MỘT SỐ NỀN TẢNG NGÂN HÀNG SỐ

Ngành ngân hàng đang thúc đẩy nhanh chuyển đổi số để giữ ưu thế cạnh tranh và tăng trưởng đột phá. Năm 2021, Thống đốc Ngân hàng Nhà nước đã đặt ra kế hoạch: đến năm 2025 ít nhất 50% nghiệp vụ tài chính cho phép khách hàng thực hiện hoàn toàn trên môi trường số và 70% giao dịch thuộc về kênh số.

Tuy nhiên không phải tổ chức tín dụng nào cũng có đủ các nguồn lực sẵn sàng để đạt được mục tiêu này. Do đó cần nghiên cứu và xây dựng lộ trình phù hợp riêng để chuyển dịch sang mô hình Ngân hàng số.

Để giúp hình dung rõ hơn về chuyển dịch số, FPT Digital đã đưa ra nghiên cứu về một số xu hướng như: Thay đổi nền tảng ngân hàng (Bank as a Platform - BaaP), Tài chính nhúng (Embedded Finance) và Ngân hàng mở (Open Banking). Các nền tảng này sẽ được ngân hàng ứng dụng theo những hướng chiến lược phát triển như tăng cường trải nghiệm khách hàng, phát triển dữ liệu liên tục hay chủ động về bảo mật an toàn, nhằm hội nhập và tiệm cận với dịch vụ tài chính ngân hàng hiện đại trên thế giới.

Thay đổi nền tảng ngân hàng (Bank as a Platform - BaaP)

BaaP nghĩa là ngân hàng cung cấp dịch vụ tài chính của mình theo mô hình nền tảng, tạo điều kiện cho các bên thứ ba xây dựng các ứng dụng bằng dữ liệu ngân hàng.

|

Ngân hàng phát triển Singapore (Development Bank of Singapore - DBS) có thành tích đáng kể trong việc sử dụng nền tảng ngân hàng qua công nghệ API để cải thiện chất lượng dịch vụ. Nền tảng ngân hàng của DBS bổ sung tới 155 API khác nhau cho các chức năng từ năm 2018 và không ngừng gia tăng để mở rộng các chức năng mới trong những năm gần đây, giúp giảm tới 30 lần chi phí sở hữu khách hàng cũng như tạo ra các dòng doanh thu mới và gia tăng vị thế trên thị trường.

Tài chính nhúng (Embedded Finance)

Tài chính nhúng bao gồm việc tích hợp các dịch vụ và sản phẩm tài chính trong các doanh nghiệp phi tài chính. Vì vậy, các công ty không hoạt động trong lĩnh vực dịch vụ tài chính có thể độc lập cung cấp các giải pháp tài chính gắn liền với các sản phẩm hoặc dịch vụ của họ.

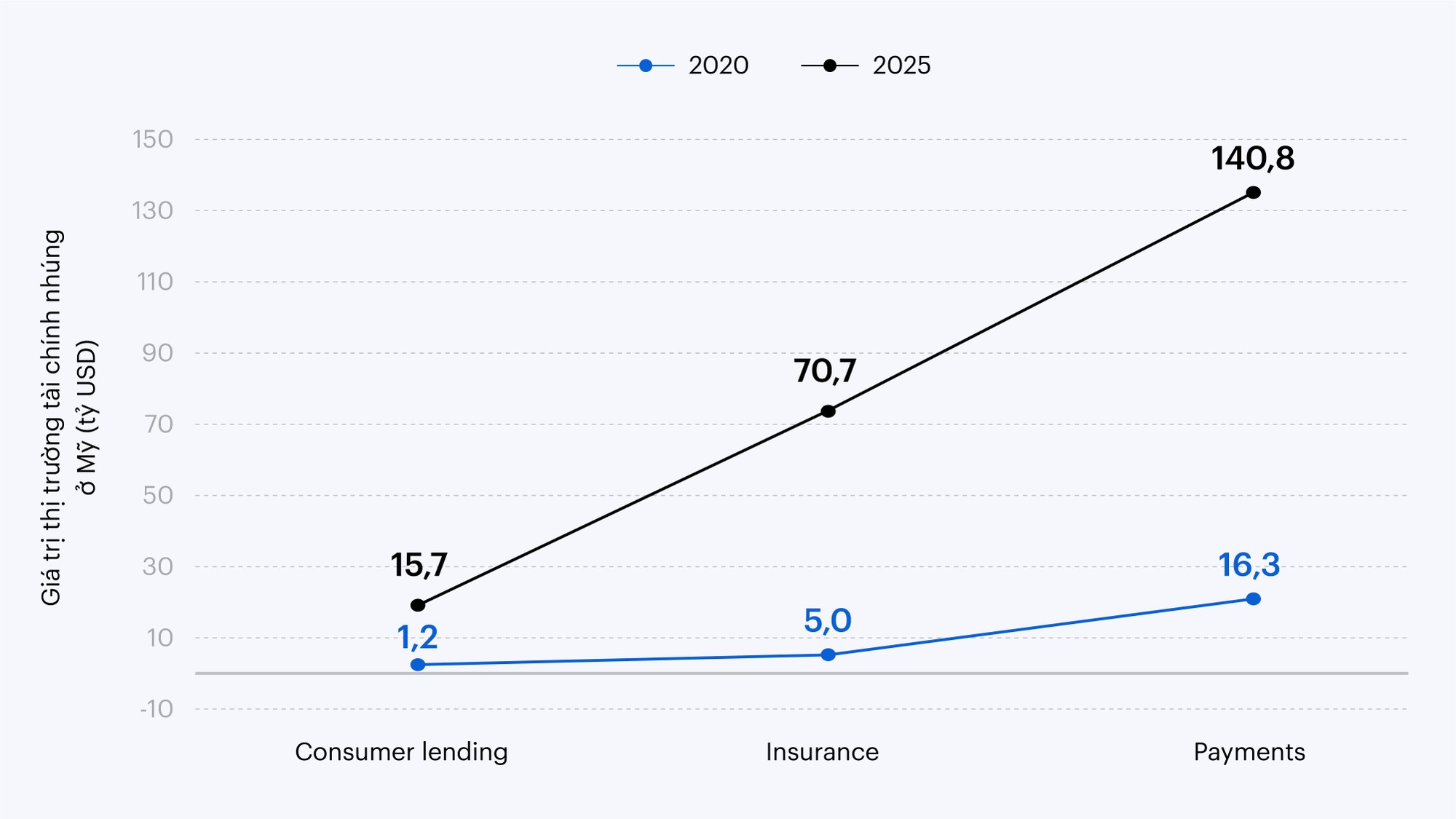

Tại Hoa Kỳ, doanh thu do tài chính nhúng tạo ra vào năm 2020 ước tính là 22,5 tỉ USD và được dự báo sẽ đạt hơn 230 tỉ USD vào năm 2025 với mức tăng trưởng 10 lần. Tài chính nhúng đã giúp 88% các công ty tăng tương tác với khách hàng và 85% nói rằng tài chính nhúng giúp họ gia tăng thị phần.

|

Ngân hàng mở (Open Banking)

Open Banking còn được biết tới với cái tên Dữ liệu ngân hàng mở. Dữ liệu bao gồm dữ liệu cá nhân và tài chính (bao gồm cả đối tác tài chính) của khách hàng. Các ngân hàng và tổ chức tài chính cho phép bên thứ ba quyền truy cập và kiểm soát các dữ liệu này dựa trên sự đồng ý của khách hàng về điều khoản dịch vụ khi sử dụng dịch vụ tài chính trực tuyến.

70% số ngân hàng mở tăng phạm vi tiếp cận khách hàng của họ và 40% trong số này nhận thấy các luồng doanh thu trực tiếp/gián tiếp thay đổi trong ngân hàng mở (theo khảo sát khu vực Châu Á – Thái Bình Dương của IDC).

Deutsche Bank đã phát triển các sản phẩm API như mở tài khoản và truy cập vào tài khoản riêng, cho phép các đối tác bên ngoài như Fintech và khách hàng doanh nghiệp tích hợp vào hệ thống hiện có của họ để truy cập thời gian thực vào các dịch vụ ngân hàng như thanh toán, giới thiệu khách hàng và tài khoản tổng hợp, mà không cần phải tung hứng giữa nhiều hệ thống.

|

MỘT SỐ HƯỚNG CHIẾN LƯỢC GIÚP PHÁT TRIỂN NGÂN HÀNG SỐ

Trải nghiệm khách hàng xuất sắc

Theo The Economist Intelligence Unit Limited 2021 cho thấy, 30.5% các ngân hàng sẽ tìm cách tạo ra khác biệt dựa trên trải nghiệm và gắn kết khách hàng. Các ngân hàng và các tổ chức tài chính cần mang lại một trải nghiệm dễ dàng khi sử dụng các nền tảng số, đặc biệt là trên các ứng dụng cầm tay, điện thoại thông minh.

Theo Ngân hàng Nhà nước Việt Nam, năm 2021, tăng trưởng về các hoạt động thanh toán không tiền mặt qua kênh Internet tăng 48,8% về số lượng và 32,6% về giá trị; qua kênh di động tăng tương ứng 76,2% và 87,5%, qua QRCode lên đến 200% so với năm 2020. Có nhiều biện pháp để cải thiện trải nghiệm số như triển khai các dịch vụ hoàn toàn online, “nhân hóa” hệ thống số, cá nhân hóa người dùng, vv... (Chi tiết xem tại báo cáo.)

JPMorgan Chase & Co. - một ngân hàng đầu tư đa quốc gia của Mỹ, đã triển khai một chương trình có tên CoiN, một dạng viết tắt của nền tảng Contract Intelligence sử dụng máy học không được giám sát, có nghĩa là cần rất ít sự tham gia của con người sau khi triển khai.

Chương trình đã thành công trong việc cắt giảm thời gian dành cho việc giải thích các hợp đồng cho vay thương mại xuống còn vài giây bằng cách sử dụng máy học. Thuật toán sẽ có thể trích xuất khoảng 150 thuộc tính liên quan từ các thỏa thuận tín dụng thương mại hàng năm trong vài giây so với 360.000 giờ khi còn phải dùng sức người xem xét thủ công.

Sự thành công của COiN là kết quả của sự đầu tư trong nhiều năm về công nghệ và nhân lực chủ chốt.

|

Liên tục phát triển Dữ liệu và ứng dụng trí tuệ nhân tạo

Ở khắp các quốc gia, các doanh nghiệp phi ngân hàng và “siêu ứng dụng” đang đưa các dịch vụ và sản phẩm tài chính vào hành trình của họ, mang lại trải nghiệm hấp dẫn cho khách hàng và phá vỡ các phương pháp truyền thống để khám phá các sản phẩm và dịch vụ ngân hàng.

Ví dụ, người dùng WeChat ở Trung Quốc có thể sử dụng cùng một ứng dụng không chỉ để trao đổi tin nhắn mà còn để đặt taxi, đặt đồ ăn, lên lịch mát-xa, chơi trò chơi, gửi tiền cho một số liên lạc và truy cập hạn mức tín dụng cá nhân. Do đó, các ngân hàng sẽ cần phải xem lại về cách họ tham gia vào hệ sinh thái kỹ thuật số và sử dụng AI để khai thác toàn bộ sức mạnh của dữ liệu có sẵn từ các nguồn mới này.

Ngân hàng Montreal (BMO) là một công ty dịch vụ tài chính và ngân hàng đầu tư đa quốc gia của Canada, đã thuê ngoài ứng dụng IBM Interact để xây dựng một nền tảng tương tác khách hàng phù hợp. Nền tảng này phân tích dữ liệu khách hàng từ tất cả các kênh của BMO và xác định cách tối ưu để cá nhân hóa trải nghiệm của họ. BMO đã đạt được 300 triệu tương tác / năm, giúp ngân hàng này phân biệt và đáp ứng những nhu cầu độc đáo của từng khách hàng và hoàn chi phí đầu tư chỉ trong 6 tháng.

|

Chủ động về an toàn và bảo mật thông tin

Ngân hàng luôn phải đối mặt với nhiều rủi ro như hacker, virus máy tính, mã độc tấn công vào hệ thống máy chủ, dữ liệu cũng như máy tính cá nhân của các nhân viên ngân hàng. Do đó các ngân hàng và tổ chức tài chính cần chủ động, tuân theo các nguyên tắc về an ninh thông tin để cung cấp cho khách hàng các dịch vụ với mức độ bảo mật cao nhất, mang đến các trải nghiệm của ngân hàng số hiện đại, đồng thời xây dựng các chương trình giúp nâng cao nhận thức về an toàn thông tin của khách hàng.

Trên đây là một số nội dung tóm lược về xu hướng phát triển Ngân hàng số cùng những câu chuyện thành công trên thế giới nhằm giúp mang lại những góc nhìn về chuyển đổi số ngành Tài chính, Ngân hàng.

Nguồn báo cáo: FPT Digital