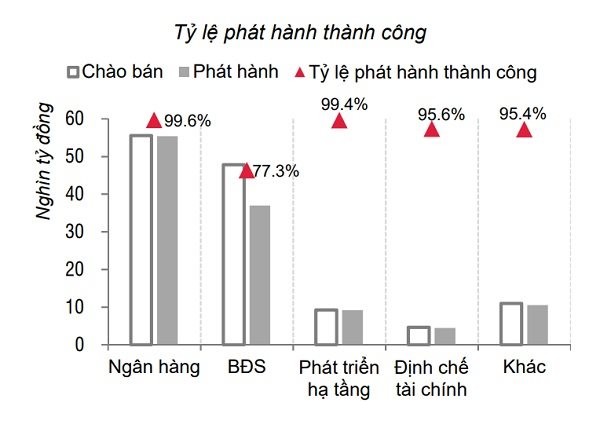

Theo báo cáo về phát hành trái phiếu doanh nghiệp của Công ty cổ phần Chứng khoán SSI (SSI Research) mới phát hành, ngân hàng vẫn là tổ chức phát hành lớn nhất và huy động thành công nhất trong 8 tháng đầu năm 2018. Với thông tin phát hành riêng lẻ trên HNX và công bố thông tin của các doanh nghiệp, SSI Research ước tính trong 8 tháng tổng lượng chào bán là 129.016 tỉ đồng và lượng phát hành là 117.142 tỉ đồng. Tỷ lệ phát hành thành công toàn thị trường là 90,8%, quy mô thị trường tăng mạnh lên mức khoảng 10,2% GDP.

Đáng chú ý, chủ thể phát hành lớn nhất vẫn là các NHTM với tổng giá trị phát hành là 56.060 tỉ đồng, chiếm tỷ trọng 47,9%. Tiếp đó là các doanh nghiệp bất động sản phát hành 36.946 tỉ đồng (chiếm 31,5%); các doanh nghiệp phát triển hạ tầng phát hành 9.207 tỉ đồng (chiếm 7,9%); các định chế tài chính phi ngân hàng phát hành 4.423 tỉ đồng (chiếm 3,8%).

|

| Ngân hàng là lĩnh vực có tỷ lệ phát hành trái phiếu thành công cao nhất. Nguồn: SSI |

Ngân hàng cũng là nhóm có tỷ lệ phát hành trái phiếu thành công cao nhất (99,6%), ngoại trừ SeABank có hai lô phát hành ngày 8-5 và 19-6 là 1.000 tỉ đồng và 900 tỉ đồng không bán hết (lượng phát hành tương ứng 950 tỉ đồng và 700 tỉ đồng), tất cả 10 NHTM còn lại đều bán hết 100% lượng trái phiếu chào bán.

Nhóm 5 ngân hàng thương mại (Top 5) phát hành trái phiếu nhiều nhất, chiếm tới 83% tổng giá trị phát hành trong 8 tháng đầu năm của nhóm ngân hàng là: VPBank (13.860 tỉ đồng, trong đó có 300 triệu đô la Mỹ trái phiếu quốc tế); HDBank (11.600 tỉ đồng); ACB (7.850 tỉ đồng); VIB (6.450 tỉ đồng) và LienVietPostBank (6.100 tỉ đồng). Nhóm định chế tài chính bao gồm 100 tỉ đồng của F88 và 599 tỉ đồng của Công ty cổ phần Đầu tư dịch vụ tài chính Hoàng Huy (TCH), còn lại là các công ty chứng khoán.

Một điểm cần lưu ý nữa ở nhóm trái phiếu ngân hàng là hầu hết trái phiếu ngân hàng có lãi suất cố định và trả lãi hàng năm. Lãi suất và kì hạn bình quân của nhóm ngân hàng là 6,75%/năm và 3,3 năm. Chỉ có 3.900 tỉ đồng trái phiếu nhóm này có lãi suất thả nổi, trong đó gồm: 2.500 tỉ trái phiếu kì hạn 3 năm của ABBank có mức lãi suất năm đầu là 6,5%/năm và các năm sau thả nổi; 1.400 tỉ trái phiếu lãi suất thả nổi còn lại là trái phiếu kì hạn dài 5 - 10 năm của BIDV, VietinBank, SeABank và VIB.

Theo báo cáo tài chính bán niên 2019 của 18 NHTM niêm yết, trong nửa đầu năm, lượng trái phiếu của các tổ chức tín dụng mà các NHTM nắm giữ tăng thêm tới 56,4 ngàn tỉ đồng, con số khá tương đồng với lượng trái phiếu các NHTM đã phát hành.

|

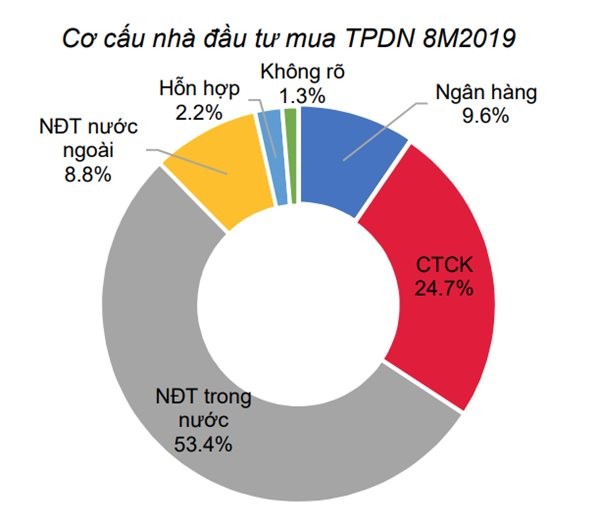

| Cơ cấu nhà đầu tư mua trái phiếu doanh nghiệp trong 8 tháng đầu năm. Nguồn: SSI |

Theo SSI Research, với mức lãi suất trung bình chỉ 6,72%/năm, tức là chỉ tương đương lãi suất huy động của các NHTM lớn – nhóm có lãi suất huy động thấp nhất thì trái phiếu của các NHTM hầu hết không hấp dẫn với các nhà đầu tư thông thường.

Thêm vào đó, đối tượng mua chủ yếu là các công ty chứng khoán nên rất có thể các NHTM đã sở hữu chéo các trái phiếu của nhau, mục đích là để gia tăng nguồn huy động và nâng cao tỷ trọng vốn trung và dài hạn, đối phó với yêu cầu giảm tỷ trọng vốn ngắn hạn cho vay trung vào dài hạn của NHNN. Vì thế, nhu cầu huy động tiền gửi từ khách hàng vẫn ở mức cao.

Theo TBKTSG