Đằng sau việc các ngân hàng đua nhau phát hành trái phiếu

Ngày 30/5/2019 vừa qua, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank - Mã CK: VPB) vừa phát hành thành công 300 tỷ đồng trái phiếu không chuyển đổi, không có tài sản đảm bảo, không kèm theo chứng quyền. Đây là lô trái phiếu có kỳ hạn 3 năm với mức lãi suất được cố định ở mức 6,9%/năm.

Kết quả được công bố cho thấy, CTCP Chứng khoán VPS (VPS) là nhà đầu tư đã ôm trọn lô trái phiếu này. Với kịch bản tương tự, VPBank đã nhiều lần phát hành thành công trái phiếu cho VPS kể từ đầu năm 2019 tới nay với tổng giá trị trái phiếu phát hành đã lên tới hàng nghìn tỷ đồng.

Trước đó, vào ngày 29/5, Ngân hàng TMCP Phương Đông (OCB) cũng phát hành 300 tỷ đồng trái phiếu có kỳ hạn 3 năm với mức lãi suất danh nghĩa cố định 7%/năm. Nhà đầu tư mua vào toàn bộ số trái phiếu này là CTCP Chứng khoán Bản Việt (VCSC).

Các đợt phát hành của một số ngân hàng khác như: Ngân hàng TMCP Phát triển Tp.HCM (HDBank - Mã CK: HDB), Ngân hàng TMCP Quốc tế Việt Nam (VIB) cũng đã diễn ra thành công khi toàn bộ trái phiếu được bán hết.

Trong đó, theo dữ liệu của VietTimes, VIB đang là ngân hàng “chịu chơi” nhất khi phát hành trái phiếu với mức lãi suất cho kỳ đầu tiên lên tới 8,825%.

Việc đẩy mạnh phát hành trái phiếu đến mức ồ ạt trong thời gian qua của các ngân hàng có nhiều nguyên nhân. Theo các chuyên gia, trước thời điểm hạn chót áp dụng Basel II vào năm 2020, các ngân hàng đang tìm đến trái phiếu như là một giải pháp để nâng cao nguồn vốn cấp 2, giúp cải thiện các hệ số an toàn vốn theo tiêu chuẩn mới.

Bên cạnh đó, việc huy động vốn còn giúp các ngân hàng đảm bảo được nguồn vốn trong bối cảnh nợ xấu tại một số ngân hàng có dấu hiệu gia tăng.

Tùy vào nhu cầu huy động vốn và khả năng tài chính, mức chi phí mà các ngân hàng sẵn sàng chi trả thể hiện qua lãi suất trái phiếu cũng khá đa dạng, có thể lên tới hơn 8,8% như trường hợp của VIB. Nhưng cũng xuất hiện trường hợp mức lãi suất trái phiếu chỉ tương đương với lãi suất huy động tiền gửi từ khách hàng cá nhân.

Trái phiếu ABBank

Ngân hàng TMCP An Bình (ABBank) vừa đính chính thông tin về kết quả phát hành trái phiếu. Theo đó, ABBank đã thực hiện phát hành thành công 2.500 tỷ đồng trái phiếu vào ngày 25/4/2019 thay vì ngày 25/4/2018 như thông tin công bố trước đó.

Đây là lô trái phiếu có kỳ hạn 3 năm, không chuyển đổi và không có tài sản bảo đảm. Đơn vị tổ chức tư vấn phát hành và lưu ký trái phiếu cho thương vụ này là CTCP Chứng khoán An Bình (ABS).

| ABBank: Những khoản nợ “biệt phái”… |

Cụ thể, mức lãi suất áp dụng cho năm đầu tiên chỉ là 6,5%/năm. Các năm sau, lãi suất trái phiếu được thả nổi những cũng chỉ bằng bình quân lãi suất tiết kiệm trả sau, kỳ hạn 12 tháng bằng đồng VND của một số ngân hàng được lựa chọn tham chiếu.

Bên cạnh đó, số tiền lãi được thanh toán định kỳ vào ngày 25/4 hàng năm. Do đó, các trái chủ sẽ phải đợi đến ngày 25/4/2020 mới nhận được khoản lãi đầu tiên.

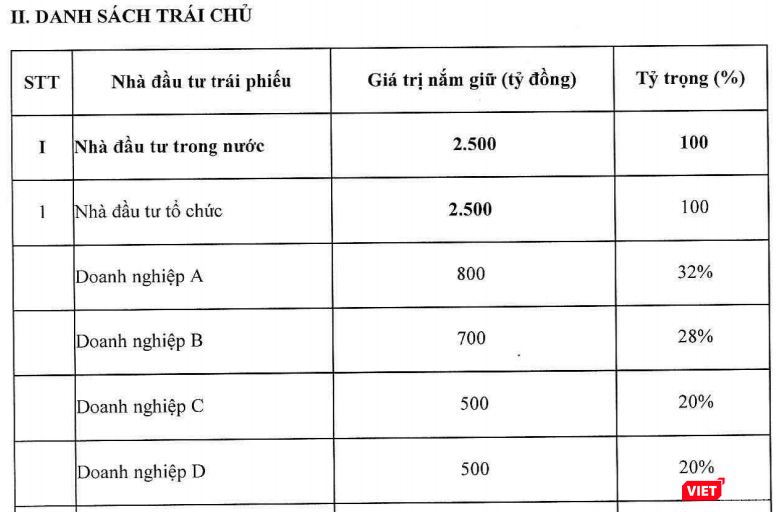

Mặc dù có mức lãi suất kém hấp dẫn, ABBank vẫn thành công trong việc phát hành lô trái phiếu này. Kết quả phát hành cho thấy, đã có 4 nhà đầu tư tổ chức được ký hiệu là các Doanh nghiệp A, B, C, D đã thực hiện mua vào toàn bộ 2.500 tỷ đồng trái phiếu của ABBank.

|

|

Danh sách các trái chủ mua vào toàn bộ 2.500 tỷ đồng trái phiếu của ABBank

|

Có lẽ nên làm rõ thêm về danh tính của các trái chủ mà ABBank "phiếm chỉ" là A, B, C, D!

Trao đổi với VietTimes, ông Phạm Duy Hiếu - Quyền Tổng Giám đốc ABBank - cho biết danh tính của 4 nhà đầu tư trên cụ thể là 4 công ty chứng khoán: CTCP Chứng khoán VnDirect, Công ty CP chứng khoán VPS, CTCP Chứng khoán Sài Gòn Hà Nội (SHS), CTCP Chứng khoán An Bình (ABS).

Cần thiết phải nói rằng ABBank đã huy động được 2.500 tỷ đồng với lãi suất rất phải chăng - chỉ tương đương, thậm chí thấp hơn mức lãi suất huy động tiền gửi tiết kiệm kỳ hạn 6 - 12 tháng mà ngân hàng này đang chào. Rõ ràng nếu sử dụng nguồn lực trên để cho vay hay đầu tư vào trái phiếu doanh nghiệp thì VnDirect, VPS, SHS, ABS sẽ được lợi hơn hẳn - nếu thuần xét về lãi suất.

Ấy vậy nhưng như đã thấy, các trái chủ này vẫn quyết định đầu tư - mà với kỳ hạn lên tới 3 năm!

"Trái phiếu ngân hàng tuy có mức lãi suất không hấp dẫn như mức lãi suất huy động thông thường, hay lãi suất trái phiếu doanh nghiệp nhưng lại có tính rủi ro thấp chỉ sau trái phiếu Chính phủ. Bên cạnh đó, trái phiếu ngân hàng cũng có thể được sử dụng làm tài sản đảm bảo khi các nhà đầu tư có nhu cầu vay vốn ngắn hạn nên vừa đảm bảo được lợi ích cũng như cho phép các nhà đầu tư có sự linh hoạt trong việc quản lý dòng tiền của mình" - Quyền TGĐ Phạm Duy Hiếu lý giải.

Nhưng nên nhớ, chứng chỉ tiền gửi tiết kiệm cũng có giá trị làm tài sản đảm bảo - thậm chí còn tốt hơn cả trái phiếu ngân hàng, và nó còn cho phép các nhà đầu tư linh hoạt hơn trong việc quản lý dòng tiền.

CEO Phạm Duy Hiếu khẳng định, các nhà đầu tư mua trái phiếu ABBank là các công ty có kinh nghiệm và chuyện nghiệp về đầu tư chứng khoán có khẩu vị rủi ro cũng như những tính toán riêng về lợi ích thu được đối với mỗi khoản đầu tư. "Các nhà đầu tư cân nhắc rất kỹ lưỡng giữa rủi ro và lợi ích trái phiếu ABBank trước khi quyết định đầu tư" - ông Hiếu nói.

Nhắc lại rằng, nếu chỉ xét về lãi suất, trái phiếu ngân hàng luôn tỏ ra kém cạnh tranh hơn hẳn so với trái phiếu doanh nghiệp. Chưa kể trái phiếu của doanh nghiệp thường đi kèm với tài sản đảm bảo có giá trị lớn, được bảo lãnh thanh toán.

Thế mà theo quan sát của VietTimes, tất thảy các thương vụ phát hành trái phiếu ngân hàng công bố từ đầu năm 2019 tới nay đều "thông". Hầu hết nhờ sự hỗ trợ tích cực từ các định chế tài chính, mà sự ra mặt của các công ty chứng khoán là phổ biến. Nhưng với liên tiếp các thương vụ đầu tư trái phiếu, các công ty chứng khoán hẳn cũng không thể sẵn tiền đến vậy, họ cũng cần hướng đến các nguồn để cân đối - trong đó có chính các ngân hàng./.