Người Việt thích trải nghiệm các dịch vụ ngân hàng số

Đây là kết quả ghi nhận từ một cuộc khảo sát mới đây của FICO - công ty tiên phong trong việc phát triển khoa học dữ liệu và dùng thông tin đó để đưa ra các kết quả phân tích, dự đoán.

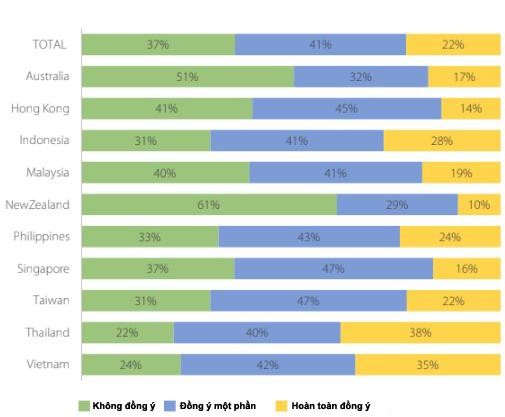

Cuộc khảo sát của FICO được thực hiện tại 10 quốc gia và vùng lãnh thổ thuộc khu vực Châu Á - Thái Bình Dương gồm Úc, Hồng Kông, Indonesia, Malaysia, New Zealand, Philippines, Singapore, Đài Loan, Thái Lan và Việt Nam về trải nghiệm của người dùng dịch vụ ngân hàng kỹ thuật số.

Kết quả cho thấy, có tới 77% người Việt cởi mở với ý tưởng thử nghiệm Fintech và các dịch vụ tài chính mới để thay thế cho các dịch vụ ngân hàng truyền thống. Cùng với Thái Lan, Việt Nam nằm trong top cởi mở nhất trong số 10 quốc gia và vùng lãnh thổ tham gia khảo sát.

|

| Khảo sát về mức độ sẵn sàng chấp nhận các dịch vụ tài chính số. |

So với các nước khác, người Việt cũng rất sẵn sàng cung cấp thêm các thông tin tài chính cá nhân cho phía ngân hàng (49%) để đổi lại các dịch vụ khác biệt như lãi suất tốt hơn hoặc giảm phí. Đây là tỷ lệ cao thứ 2 trong khu vực, chỉ xếp sau Thái Lan (51%).

Chính vì rất cởi mở với ngân hàng số, người Việt có yêu cầu rất cao khi sử dụng các dịch vụ này. Đầu tiên phải kể đến những yêu cầu về việc rút ngắn thời gian chuyển tiền. Ngoài ra, người Việt cũng muốn được đáp ứng các trải nghiệm nâng cao hơn như khả năng cá nhân hóa về giao diện website, ứng dụng, việc thiết lập thanh toán hóa đơn định kỳ và các tính năng về bảo mật.

Ngân hàng số phải thay đổi tư duy để phục vụ người sử dụng

Chia sẻ với Pv, ông Aashish Sharma - phụ trách Bộ phận Quản lý Vòng đời rủi ro và Quyết định của FICO cho rằng, nhìn chung, người sử dụng mong muốn các trải nghiệm với dịch vụ ngân hàng số phải ngày càng đơn giản, nhanh chóng và được cá nhân hóa.

Để làm được điều này, các ngân hàng sẽ phải tiến hành chuyển đổi số một cách toàn diện. Trong quá trình đó, họ cần điều chỉnh lại hành trình trải nghiệm của người sử dụng để hướng tới phân khúc khách hàng rộng lớn hơn.

|

| Người dùng mong muốn trải nghiệm với dịch vụ ngân hàng số phải ngày càng đơn giản, nhanh chóng và được cá nhân hóa. |

Hiện nay, các xu hướng chuyển đổi số chính trong lĩnh vực ngân hàng là phát triển hệ sinh thái quan hệ đối tác, ứng dụng công nghệ điện toán đám mây và cuối cùng là việc lấy người dùng làm trọng tâm.

Các ngân hàng hiện đều đã đồng tình với 2 xu hướng đầu tiên, đó là phát triển hệ sinh thái quan hệ đối tác và ứng dụng điện toán đám mây.

Trong đó, nền tảng ngân hàng phải đảm bảo hỗ trợ được quan hệ đối tác đa bên để cùng nhau cung cấp các sản phẩm, dịch vụ tùy chỉnh và được cá nhân hoá. Ví dụ như ngân hàng cung cấp dịch vụ tài chính cho khách hàng của các sàn thương mại điện tử.

Ở xu hướng thứ 3 là lấy người dùng làm trọng tâm, không phải ngân hàng nào cũng hiểu đúng. Sau khi thu thập dữ liệu đầu vào từ người dùng, điều quan trọng là phải dùng những dữ liệu đó để phục vụ cho việc ra quyết định.

Dữ liệu của các ngân hàng hiện nay thường được phân tán, định dạng của dữ liệu cũng khác nhau. Điều quan trọng là phải làm sạch được các dữ liệu để sử dụng chúng trong quá trình phân tích.

|

| Ông Aashish Sharma - phụ trách Bộ phận Quản lý Vòng đời rủi ro và Quyết định của FICO. |

Các ngân hàng cũng cần phải duy trì được tính nhất quán về chất lượng dịch vụ. Nếu người dùng hài lòng với sản phẩm đầu tiên, quay lại sử dụng sản phẩm thứ 2 nhưng lại có trải nghiệm tồi tệ, đó sẽ là điểm yếu chí tử ảnh hưởng đến quyết định tiêu dùng.

Ví dụ cho điều này là cần phải có hạn mức nhất quán cho mọi dịch vụ của người dùng. Không thể để các mức hạn mức khác nhau cho từng dịch vụ khác nhau dù cùng chung một người sử dụng.

Theo vị chuyên gia này, trong thời gian tới, các ngân hàng phải thay đổi tư duy dựa trên sản phẩm sang tư duy dựa trên tiêu dùng, cụ thể là cung cấp dịch vụ theo nhu cầu của người sử dụng.

Thay vì tìm cách phát minh lại những cái đang có, các ngân hàng nên tìm kiếm các sản phẩm, dịch vụ tốt đã được phát triển bởi các công ty công nghệ để phục vụ cho quá trình chuyển đổi số hoạt động của mình.

Điều này chỉ được thực hiện nếu ngân hàng có trong tay một nền tảng ra quyết định thông minh, có khả năng thu thập dữ liệu từ nhiều nguồn và sử dụng mô hình phân tích để từ đó đưa ra quyết định. Đó là cách để tìm ra phương án tối ưu nhằm cải thiện hành trình trải nghiệm của khách hàng.

Theo Vietnamnet