“Kinh động” đến NHNN

Một nguồn tin cho hay, tuần qua, nhóm các ngân hàng chủ nợ của CTCP Hoàng Anh Gia Lai (HSX: HAG) đã ngồi lại với nhau để lên phương án tái cơ cấu một số khoản nợ cho HAG và công ty con của họ là HNG (CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai).

Trao đổi với VietTimes bên lề Đại hội đồng Cổ đông thường niên VPBank năm 2016 vừa diễn ra chiều 28/03, ông Nguyễn Đức Vinh - Tổng Giám đốc VPBank, một chủ nợ lớn của HAG, xác nhận về tình cảnh khó khăn của “con nợ nghìn tỷ” của mình, đồng thời thừa nhận “câu chuyện giao dịch với Hoàng Anh Gia Lai là một bài toán rất là lớn”.

Thậm chí theo thông tin từ CEO của VPBank, câu chuyện nợ nần của Hoàng Anh Gia Lai đã “kinh động” tới cả Ngân hàng Nhà nước. “Bản thân ngân hàng đã cùng với Ngân hàng Nhà nước xây dựng lại chương trình cấu trúc lại nợ cho Hoàng Anh Gia Lai”, ông Vinh tiết lộ.

Sự vào cuộc của Ngân hàng Nhà nước trong trường hợp này, xem xét một cách thấu đáo, không hề bất ngờ, nếu không muốn nói là bức thiết.

Bởi, theo số liệu trong báo cáo tài chính hợp nhất Quý IV/2015 của HAG thì tính đến cuối năm 2015, nợ phải trả của tập đoàn này đã lên đến trên 32.000 tỷ đồng, trong đó nợ vay ngắn hạn và dài hạn là 27.000 tỷ đồng – hầu hết đến từ các ngân hàng thương mại với những nhà tài trợ vốn chủ yếu là BIDV, VPBank, Eximbank, Sacombank, HDBank, ACB…

Với việc dư nợ của các thành viên trong hệ thống đang “tụ” khá lớn ở HAG – ngang tổng tài sản của một ngân hàng thương mại cỡ nhỏ - thì rõ ràng an toàn hệ thống sẽ phải đối mặt với không ít những nguy cơ, nếu tình hình ở “siêu con nợ” này diễn biến theo chiều hướng xấu.

Một lý do khác khiến cho các chủ nợ ngân hàng không muốn cũng phải ngồi lại với nhau để cùng giải “bài toán lớn” Hoàng Anh Gia Lai là những ràng buộc pháp lý, liên quan đến công tác phân loại nợ.

Theo đó, cùng việc Thông tư 02 có hiệu lực, với những chuẩn mực quản trị rủi ro theo chuẩn Basel II, giờ đây, chỉ cần một khoản nợ của HAG ở một ngân hàng bị đưa vào danh mục nợ xấu, tất cả 27.000 nợ vay của họ ở các ngân hàng cũng tự động “xấu” theo.

Hay có nghĩa, nhiệm vụ không để nợ HAG “xấu”, lúc này, đã trở thành trách nhiệm chung của tất cả các chủ nợ. Nó không chỉ bởi “thành tích” xử lý nợ xấu của hệ thống hay đơn thuần là việc làm đẹp sổ sách cho chính các chủ nợ…

“Bơm một cục”

Báo cáo tài chính hợp nhất sau kiểm toán công bố gần nhất của HAGL cho thấy, nợ ngân hàng của tập đoàn này không chỉ tồn tại ở các khoản vay vốn theo hợp đồng tín dụng; mà phần nhiều hơn lại đang được “ẩn” dưới dạng trái phiếu phát hành – một hình thức cấp tín dụng theo kiểu “bơm một cục”: nhanh – nhiều – thoáng. Nhưng cũng tiềm ẩn nhiều rủi ro cho các trái chủ khi họ không quản lý, giám sát được hoạt động sử dụng vốn của đơn vị phát hành.

Đáng ngại hơn khi không ít trái phiếu mà Hoàng Anh Gia Lai đã phát hành lại được đảm bảo bằng chính cổ phiếu HAG của cá nhân lãnh đạo tập đoàn này.

Có thể kể đến một số trường hợp cụ thể như: 146 tỷ đồng trái phiếu bán cho Ngân hàng TMCP Phương Đông (OCB) ngày 25/4/2013, với tài sản đảm bảo là 15,3 triệu cổ phiếu HAG của Chủ tịch HĐQT Đoàn Nguyên Đức (“bầu” Đức). Tuy nhiên, theo thông tin mới nhất, ngày 27/08/2015, HAG đã chuyển 146,563 tỷ đồng cho OCB để mua lại lô trái phiếu trên (cả gốc và lãi). Hoạt động đầu tư trái phiếu HAG này của OCB đã được tất toán hoàn toàn.

1.761 tỷ đồng trái phiếu phát hành ngày 25/04/2012 với tài sản đảm bảo là 53,08 triệu cổ phiếu HAG của ông Đoàn Nguyên Đức. Lô trái phiếu này, sau nhiều lần đổi chủ, tính đến 30/06/2015 hiện thuộc về các bên: Bac A Bank (521 tỷ đồng); HDBank (200 tỷ đồng); Viet Capital Bank (240 tỷ đồng); Eximbank (800 tỷ đồng).

950 tỷ đồng trái phiếu bán cho BIDV ngày 09/07/2013 với tài sản đảm bảo là 79,93 triệu cổ phiếu của công ty nắm giữ bởi “bầu” Đức và khoản tiền gửi tiết kiệm 120 tỷ đồng tại Chi nhánh BIDV Gia Lai;

650 tỷ đồng trái phiếu bán cho HDBank ngày 1/4/2014 với tài sản đảm bảo là 18,95 triệu cổ phiếu HAG của “bầu” Đức và 50 triệu cổ phiếu HNG của công ty;

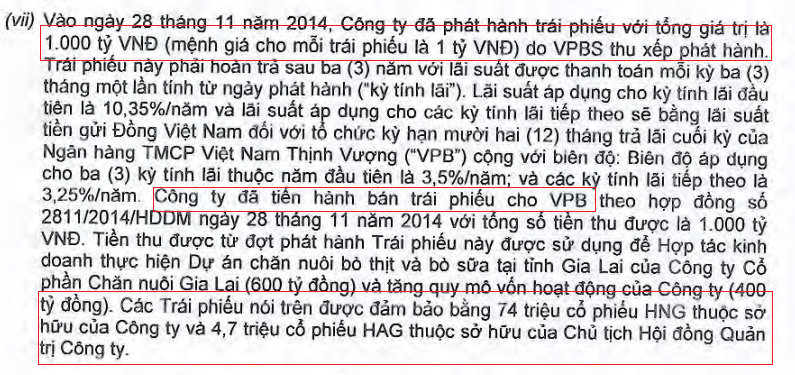

Chi tiết khoản đầu tư 1.000 tỷ đồng trái phiếu HAGL của VPBank.

1.000 tỷ đồng trái phiếu bán cho VPBank ngày 28/11/2014 với tài sản đảm bảo là 74 triệu cổ phiếu HNG của công ty và 4,7 triệu cổ phiếu HAG của “bầu” Đức.

2.000 tỷ đồng trái phiếu HNG bán cho CTCK EuroCapital (ECS) ngày 5/12/2012 với tài sản đảm bảo là 143 triệu cổ phiếu HNG của công ty. Lô trái phiếu này có thời hạn hoàn trả 3 năm và được ân hạn thêm 1 năm. Tuy nhiên, đến ngày 30/6/2015, các trái phiếu này đã được phân loại sang khoản nợ dài hạn đến hạn trả.

Chưa rõ đâu là đơn vị đã “hậu thuẫn” tài chính cho ECS có thể thực hiện một thương vụ tưởng như “quá tầm” là đầu tư 2.000 tỷ đồng trái phiếu HNG này.

Nhưng được biết tổ chức thu xếp phát hành ở đây là Công ty TNHH Chứng khoán Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBS), và căn cứ tính lãi cho lô trái phiếu này cũng lại được “neo” vào lãi suất công bố của VPBank (!).

Trái đắng?

Liên quan đến hàng nghìn tỷ đồng trái phiếu nêu trên, vì tài sản đảm bảo cho chúng là các cổ phiếu HAG và HNG nên chắc chắn diễn biến thị giá của hai mã cổ phiếu này cũng sẽ tác động sống còn đến tính an toàn và khả năng thu hồi vốn đầu tư của các trái chủ.

Tuy nhiên, thời gian qua, các cổ phiếu HAG, HNG đã phải trải qua với thời kỳ suy thoái tồi tệ nhất trong lịch sử. Chúng liên tục trôi sâu và rơi xuống dưới mệnh giá. Chốt phiên giao dịch 28/03, HAG và HNG lần lượt chốt ở 8.200 và 8.900 đồng/cổ phiếu.

Như vậy, tính ra, giá trị tài sản đảm bảo các trái phiếu mà nhóm công ty HAGL đã phát hành cho tất cả các ngân hàng như BIDV, HDBank, VPBank, Bac A Bank, VietCapital Bank, Eximbank và CTCK EuroCapital đều đã rơi xuống dưới giá trị mệnh giá trái phiếu mà chúng lẽ ra phải “đảm bảo” được nghĩa vụ chi trả nếu bất trắc xảy ra. Hay đồng nghĩa với việc các trái chủ đều đang “cầm dao đằng lưỡi” cho các thương vụ đầu tư khủng vào trái phiếu HAG (?!).

CEO VPBank, ông Nguyễn Đức Vinh.

Trong cuộc trao đổi nhanh với VietTimes chiều 28/03, Tổng Giám đốc VPBank, Nguyễn Đức Vinh, không phủ nhận các thông tin liên quan đến thương vụ đầu tư 1.000 tỷ đồng vào trái phiếu Hoàng Anh Gia Lai mà PV đã cung cấp. “Tôi không nói rằng thông tin bạn nói có gì sai”, ông Vinh chia sẻ.

Không đi vào cụ thể nhưng ông Vinh cho biết, trong hoạt động cấp tín dụng của ngân hàng, tài sản đảm bảo không chỉ đơn thuần là cổ phiếu, mà đi kèm với các dự án, các chương trình ngân hàng cho vay. “VPBank cho vay cả Hoàng Anh Gia Lai và cả Nông nghiệp Hoàng Anh Gia Lai, cũng không có vấn đề gì, gồm các dự án liên quan đến trồng cao su, nuôi bò.... Còn với lô trái phiếu đấy, cổ phiếu chỉ là tài sản bổ sung thôi, họ thế chấp bằng các tài sản khác nữa”, ông Vinh cho hay.

Về các chia sẻ nêu trên của CEO VPBank, cần nhấn mạnh rằng trong phần thuyết minh về 1.000 tỷ đồng trái phiếu đã phát hành cho VPBank, Hoàng Anh Gia Lai hoàn toàn không đề cập tới việc 74 triệu cổ phiếu HNG của công ty và 4,7 triệu cổ phiếu HAG của “bầu” Đức chỉ là “tài sản bổ sung”, hay thông tin về các tài sản đảm bảo gì khác cho thương vụ.

Đồng thời cũng cần khẳng định rằng, cũng tại báo cáo này, với những lô trái phiếu có tài sản đảm bảo nhiều dạng (gồm cả cổ phiếu, chứng chỉ tiền gửi, quyền thuê đất, quyền sử dụng khai thác...) thì Hoàng Anh Gia Lai đều liệt kê đầy đủ./.

Ninh Giang - Quốc Dũng