Cục Dự trữ liên bang Mỹ (Fed) vừa thông báo nâng lãi suất tham chiếu thêm 0,25%. Đây cũng là lần thứ 9 liên tiếp cơ quan này tăng lãi suất nhằm chống lạm phát.

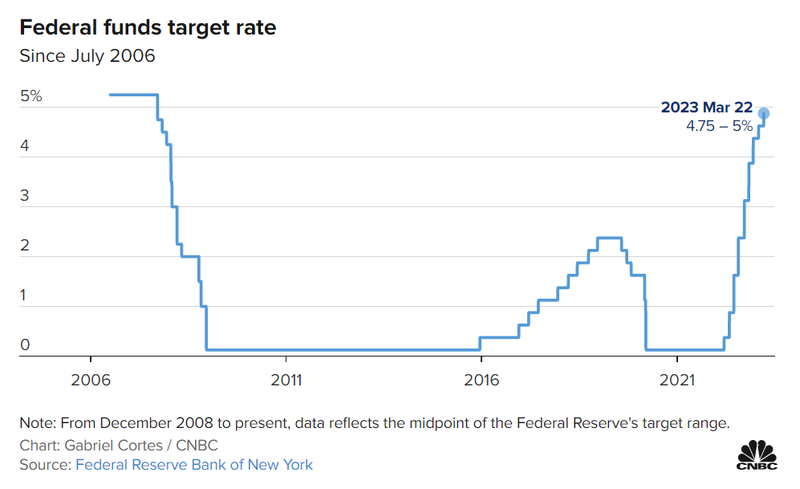

Lãi suất liên bang ở Mỹ hiện ở mức 4,75% - 5%, cao nhất kể từ tháng 9/2007.

Tuyên bố được đưa ra sau kỳ họp kết thúc ngày 22/3 của Ủy ban Thị trường mở Liên bang (FOMC).

Theo CNBC, biên bản cuộc họp của FOMC có một số thay đổi đáng chú ý, kể như việc bỏ từ 'tăng liên tục' khi nói về lãi suất chính sách, đồng thời khẳng định hệ thống ngân hàng Mỹ vẫn khỏe mạnh.

"Ủy ban sẽ giám sát chặt chẽ các thông tin sắp tới và đánh giá tác động của chúng tới chính sách tiền tệ", tuyên bố sau kỳ họp của FOMC viết.

Trong khi đó, Fed cũng phát đi tín hiệu sẽ chỉ có 1 đợt tăng lãi suất nữa trong năm 2023.

Chủ tịch Fed Jerome Powell cho hay đã xem xét việc ngừng nâng lãi suất sau khi xuất hiện một đợt bất ổn trong hệ thống ngân hàng vào tuần trước.

Ông cũng ngụ ý rằng đợt nâng lãi suất này có thể sẽ là đợt cuối cùng trong bối cảnh hiện tại, tuỳ thuộc vào diễn biến tiếp sau sự sụp đổ của Silicon Valley Bank (SVB) và Siganature Bank.

Ông Powell “đã mở ra cánh cửa khả năng rằng đây là đợt nâng lãi suất cuối cùng,” Marc Sumerlin, cựu cố vấn kinh tế của Tổng thống George W. Bush, chia sẻ với tờ Wall Street Journal.

|

Thị trường chứng khoán Mỹ đã tăng điểm ngay sau tuyên bố về lãi suất của Fed nhưng sau đó lại quay đầu giảm điểm.

Một trong những nguyên nhân được cho là mối lo ngại của các nhà đầu tư sau khi cả Chủ tịch Fed và Bộ trưởng Bộ Tài Chính Mỹ đều khẳng định không có lời hứa nào đảm bảo tiền gửi cho người gửi tiền quá mức bảo hiểm 250.000 USD.

"Chúng tôi có các công cụ để bảo vệ người gửi tiền khi có nguy cơ gây tổn hại nghiêm trọng cho nền kinh tế hoặc hệ thống tài chính và chúng tôi sẵn sàng sử dụng những công cụ đó", ông Powell nói.

Trước đó, Bộ trưởng Tài chính Janet Yellen cho biết, Công ty Bảo hiểm Tiền gửi Liên bang (FDIC) không xem xét việc cung cấp “bảo hiểm toàn diện” cho tiền gửi ngân hàng, theo Reuters.

Một số nhà đầu tư đã hy vọng việc mở rộng phạm vi bảo hiểm tiền gửi sẽ giúp ngăn chặn cuộc khủng hoảng lan rộng.

|

Thế khó của Fed

Quan chức Fed từng nhiều lần thừa nhận về rủi ro về việc bị đẩy tới 2 mặt trận cùng lúc: Chống lạm phát hay bình ổn tài chính.

Một số quan chức nói rằng họ sẽ sử dụng các công cụ cho vay khẩn cấp để bình ổn các thị trường tín dụng, bởi vậy Fed có thể tiếp tục nâng lãi suất hoặc duy trì lãi suất ở mức cao hơn để chống lạm phát.

Thế nhưng bất ổn trong hệ thống ngân hàng mới đây đã cho thấy bằng chứng rõ ràng nhất về việc lãi suất cao ảnh hưởng như thế nào đến nền kinh tế rộng lớn. Sự sụp đổ nhanh chóng của SVB trở thành lời cảnh tỉnh cho giới chức Fed, các cơ quan chức năng, nhà lập pháp và Nhà Trắng trong cuộc chiến chống lạm phát ở mức cao nhất trong vòng 40 năm.

Các nhà hoạch định chính sách Mỹ đã dập tắt cú sốc kinh tế gây nên do COVID-19 trong năm 2021 và 2022 bằng cách bơm ồ ạt gói hỗ trợ tài chính và tiền rẻ. Quốc hội và Nhà Trắng chủ yếu giao cho Fed nhiệm vụ kiềm chế sức ép về giá.

Lãi suất quỹ liên bang gây ảnh hưởng tới chi phí vay mượn xuyên suốt nền kinh tế, bao gồm lãi suất vay thế chấp, thẻ tín dụng và khoản vay tự động. Fed đã nâng lãi suất từ năm ngoái để giảm lạm phát bằng cách làm chậm nền kinh tế. Họ tin rằng chính sách này sẽ có tác dụng bằng cách thắt chặt các điều kiện tài chính, như làm tăng chi phí vay mượn hay giảm giá chứng khoán và các tài sản khác.

Trong hôm 22/3, ông Powell nói rằng có khả năng bất ổn trong ngành ngân hàng sẽ tiếp tục thắt chặt các điều kiện tài chính, có nghĩa rằng Fed có thể không cần phải nâng lãi suất thêm nữa.

Các nhà kinh tế học cho rằng những dự báo của Fed và bình luận của ông Powell dường như phản ánh lại sự quan ngại của họ. Giới chức Fed có thể đang cố gắng hạ thấp về tầm ảnh hưởng lan rộng sau sự sụp đổ của SVB, đổ lỗi cho sự quản lý yếu kém của ngân hàng này, nhưng “họ không thể che giấu nó dưới thảm được,” Priya Misra, người đứng đầu bộ phận chiến lược lãi suất tại TD Securities, nói.

Cú sốc trong hệ thống ngân hàng diễn ra trong tuần trước còn khiến nhiều người đặt câu hỏi rằng liệu Fed có nâng lãi suất nữa hay không, đặc biệt là trước khi chính quyền Thuỵ Sĩ công bố về cuộc “hôn nhân bị ép buộc” giữa 2 ngân hàng khổng lồ của nước này là UBS và Credit Suisse./.

Lựa chọn của Fed: Chống lạm phát hay bình ổn tài chính?

Fed tìm cách ngăn khủng hoảng sau cú sập của SVB và Signature Bank

Các đợt nâng lãi suất của Fed và rủi ro thanh khoản đã 'hạ gục' Silicon Valley Bank thế nào?

Nguồn tham khảo: Wall Street Journal, CNBC, Reuters