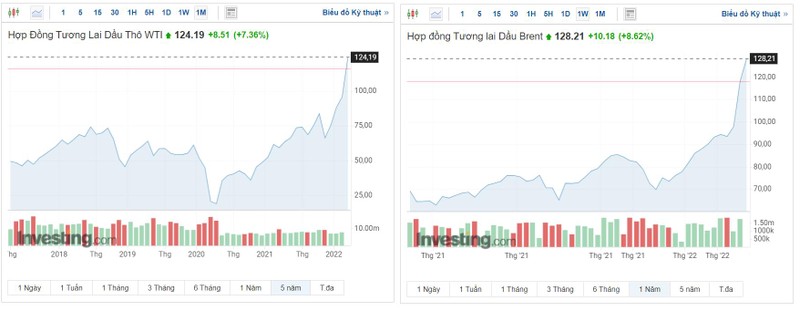

Giá dầu Brent và WTI bật tăng ngay trong ít phút giao dịch đầu tiên hôm Chủ nhật (6/3) lần lượt đạt 139,13 USD/thùng và 130,5 USD/thùng – các mức cao nhất kể từ tháng 7/2008.

Nguyên nhân được cho là do thoả thuận hạt nhân với Iran bị đình trệ, trong khi Mỹ và các đồng minh phương Tây đang xem xét cấm nhập khẩu dầu của Nga gây lo ngại gián đoạn nguồn cung.

Các nhà đầu tư trên thị trường chứng khoán khó tránh khỏi câu hỏi, liệu các cổ phiếu năng lượng – vốn đã tăng mạnh kể từ đáy đại dịch – vẫn sẽ được mua với phần bù rủi ro địa chính trị cao hơn (!?). Nhưng một vấn đề khác có thể khiến họ dừng lại trước khi tiếp tục: Liệu giá dầu có thể gây ra suy thoái (!?).

Quan điểm về sự neo cao của giá dầu cũng có sự khác biệt giữa các đơn vị phân tích.

Rystad Energy – một trong những công ty nghiên cứu và tư vấn hàng đầu trong lĩnh vực năng lượng – dự báo xuất khẩu dầu của Nga sẽ sụt giảm 1 triệu thùng/ngày (và khả năng dự phòng nguồn cung hạn chế từ Trung Đông) có thể khiến giá dầu vượt 130 USD/thùng.

Trong khi đó, nhóm phân tích hàng hoá của Citi cho rằng ‘có khả năng’ giá dầu đã đạt đỉnh hoặc có thể sớm củng cố gần mức đỉnh, với điều kiện xung đột Nga – Ukraine hạ nhiệt và các cuộc đàm phán với Iran có tiến triển. Tồn kho dầu của Mỹ đang ở gần mức thấp, nhưng Citi cho biết lượng dự trữ đang trên đà tăng trong quý 2/2022.

|

Diễn biến giá dầu tính tới sáng 7/3 theo giờ Hà Nội (Nguồn: Investing.com) |

Khi nào ‘cơn sốt’ giá dầu gây suy thoái?

Tờ CNBC dẫn lời Nicholas Colas – đồng sáng lập của DataTrek Research, nói rằng đây là thời điểm tốt để xem xét giá trị của các cổ phiếu năng lượng để đa dạng hoá danh mục đầu tư và suy nghĩ về nguy cơ giá dầu gây ra suy thoái.

Là một nhà phân tích về lĩnh vực ô tô trước đó, Nicholas Colas nhớ lại mô hình được sử dụng bởi những nhà kinh tế học của các nhà sản xuất ô tô lớn nhất nước Mỹ (thường gọi là “Big Three”, bao gồm: General Motors, Ford Motor Company và Fiat Chrysler Automobiles US) từ 3 thập kỷ trước, khi đối mặt với cú sốc giá dầu những năm 1970.

“Quy tắc ngón tay cái mà tôi học được từ ngành ô tô vào những năm 1990 là nếu giá dầu tăng 100% trong một năm, thì hãy nghĩ về một cuộc suy thoái”, ông nói.

Lưu ý rằng, khoảng một năm trước, giá dầu thô đang ở mức 63,81 USD/ thùng – thua xa mức giá 130 USD/thùng vừa được thiết lập.

“Chúng ta đang phải chi trả nhiều hơn trên đường đi làm về so với thu nhập đầu vào”, Bespoke viết trong một báo cáo gửi khách hàng hôm thứ Sáu.

Tuy nhiên, Nicholas Colas cũng lưu ý, giá dầu phải duy trì trên mức 130 USD/thùng, thay vì chỉ tăng đột biến và giảm nhanh, mới gây lo ngại. “Một hoặc hai ngày thì được, chứ vài tuần thì không”, ông nói.

Trong khi đó, các nhà phân tích khác lại cho rằng hoàn cảnh hiện tại đã khác xa những năm 1970, khi dầu mỏ đã chiếm tỉ trọng thấp hơn nhiều trong cơ cấu GDP và tiêu dùng của nền kinh tế.

Một phân tích của JPMorgan từ mùa thu năm ngoái đã đưa ra trường hợp rằng thị trường chứng khoán sẽ giữ vững trong môi trường ngay cả khi giá dầu cao từ 130 đến 150 USD/thùng.

Ở thị trường chứng khoán Mỹ, tỉ trọng các cổ phiếu năng lượng trong rổ S&P500 đã suy giảm đáng kể trong thập kỷ vừa qua. Hiện tại, cổ phiếu nhóm ngành này chỉ chiếm 3,8% vốn hoá thị trường, dù giá dầu đã hồi phục mạnh kể từ đáy tháng 3/2020. Thậm chí, các cổ phiếu công nghệ như Apple, Microsoft và Alphabet còn chiếm tỉ trọng lớn hơn toàn bộ cổ phiếu năng lượng.

Theo Nicholas Colas, các nhà đầu tư nên tập trung vào việc phòng ngừa rủi ro trên thị trường chứng khoán ngay từ bây giờ. “Nếu bạn muốn chiến thắng thị trường, cổ phiếu năng lượng là một sự lựa chọn”, Colas cho biết.

Một bản cập nhật gần đây từ S&P Global Market Intelligence cho thấy vị thế “short” (bán khống) cổ phiếu năng lượng đã đạt mức cao nhất kể từ năm 2020. “Đừng bao giờ bán khống ở đỉnh mới. Đó là sai lầm lớn nhất mà một tân binh có thể mắc phải”, Colas nhấn mạnh./.

Tham khảo CNBC