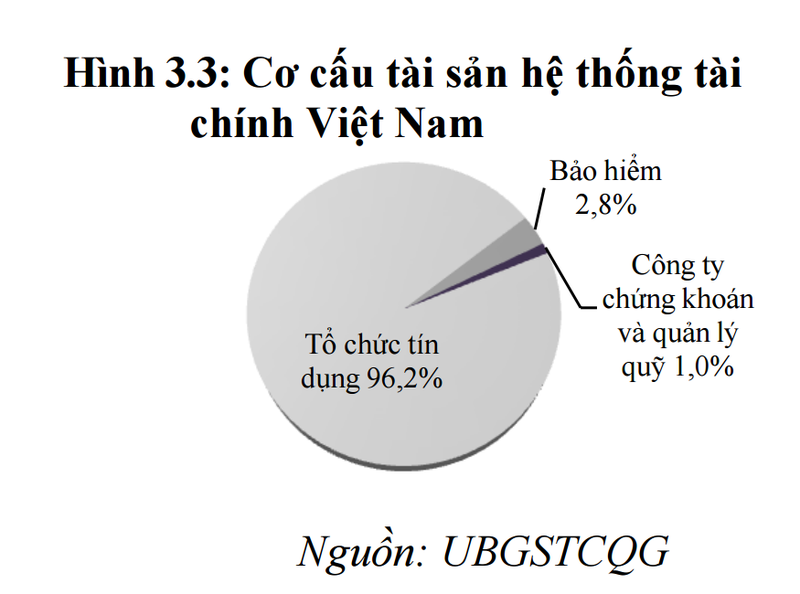

Theo đó, hệ thống tài chính Việt Nam vẫn gần như phụ thuộc tuyệt đối vào thị trường tín dụng. Trong khi vai trò của thị trường bảo hiểm và đặc biệt là thị trường chứng khoán còn rất hạn chế.

“Hệ thống các tổ chức tín dụng (TCTD) chiếm tới 96,2% tổng tài sản toàn hệ thống tài chính. Các doanh nghiệp bảo hiểm chiếm 2,8%; các công ty chứng khoán và công ty quản lý quỹ chiếm 1%”, NFSC thống kê.

Cơ quan này cho biết, cung ứng vốn cho nền kinh tế phụ thuộc chủ yếu vào hệ thống ngân hàng, vốn cung ứng từ thị trường chứng khoán còn khiêm tốn so với tiềm năng và các nước trong khu vực. Cho vay của ngân hàng chiếm hơn 60% tổng cung ứng vốn cho nền kinh tế, cao hơn các nước trong khu vực với tỷ trọng bình quân dưới 50%.

Sự phát triển thiếu hợp lý của hệ thống tài chính vừa tạo áp lực và cũng đồng thời gieo mầm rủi ro cho chính động lực của nó: thị trường tín dụng. Nổi bật trong đó là thách thức kỳ hạn mà hệ thống các TCTD đang phải đối mặt. “Tỷ lệ sử dụng vốn ngắn hạn cho vay và đầu tư trung dài hạn của hệ thống TCTD tăng từ 31,8% năm 2015 lên khoảng 35%”, báo cáo dẫn chứng.

Trong khi hệ thống các tổ chức tín dụng đang phải mang gánh nặng quá lớn thì thị trường chứng khoán – trụ tài chính được kỳ vọng rất nhiều – lại chưa thể hiện được vai trò. Một trong những nguyên nhân, theo NFSC là “khả năng thu hút vốn ngoại của thị trường chứng khoán chưa tương xứng với tiềm năng”.

“Thị trường chứng khoán ít nhận được phân bổ vốn từ các quỹ đầu tư lớn trên toàn cầu do Việt Nam chỉ được coi là thị trường chứng khoán cận biên, chưa đáp ứng hoàn toàn các tiêu chí xếp hạng thị trường chứng khoán mới nổi của MSCI, trong đó có tiêu chí mức độ tự do trên thị trường ngoại hối”, Ủy ban Giám sát lý giải.

Hơn thế nữa, mức độ tự do hóa tài khoản vốn của Việt Nam thấp hơn các nước trong khu vực như Indonesia, Philippines, Thái Lan, Malaysia, Trung Quốc, Singapore và khả năng chuyển đổi thấp của Đồng Việt Nam cũng ảnh hưởng đến việc thu hút dòng vốn nước ngoài vào thị trường chứng khoán và khả năng hội nhập tài chính khu vực ASEAN.

Ngoài ra, sức hấp dẫn của thị trường còn chưa cao do ba nguyên nhân.

Thứ nhất, sản phẩm chứng khoán chưa đa dạng nên phần nào ảnh hưởng đến việc thu hút vốn vào thị trường chứng khoán. Đến nay vẫn chưa có những sản phẩm phái sinh phổ biến như: cho vay chứng khoán, bán khống, quyền chọn mua, quyền chọn bán chứng khoán, hợp đồng tương lai.

Thứ hai, thị trường trái phiếu doanh nghiệp kém phát triển làm hạn chế khả năng huy động vốn của doanh nghiệp, đồng thời dẫn đến sự chậm ra đời của thị trường mua bán nợ. Quy mô thị trường trái phiếu doanh nghiệp chỉ xấp xỉ 4%GDP, thanh khoản rất thấp, chưa có tổ chức định mức tín nhiệm. Việc chưa có thị trường mua bán nợ dẫn đến khó khăn trong việc chứng khoán hóa các khoản nợ xấu và hình thành thị trường mua bán nợ xấu.

Thứ ba, tỷ lệ vốn Nhà nước tại nhiều doanh nghiệp Nhà nước đã cổ phần hóa vẫn trên 50% làm giảm mức độ hấp dẫn đối với các nhà đầu tư lớn, chuyên nghiệp, là rào cản đối với tái cơ cấu doanh nghiệp nhà nước. Số lượng doanh nghiệp thuộc diện Nhà nước cần nắm giữ cổ phần chi phối khi cổ phần hóa còn lớn, tỷ lệ cổ phần chào bán ra công chúng trung bình dưới 30%.

Được biết, theo nội dung Nghị quyết số 100/NQ-CP về chương trình hành động của Chính phủ nhiệm kỳ 2016 – 2021 mới được Thủ tướng Nguyễn Xuân Phúc ký ban hành vào cuối tháng 11 vừa rồi, thì yêu cầu thúc đẩy phát triển mạnh thị trường chứng khoán chính là một trong nhóm giải pháp đổi mới mô hình và nâng cao chất lượng tăng trưởng, tăng năng suất lao động và sức cạnh tranh của nền kinh tế.

“Thúc đẩy phát triển mạnh thị trường chứng khoán, chú trọng hơn đến thị trường trái phiếu để tăng khả năng huy động vốn cho ngân sách, phát triển thị trường trái phiếu doanh nghiệp để hỗ trợ các doanh nghiệp huy động vốn phát triển sản xuất - kinh doanh”, Nghị quyết chỉ rõ.

Cung ứng 1.230.000 tỷ đồng cho nền kinh tế

Tuy có những bất cập trong cơ cấu, nhưng theo NFSC: “Nhìn chung, hệ thống tài chính đã đảm bảo tốt khả năng cung ứng vốn cho nền kinh tế”.

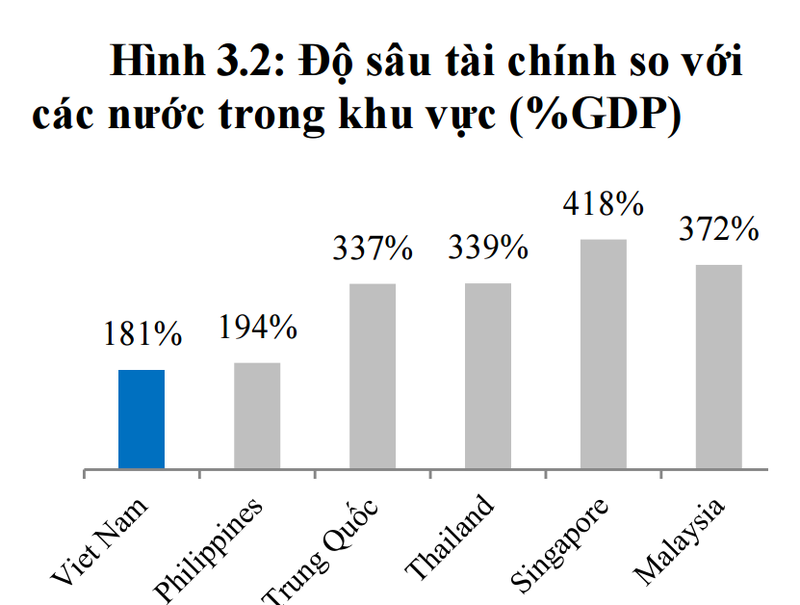

Trong năm 2016, hệ thống tài chính cung ứng khoảng 1 triệu 230 nghìn tỷ đồng cho nền kinh tế. Trong đó, khu vực ngân hàng cung ứng 68,1%; thị trường vốn cung ứng 31,9%. Tính đến cuối năm 2016, tổng nguồn vốn hệ thống tài chính cung ứng cho nền kinh tế tương đương 181,2%GDP.

Khả năng cung ứng vốn cho nền kinh tế của hệ thống tài chính được đảm bảo trước hết do thanh khoản của khu vực ngân hàng khá dồi dào. Điều này làm tăng khả năng cấp tín dụng cho nền kinh tế và tạo điều kiện thuận lợi cho việc huy động TPCP đạt kế hoạch năm với lợi suất TPCP giảm và kỳ hạn trung bình tăng lên.

Đồng thời, diễn biến tích cực của thị trường cổ phiếu và trái phiếu đã tạo điều kiện thuận lợi cho phát hành TPDN và cổ phần hóa DNNN. Huy động vốn thông qua đấu giá cổ phần cả năm tăng 43,1% so với cùng kỳ năm 2015.

Tuy nhiên, so với các nước trong khu vực, năng lực cung ứng vốn của hệ thống tài chính Việt Nam còn hạn chế. Độ sâu tài chính của hệ thống tài chính Việt Nam chỉ đạt 181% GDP, thấp hơn so với các nước trong khu vực.