Từ những con nợ lớn

Việc một số tập đoàn kinh tế tư nhân lớn gần đây phải liên tiếp thoái vốn, bán bớt các dự án, đồng thời tìm kiếm thêm các khoản vay mới từ bên ngoài, đã cho thấy những thách thức và rủi ro của môi trường kinh doanh sắp tới. Đáng lưu ý đây là những tập đoàn hàng đầu trong nền kinh tế, vay nợ lớn và có quy mô hoạt động rộng khắp ở nhiều lĩnh vực.

Rủi ro từ những doanh nghiệp “too big to fail” - quá lớn nên không thể sụp đổ này, đang được cho là ngày càng tăng, sẽ tác động không nhỏ đến nền kinh tế một khi bất trắc xảy ra. Thuật ngữ “too big to fail” từng được sử dụng để ám chỉ các ngân hàng, tập đoàn kinh tế buộc phải được giải cứu trong cuộc khủng hoảng toàn cầu năm 2007, khi có quy mô quá lớn mà nếu để phá sản có thể khiến nền kinh tế sụp đổ theo.

| Khi nền kinh tế đảo chiều và giảm tốc, lãi suất tăng lên trước các áp lực lạm phát và tỷ giá, sức cầu suy yếu, các doanh nghiệp có thể sẽ phải trả giá, nhất là những doanh nghiệp đang vay nợ lớn, bảng cân đối kế toán không lành mạnh và dòng tiền gặp vấn đề. |

Dù không ít doanh nghiệp đã khá thành công khi tìm kiếm được nguồn tài trợ ngoại tệ từ nước ngoài, nhưng điều đó cũng đi kèm với rủi ro đáng kể khi tỷ giá tăng lên, trong bối cảnh Việt Nam đối mặt với triển vọng bị hạ xếp hạng tín nhiệm và xu hướng phá giá tiền tệ của nhiều nền kinh tế lớn trong khu vực.

Việc huy động được một lượng vốn lớn khổng lồ quá dễ dàng khi niêm yết các công ty con, cũng như bán cổ phần cho nhà đầu tư nước ngoài, cũng khiến nhiều doanh nghiệp đầu tư dàn trải nhằm tận dụng thời gian để sớm giành lấy thị phần và đón đầu cơ hội ở những lĩnh vực được đánh giá có tiềm năng tăng trưởng mạnh trong tương lai, nhưng rủi ro đa ngành cũng sẽ đi kèm là tất yếu và dòng tiền của doanh nghiệp sẽ đối mặt với nhiều áp lực lớn khi các lĩnh vực mới không mang lại hiệu quả như kỳ vọng.

Ắt hẳn chúng ta vẫn chưa quên câu chuyện kêu gọi/đề nghị giải cứu một tập đoàn tư nhân lớn trong quá khứ, vốn cũng rơi vào vòng xoáy nợ nần khi đầu tư dàn trải, đa ngành, khiến không ít ngân hàng lại trở thành con tin của doanh nghiệp. Hệ quả là những thương vụ thâu tóm và sáp nhập gần đây thể hiện hình bóng thấp thoáng đâu đó của những kế hoạch giải cứu.

Rủi ro nợ của doanh nghiệp đã được đề cập từ cách đây hơn một năm, trong bối cảnh nhiều doanh nghiệp vay nợ quá mức và mở rộng hoạt động sang các ngành nghề kinh doanh mới, khi triển vọng nền kinh tế được dự báo đầy lạc quan tại thời điểm đó. Nhưng thực tế là cuộc chiến tranh thương mại không ai ngờ tới giữa Mỹ và Trung Quốc đã đẩy kinh tế thế giới ngày càng đối mặt thêm nhiều rủi ro khó lường.

Tác động đến nền kinh tế

Dịch bệnh do chủng mới của virus corona (nCoV) gần đây càng làm lung lay niềm tin của giới kinh doanh và gia tăng những thách thức, khó khăn mà nền kinh tế phải đối mặt. Hệ quả sẽ không chỉ ảnh hưởng đến du lịch, hàng không, mà hoạt động sản xuất có thể trì trệ, thương mại bị hạn chế, kế tiếp ảnh hưởng xấu lên các ngành nông nghiệp, bán lẻ và dòng vốn đầu tư quốc tế.

Thêm vào đó, thị trường chứng khoán sụt giảm mạnh trong những ngày qua khiến triển vọng tương lai trở nên ảm đạm sẽ khiến các doanh nghiệp khó gọi thêm vốn, dẫn tới khả năng tìm nguồn tài trợ cho các khoản vay đến hạn sẽ là một thách thức lớn. Theo đó, các doanh nghiệp có thể phải tìm đến nguồn vốn vay ngân hàng trở lại, đẩy áp lực lãi suất gia tăng, khiến những doanh nghiệp đang vay nợ quá mức sẽ càng thêm bị đè nặng từ gánh nặng nợ.

Nếu như giai đoạn 2018-2019, kênh trái phiếu doanh nghiệp đã giúp nhiều doanh nghiệp đa dạng hóa được nguồn vốn huy động, thì với sự tăng trưởng nóng thời gian qua cùng những cảnh báo, chính sách hạn chế, thắt chặt và rủi ro kinh tế gia tăng, các doanh nghiệp sẽ gặp nhiều khó khăn hơn nếu vẫn muốn huy động vốn qua kênh này.

Nhìn vào tấm gương Trung Quốc thời gian qua, Việt Nam phải dè chừng. Nợ của doanh nghiệp tại nền kinh tế lớn thứ 2 thế giới này đang là mối đe dọa lớn nhất đối với nền kinh tế toàn cầu, theo một báo cáo của Moody’s Analytics gần đây. Trong khi đó, hãng Fitch Ratings cũng cho biết 4,9% số lượng nhà phát hành chứng khoán doanh nghiệp của Trung Quốc đang nợ quá hạn đối với các khoản trái phiếu nội địa, tăng từ mức 0,6% trong năm 2014.

Trước đó vào tháng 10-2019, Quỹ Tiền tệ quốc tế (IMF) đã cảnh báo lãi suất cho vay thấp giữa bối cảnh nền kinh tế tăng trưởng chậm lại, một phần do cuộc chiến thương mại Mỹ-Trung, đã làm gia tăng rủi ro đối với vấn đề vay nợ của doanh nghiệp, có thể gieo mầm cho một cuộc khủng hoảng toàn cầu mới.

Tại Việt Nam, trước việc tăng trưởng tín dụng ở mức cao trong nhiều năm qua, cùng với mặt bằng lãi suất được giữ ổn định và có xu hướng đi xuống trước những nỗ lực kéo giảm của nhà điều hành, hoạt động vay mượn trở nên nở rộ, nhiều doanh nghiệp tích cực vay nợ như là lá chắn thuế để tăng hiệu quả kinh doanh và mở rộng đầu tư sang các lĩnh vực khác.

Đối với vốn vay quốc tế, nếu dòng vốn nước ngoài chậm lại, cộng thêm nguy cơ Việt Nam bị hạ triển vọng xếp hạng tín nhiệm trong thời gian tới hay rủi ro bị Mỹ cáo buộc thao túng tiền tệ, hoạt động vay vốn quốc tế sẽ ngày càng khó khăn hơn. Trong khi đó, không ít tập đoàn tư nhân lớn trong nước hiện nay đang phải tìm kiếm thêm các nguồn vốn vay mới tại nước ngoài để tài trợ cho hoạt động hiện hữu cũng như hoàn trả các khoản vay cũ đáo hạn.

Trong bối cảnh tăng trưởng kinh tế vẫn đang duy trì ở mức cao, sức mua người tiêu dùng tốt, lãi suất ở mức dễ chịu, các doanh nghiệp có thể vẫn chống chọi được và thậm chí tìm cách gia tăng đòn bẩy tài chính bằng cách tăng thêm vay nợ. Tuy nhiên, khi nền kinh tế đảo chiều và giảm tốc, lãi suất tăng lên trước các áp lực lạm phát và tỷ giá, sức cầu suy yếu, đoàn tàu đang chạy phăng phăng đột ngột bị hãm phanh, các doanh nghiệp có thể sẽ phải trả giá, nhất là những doanh nghiệp đang vay nợ lớn, bảng cân đối kế toán không lành mạnh và dòng tiền gặp vấn đề.

Khi đó, nợ xấu của ngành ngân hàng cũng sẽ đối mặt với rủi ro tăng lên, thực tế đã có dấu hiệu tăng trở lại trong năm 2019 vừa qua. Nợ xấu tăng tất yếu sẽ tiếp tục tác động tiêu cực lên mặt bằng lãi suất, vòng xoáy cứ thế tiếp diễn như đã từng diễn ra trong quá khứ. Hệ quả là nền kinh tế sẽ khó có thể duy trì được tốc độ tăng trưởng như mục tiêu đề ra, hay không muốn nói là đối mặt với sự giảm tốc trở lại. Và với những ảnh hưởng tiêu cực như thế, những chính sách giải cứu có thể một lần nữa buộc phải được lựa chọn.

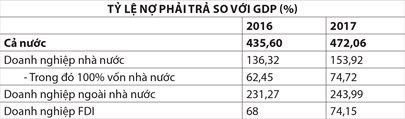

| Nợ của nền kinh tế là đáng lo Tính toán từ số liệu trong Sách trắng doanh nghiệp Việt Nam 2019 cho thấy đến năm 2017 nợ phải trả của doanh nghiệp, bao gồm doanh nghiệp nhà nước, ngoài nhà nước và doanh nghiệp có vốn đầu tư nước ngoài (FDI) là 23,6 triệu tỉ đồng, trong khi tổng sản phẩm trong nước (GDP) theo giá hiện hành năm 2017 là 5 triệu tỉ đồng. Như vậy, nợ phải trả so với GDP là 472%.

Theo các báo cáo gần đây của Chính phủ, dự kiến đến cuối năm 2019, nợ công ở mức 56,1% GDP (so với mức 58,4% GDP năm 2018), nợ Chính phủ 49,2% GDP (năm 2018 là 50% GDP); nghĩa vụ trả nợ trực tiếp của Chính phủ so với thu ngân sách ước khoảng 19,5-20,5%. Phần lớn số nợ của doanh nghiệp nhà nước và trên 20% nợ của doanh nghiệp có 100% vốn nhà nước không được Chính phủ bảo lãnh, doanh nghiệp phải tự trả. Những khoản này không tính vào nợ công. Tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn của nền kinh tế ngày càng thấp. Bình quân giai đoạn 2011-2015 tỷ lệ này là 31,5%, năm 2016 giảm xuống 30,2%, năm 2017 là 28,4%. Riêng khu vực doanh nghiệp nhà nước, tỷ lệ vốn chủ sở hữu trên tổng nguồn vốn giảm từ 25% trong giai đoạn 2011-2015 xuống 19% năm 2017. Hơn nữa số liệu doanh nghiệp cho thấy tỷ suất lợi nhuận trên vốn bình quân chung cả nước là rất thấp, thấp nhất là khu vực ngoài nhà nước mặc dù có xu hướng tăng lên nhưng chưa được 2%. Tỷ suất lợi nhuận trên vốn thấp hơn lãi suất tiền gửi khá nhiều, trong khi đến năm 2017 cứ có 100 đồng vốn thì 72 đồng là nợ phải trả (riêng doanh nghiệp nhà nước có 100 đồng vốn thì đến hơn 80 đồng là nợ phải trả). Bùi Trinh |

Theo TBKTSG