Thành lập từ năm 2001, HNM đã gặt hái được nhiều thành công. Thậm chí, còn liên tục nằm trong Top 3 các công ty sữa lớn nhất Việt Nam. Có thời kỳ, nhãn hiệu sữa IZZI của HNM “làm mưa, làm gió” trên thị trường chuỗi thành công vang dội tạm chấm dứt cho tới cuối năm 2008.

Tại thời điểm “cơn bão melamine” tràn vào Việt Nam, HNM trở thành tâm bão và chịu ảnh hưởng nặng nề. Người tiêu dùng mất niềm tin vào thương hiệu HNM, khiến cho doanh thu sụt giảm, sản phẩm của công ty bị thu hồi hàng loạt…

“Phao” cứu đắm

HNM đã phải đối mặt với rất nhiều khó khăn thách thức. Năm 2008, Hanoimilk lỗ 37,7 tỷ đồng. Năm 2009, công ty này có lãi, lợi nhuận sau thuế 2009 là 12,8 tỷ đồng. Tới năm 2010, Hanoimilk lại lỗ 22,7 tỷ đồng. Tình hình được cải thiện khi HNM lãi 2,1 tỷ đồng trong năm 2011.

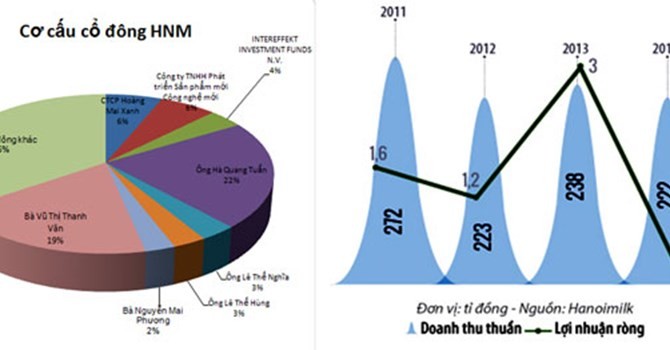

Năm 2012, lợi nhuận sau thuế của công ty là 1,22 tỷ đồng. Hanoimilk thoát lỗ nhờ có lợi nhuận khác lên tới 12,6 tỷ đồng. Năm 2013, lợi nhuận ròng đạt 3 tỷ đồng thì năm 2014 rớt thê thảm xuống mức 161 triệu đồng. Lợi nhuận trên một cổ phiếu (EPS) của HNM chỉ đạt 13 đồng/cổ phiếu, nếu so với hai đại gia trong ngành sữa của Việt Nam như Vinamilk hay TH Milk, doanh thu và lợi nhuận của HNM thật sự khiêm tốn.

Nhìn vào chuỗi kết quả kinh doanh từ năm 2008 đến nay của HNM có thể thấy, doanh thu và lợi nhuận sau thuế không ổn định. Nhiều cổ đông đổ lỗi “cơn bão melamine” nhưng qua các báo cáo tài chính và kiểm toán được công bố (vì HNM niêm yết trên sàn) thì nguyên nhân chính là do đầu tư dàn trải khiến doanh thu ngành chính là sữa bấp bênh.

Theo kiểm toán, hiện HNM đầu tư vào rất nhiều lĩnh vực như bất động sản, ôtô, siêu thị và chứng khoán… Đây là lý do vì sao sản lượng sữa của HNM liên tục sụt giảm trong thời gian qua.

Đại diện công ty CK VPBank - nhà tư vấn cho HNM niêm yết trên sàn, cho biết, một điều đặc biệt nữa ở HNM, đó là không giống như nhiều công ty đại chúng khác, HNM không có cổ đông nắm giữ cổ phiếu với tỷ lệ áp đảo.

Ví dụ, bầu Đức nắm giữ hơn 43% cổ phần tại Hoàng Anh Gia Lai, ông Phạm Nhật Vượng nắm giữ 30,66% cổ phần tại Vingroup. Tại HNM, tỷ lệ cổ đông bên ngoài chiếm đa số. Vì vậy, cổ đông lớn có tiềm lực nắm giữ cổ phần HNM có tỷ lệ không cao nên không quyết định được chiến lược đường hướng hoạt động của HNM.

Intereffekt Investment Funds được coi là cổ đông nắm giữ nhiều cổ phần HNM nhiều khi sở hữu 762.500 cổ phiếu, tương ứng tỷ lệ 6,1%.

Rồi ông Lê Thế Hùng chỉ đứng sau Intereffekt Investment Funds với 639.500 cổ phiếu (tỷ lệ 5,1%). Dù là Chủ tịch HĐQT của HNM nhưng ông Hà Quang Tuấn chỉ nắm giữ 625.000 cổ phiếu (tỷ lệ 5%).

Một chuyên gia tài chính cho rằng, chính vì việc sở hữu cổ phiếu mang tính dàn trải như vậy khiến cho hoạt động kinh doanh, đường hướng chiến lược của HNM không rõ ràng khiến cho hoạt động kinh doanh HNM ngày càng sa lầy… Và đây cũng là điều dễ hiểu vì sao cổ đông khát nhà đầu tư ngoại, lớn có tiềm lực để vực dậy hoạt động sản xuất kinh doanh của HNM.

Trở lại với thông tin nhà đầu tư ngoại mua lại HNM, được biết, đây là một DN Indonesia - Tiga Pilar Sejahtera Food (AISA). DN này công bố kế hoạch dành 80 triệu USD để đầu tư vào các công ty chế biến thực phẩm của Việt Nam và Malaysia nhằm mở rộng thị trường. Và Tiga Pilar chọn HNM để nắm cổ phần chi phối tại HNM.

Theo ông Sjambiri Lioe - Giám đốc tài chính cho biết các cuộc đàm phán với HNM đã gần kết thúc. Nếu thương vụ mua bán và sáp nhập (M&A) này thành công, Tiga Pilar sẽ gia tăng lợi nhuận mỗi năm thêm từ 18,8-23,5 triệu USD khi bán các sản phẩm của HNM tại thị trường Indonesia.

Qua tìm hiểu chúng tôi được biết, Tiga Pilar là một trong những nhà sản xuất bánh quy lớn nhất Indonexia với thương hiệu Taro (mua lại từ Unilever vào năm 2011). Thêm vào đó, Tiga Pilar cũng là đơn vị nắm giữ thị phần lớn nhất trên lĩnh vực mì gói và gạo với 21% thị phần ở Indonesia. Ngoài 2 hoạt động chế biến thực phẩm và gạo, Tiga Pilar còn có trang trại trồng dầu cọ. Doanh thu năm 2013 của công ty này lên tới 390,2 triệu USD, lợi nhuận ròng vào khoảng 33,3 triệu USD. Tổng tài sản của Tiga Pilar là 413,1 triệu USD.

Hơn nữa, KKR - một trong những quỹ đầu tư lớn nhất thế giới, hiện nắm 18% cổ phần trong công ty Cổ phần Hàng tiêu dùng Masan (Masan Consumer) cũng chính là cổ đông lớn thứ 2 tại Tiga Pilar khi vừa nâng tỉ lệ sở hữu lên 25% tại công ty này hồi cuối năm 2014.

Như vậy có thể thấy, thông qua đầu mối KKR, nếu Tiga Pilar sở hữu cổ phần tại HNM, sẽ có một liên minh về ngành thực phẩm chế biến mang tầm khu vực mang tên Hanoimilk - Tiga Pilar - Masan với đầu mối liên kết là KKR.

Nhưng khó có tăng trưởng đột biến

Phải nói rằng dù khó khăn, song HNM có tình hình tài chính lành mạnh và minh bạch. DN này cũng chưa hề có lần nào quá hạn trả nợ ngân hàng, cho dù chỉ là một ngày. công ty chỉ vay bổ sung vốn lưu động với số vốn vay khoảng từ 30 tỷ đến tối đa là 65 tỷ đồng, chi phí tài chính rất thấp, chỉ chiếm 2,5% trên doanh thu. Điều này đã được ghi nhận trong Báo cáo tài chính được kiểm toán bởi công ty kiểm toán quốc tế Ernst &Young.

| Nếu sự tham gia của AISA vào HNM trở thành sự thật, thị trường sữa Việt Nam sẽ tiếp tục nóng với việc mở rộng đầu tư của rất nhiều DN trong và ngoài nước. |

Tuy nhiên, tình hình kinh tế khó khăn, sức mua tiêu dùng giảm mạnh, tốc độ tăng trưởng ngành sữa đã chậm lại, thời kỳ vàng son tăng trưởng bình quân trên 30%/năm đã qua đi. Dự kiến năm nay, tăng trưởng ngành sữa chỉ đạt trên 10%. Do vậy, cạnh tranh trong ngành sữa ngày càng trở lên khốc liệt, đặc biệt là phân khúc sữa nước.

Khó khăn thứ hai, giá nguyên vật liệu đầu vào và chi phí sản xuất ngày càng leo thang mà giá bán thì không tăng được nhiều nên đối với các công ty chủ yếu sản xuất sữa nước như HNM thì khó khăn nhiều hơn so với công ty có sản xuất kinh doanh sữa bột.

Theo đánh giá của Quỹ Đầu tư VOF (VinaCapital), tiềm năng của thị trường sữa Việt Nam còn rất lớn khi mức tiêu thụ mới chỉ đạt 14 lít/người/năm, bằng một nửa so với mức bình quân của khu vực. Cuối năm 2014, Quỹ VOF đã cùng với Daiwa PI Partners chi 45 triệu USD để mua 70% cổ phần của IDP.

Nhờ sự tham gia mạnh mẽ của các nhà đầu tư mới có tiềm lực, IDP đặt kế hoạch tăng trưởng lên tới 50% trong năm nay và 25%/năm cho 3 năm tiếp theo. Một doanh nghiệp khác trong ngành là TH Milk cũng đã nhanh tay chộp lấy Dalat Milk để mở rộng quy mô đàn bò. Chắc chắn, sự cạnh tranh khốc liệt trên thị trường sữa Việt Nam sẽ là bài toán khó cho các doanh nghiệp nhỏ như Hanoimilk.

Nhưng có lẽ việc thành lập cộng đồng kinh tế chung ASEAN vào cuối năm nay sẽ mở ra cơ hội lớn cho Hanoimilk, khi họ có thể tiếp cận với thị trường 600 triệu dân của 10 quốc gia trong khu vực. Việc hợp tác với AISA để vừa mở rộng hệ thống tại Việt Nam vừa bán sản phẩm sang Indonesia, nếu xảy ra, sẽ là sự hỗ trợ rất lớn cho Hanoimilk.

Trong những năm gần đây, Indonesia, với dân số 300 triệu người- gấp 3 lần Việt Nam, đã có sự tăng trưởng 5%/năm đối với nhu cầu về sản phẩm sữa. Quốc gia này cũng đang đối mặt với tình trạng thiếu những trang trại bò sữa lớn do phần lớn bò sữa tại nước này thuộc các hộ chăn nuôi cá thể. Các nhà phân tích cho rằng sau khi mua lại HNM, AISA sẽ phân phối sản phẩm tại thị trường Indonesia, dự kiến thu về 18,8-23,5 triệu USD lợi nhuận hàng năm.

Rõ ràng, nếu sự tham gia của AISA vào Hanoimilk trở thành sự thật, thị trường sữa Việt Nam sẽ tiếp tục nóng với việc mở rộng đầu tư của rất nhiều DN trong và ngoài nước.

Theo Báo Diễn đàn Doanh nghiệp