Ngày 31-7, Fed chính thức hạ 0,25 điểm phần trăm lãi suất mục tiêu, đồng thời cũng giảm 0,25 điểm phần trăm cặp lãi suất điều hành: Lãi suất mua kỳ hạn giấy tờ có giá (repo) với kỳ hạn 1 ngày về 2,0% và lãi suất trả cho phần dự trữ dôi ra (IOER) 2,25%. Đây là cặp lãi suất định hướng lãi suất liên ngân hàng của Fed.

Ở Việt Nam cặp lãi suất điều hành là lãi suất tín phiếu và lãi suất repo. Tuy nhiên, khác với Mỹ, cặp lãi suất điều hành không được thay đổi cùng chiều khi NHNN có quyết định thay đổi lãi suất. Bằng chứng là trong năm 2018, NHNN đã hạ 0,25 điểm phần trăm lãi suất repo, xuống còn 4,75%, song lại tăng lãi suất tín phiếu trong suốt năm theo đà tăng từ Fed. Điều này khiến thị trường khó nắm bắt được tín hiệu thực sự từ NHNN và luôn có nhiều đồn đoán xoay quanh lãi suất mục tiêu.

Ngày 19-7, NHNN chính thức hạ lãi suất tín phiếu và điều này gợi ý về một động thái tương tự với lãi suất repo. Đây cũng là cặp lãi suất điều hành được NHNN sử dụng chủ yếu trong giai đoạn từ năm 2015 đến nay.

Tác động của hạ lãi suất lên lạm phát và tăng trưởng tín dụng

| T |

Như chúng ta đã biết, lãi suất cao sẽ không hỗ trợ tăng trưởng kinh tế. Một mặt bằng lãi suất thấp hơn có thể thúc đẩy đầu tư, tiêu dùng, gia tăng lượng nhập khẩu ròng, tạo đà tăng trưởng, song lại kích thích lạm phát và cầu tín dụng, đặc biệt có thể khiến dòng vốn vay đổ mạnh vào thị trường bất động sản - đang tăng nóng và tiềm ẩn nhiều rủi ro ở Việt Nam.

| Trong năm 2018, khi Fed được dự báo tăng bốn lần lãi suất thì NHNN đã đi ngược xu thế, giảm lãi suất repo ngay từ đầu năm. Áp lực lãi suất liên ngân hàng, tỷ giá năm 2018 là rất cao song chúng ta vẫn cán đích thành công với tăng trưởng ngoạn mục và lạm phát đạt mục tiêu. Do đó, việc Fed hạ lãi suất trong năm 2019 sẽ là cơ hội để NHNN hạ thêm lãi suất repo. |

Tín dụng bị hạn chế cũng góp phần giảm áp lực cho lạm phát, bởi tín dụng là một kênh truyền dẫn tác động của lãi suất chính sách tới mức giá chung của nền kinh tế. Ngoài ra, ảnh hưởng tới lạm phát còn thông qua kênh tỷ giá, giá tài sản và mặt bằng lãi suất.

Với tỷ giá, nếu NHNN giảm 0,25 điểm phần trăm lãi suất repo, bằng với mức giảm lãi suất tín phiếu, thì nhìn chung lãi suất tiền đồng trên liên ngân hàng cũng giảm tương ứng, ngang với mức giảm của lãi suất đô la Mỹ trên thị trường liên ngân hàng do tác động từ Fed hạ lãi suất. Khi đó, cân đối về cung - cầu nội tệ và đô la Mỹ trên liên ngân hàng không thay đổi, triệt tiêu ảnh hưởng từ việc hạ lãi suất tới tỷ giá và áp lực lên lạm phát từ nhập khẩu hàng nước ngoài.

Với kênh giá tài sản, lãi suất điều hành giảm là tín hiệu mạnh đẩy giá một số tài sản lên cao, đặc biệt tài sản tài chính như trái phiếu, cổ phiếu. Giá trái phiếu chính phủ đã tăng mạnh kể từ khi NHNN hạ lãi suất tín phiếu. Tuy nhiên, do tác động từ lãi suất điều hành tới các loại lãi suất khác như huy động, cho vay là chưa nhiều, đã hạn chế đáng kể ảnh hưởng của nó tới giá nhiều loại tài sản khác như bất động sản... cũng như mức giá chung của nền kinh tế và chi phí của giỏ hàng hóa để tính chỉ số giá tiêu dùng (CPI).

Với kênh mặt bằng lãi suất, cơ chế dẫn truyền cần thông qua việc tác động làm thay đổi cơ sở tiền. Nếu NHNN hạ 0,25 điểm phần trăm lãi suất repo thì dường như tác động tới cung tiền cũng không đáng kể. Nghĩa là rất khó để các ngân hàng thương mại vay NHNN qua kênh repo nhiều hơn khi lãi suất giảm còn 4,5%, bởi mặt bằng lãi suất liên ngân hàng hiện tại đã bị kéo xuống một mức tương ứng sau khi NHNN hạ lãi suất tín phiếu còn 2,75% kỳ hạn 1 tuần. Ngoài ra, các ngân hàng có xu hướng vay NHNN khi thiếu hụt thanh khoản trầm trọng, khi ấy thì cầu tiền tại mức lãi suất 4,5% và 4,75% là như nhau. Lúc đó công cụ repo mới tác động tới cung tiền và NHNN đóng vai trò là người cho vay cuối cùng.

Có một so sánh nhỏ, ở nhiều nước lãi suất repo có tác động lớn tới cơ sở tiền. Như ở Mỹ, lãi suất repo thường thấp hơn lãi suất liên ngân hàng, nó bằng với sàn lãi suất mục tiêu của Fed (lower limit) vì vậy việc bơm, hút tiền qua kênh repo diễn ra hàng ngày. Công cụ có vai trò như vậy ở Việt Nam là tín phiếu, chứ không phải repo. Kênh repo chỉ có ý nghĩa trong các đợt thanh khoản căng thẳng như dịp Tết Nguyên đán.

Nhìn từ công cụ lãi suất thì NHNN đang có xu hướng thiên về thắt chặt, vì hút tiền là đặc điểm chính của công cụ tín phiếu, điều đó cũng góp phần kiềm chế lạm phát cơ bản - lạm phát do yếu tố tiền tệ. Do đó, hạ lãi suất repo khả năng cao là không gây áp lực lạm phát, cũng như tín dụng. Ngược lại, nó chắc chắn sẽ giúp các ngân hàng tiết kiệm được chi phí đầu vào trong những thời điểm căng thẳng thanh khoản.

Tác động tới tăng trưởng kinh tế

Như đã biết, GDP về phía cầu bao gồm bốn thành tố: tiêu dùng, đầu tư, chi tiêu chính phủ và xuất khẩu ròng. Như đã phân tích, việc hạ lãi suất sẽ không tác động nhiều tới tỷ giá do đó không ảnh hưởng nhiều tới xuất khẩu ròng.

Ảnh hưởng tới tiêu dùng và đầu tư cần thông qua cơ chế tác động tới lãi suất thương mại, điển hình là lãi suất thị trường 1 (lãi suất huy động của các ngân hàng từ dân cư và tổ chức kinh tế). Theo đánh giá ở trên, nếu NHNN hạ lãi suất repo thì ảnh hưởng tới lãi suất thị trường 1 không nhiều do sự tác động tới cơ sở tiền không thay đổi đáng kể. Tuy nhiên, vẫn tồn tại nhiều cơ chế dẫn truyền khác nhau, ta có thể xem xét một kênh như sau: lãi suất liên ngân hàng có xu hướng biến động chủ yếu trong biên độ giữa lãi suất tín phiếu và lãi suất repo.

Nếu cả hai lãi suất này đều hạ thì nhìn chung lãi suất liên ngân hàng sẽ thấp hơn ít nhất 0,25%. Lãi suất liên ngân hàng giảm sẽ tạo điều kiện hạ lãi suất huy động vốn qua phát hành giấy tờ có giá của ngân hàng. Lượng vốn huy động qua kênh này đủ nhiều thì tới lượt nó tác động làm giảm lãi suất huy động trên thị trường 1.

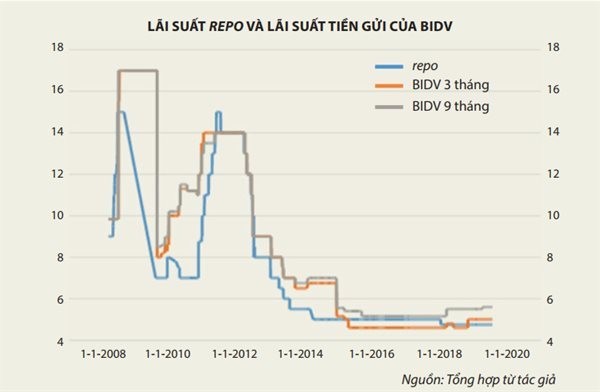

Ta xem xét bảng tổng hợp lãi suất tiền gửi kỳ hạn 3 và 9 tháng của BIDV và lãi suất repo trong giai đoạn từ năm 2008 tới nay. Lãi suất 3 và 9 tháng là hai lãi suất neo cho các khoản vay phổ biến trong ngân hàng. Trong khi lãi suất 3 tháng bị giới hạn bởi trần lãi suất 5,5%, thì lãi suất 9 tháng do cung - cầu quyết định nhiều hơn. Có thể thấy những biến động giữa lãi suất repo và lãi suất huy động khá ăn khớp với nhau, cho thấy cơ chế dẫn truyền là hiện hữu song có độ trễ.

Tuy nhiên, từ thời điểm NHNN hạ lãi suất repo vào đầu năm 2018, từ 5% xuống 4,75%, thì lãi suất huy động kỳ hạn 3 và 9 tháng nhìn chung có xu hướng tăng. Như vậy, tác động từ độ giảm của lãi suất chính sách tới lãi suất tiền gửi là chưa nhiều, trong khi nhu cầu giải ngân tín dụng và huy động vốn đáp ứng các chỉ tiêu an toàn vốn do chính NHNN ban hành vẫn là yếu tố chủ đạo làm tăng lãi suất tiền gửi 3 và 9 tháng. Do đó, tác động từ giảm lãi suất repo trong năm 2018 lên mặt bằng lãi suất huy động, cho vay là chưa đáng kể.

Việc NHNN siết trần tăng trưởng tín dụng, cũng giảm áp lực cho huy động vốn của ngân hàng. Ngoài ra, chất lượng tín dụng có xu hướng được cải thiện khi NHNN thực hiện nhiều biện pháp để phân loại chất lượng tín dụng, định hướng dòng chảy tín dụng để đảm bảo an toàn hệ thống ngân hàng.

Cụ thể, tín dụng được phân loại thành nhiều mảng, từ an toàn, cần đẩy mạnh như năm lĩnh vực Nhà nước ưu tiên thông qua áp trần lãi suất cho vay ngắn hạn ở mức 6,5%; đối với những lĩnh vực rủi ro cao như cho vay kinh doanh chứng khoán và bất động sản, NHNN đã tăng hệ số rủi ro trong tỷ lệ an toàn vốn, đồng thời giảm tỷ lệ ngắn hạn cho vay trung, dài hạn, nhằm hạn chế tín dụng chảy vào lĩnh vực rủi ro, có tính chất dài hạn như bất động sản.

Chất lượng tín dụng tốt hơn, đồng thời bị giới hạn, nên đã có nhiều ý kiến cho rằng ngân hàng xứng đáng được hưởng một mức lãi suất huy động thấp hơn. Nhà điều hành có thể mạnh tay hơn trong việc hạ lãi suất để cơ chế dẫn truyền rõ ràng hơn. Nếu có hai đợt giảm lãi suất repo trong hai năm liên tiếp (2018 và 2019) thì có thể tạo cú hích để hạ mặt bằng lãi suất huy động, cho vay sau năm năm NHNN giữ nguyên lãi suất chính sách này. Và chỉ khi mặt bằng lãi suất huy động, cho vay giảm thì tác động tới tăng trưởng kinh tế mới rõ nét.

Như đánh giá ở trên, dường như việc hạ 0,25 điểm phần trăm lãi suất repo không ảnh hưởng nhiều tới lạm phát. Và như vậy thì hạ thêm lãi suất điều hành là cần thiết, nó chắc chắn sẽ giúp ngân hàng tiết kiệm chi phí vốn, gián tiếp giảm áp lực tăng lãi suất cho vay và huy động từ thị trường 1. Hơn nữa, nó còn là một thông điệp từ phía nhà điều hành về một mặt bằng lãi suất thương mại thấp hơn, hỗ trợ doanh nghiệp và tăng trưởng nhiều hơn.

Trong năm 2018, khi Fed được dự báo tăng bốn lần lãi suất thì NHNN đã đi ngược xu thế, giảm lãi suất repo ngay từ đầu năm. Áp lực lãi suất liên ngân hàng, tỷ giá năm 2018 là rất cao song chúng ta vẫn cán đích thành công với tăng trưởng ngoạn mục và lạm phát đạt mục tiêu. Do đó, việc Fed hạ lãi suất trong năm 2019 sẽ là cơ hội để NHNN hạ thêm lãi suất repo.

Hạ lãi suất dường như cần thiết với kinh tế Việt Nam khi tỷ lệ tín dụng/GDP vẫn đang ở mức rất cao, tín dụng vẫn đóng vai trò lớn trong cấp vốn cho nền kinh tế. Việt Nam đang có nhiều điều kiện để vươn lên, thoát khỏi bẫy thu nhập trung bình mà nhiều chuyên gia cho rằng Việt Nam đang mắc kẹt tại đó. Đây là cơ hội và cũng có thách thức trong việc hạ lãi suất điều hành của NHNN.

Theo TBKTSG

Link gốc: https://www.thesaigontimes.vn/292463/lieu-co-the-ha-them-lai-suat-dieu-hanh-.html