Mở đầu bài viết về JPMorgan Chase (JPMorgan), tờ The Wall Street Journal đã 'chọn' một tấm hình cỡ lớn mang đầy tính biểu tượng.

Ở trung tâm, 4 khối tứ giác hợp thành 1 hình bát giác lớn, gợi nhớ về chiếc logo đã trở thành một phần lịch sử của JPMorgan (*). Nhưng thay vì lấy tông màu xanh như ‘bản gốc’, 4 khối tứ giác này lại được ‘lấp đầy’ bởi hình ảnh địa cầu.

Nổi bật giữa tấm hình trên là dòng tít màu trắng, in đậm: “America’s Biggest Bank Is Everywhere – and It Isn’t Done Growing” (tạm dịch: Ngân hàng lớn nhất nước Mỹ ở khắp mọi nơi. Và nó vẫn không ngừng bành trướng).

Tác giả của bài viết – ông David Benoit – viết tiếp: Cuộc khủng hoảng tiền gửi đã ‘nhấn chìm’ First Republic và 2 ngân hàng khác chỉ khiến JPMorgan trở nên mạnh mẽ hơn.

VietTimes trân trọng chuyển ngữ và lược dịch bài viết với những góc nhìn đa dạng và sâu sắc về JPMorgan của tác giả David Benoit - phóng viên phụ trách mảng ngân hàng của The Wall Street Journal - tới độc giả.

JPMorgan đã mở nhiều chi nhánh ở 25 tiểu bang, cộng thêm Washington, D.C., kể từ năm 2018. Thượng tuần tháng 5 vừa rồi, JPMorgan có thêm 93 cơ sở nữa sau khi mua lại ngân hàng First Republic trong một thương vụ được chính phủ hậu thuẫn.

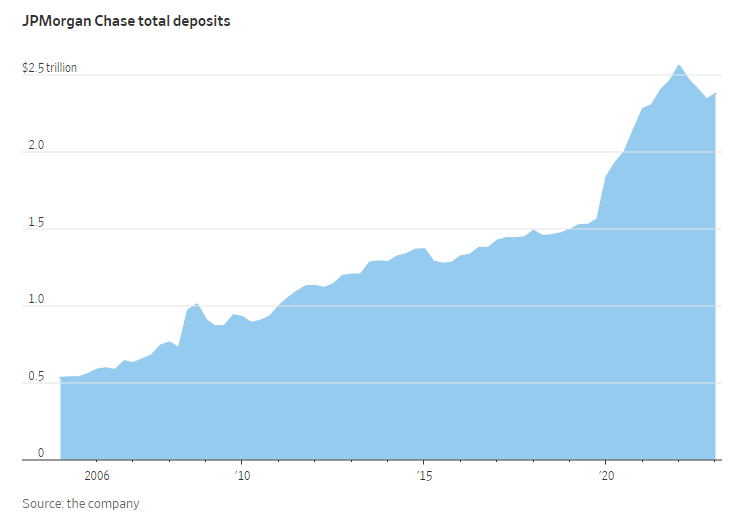

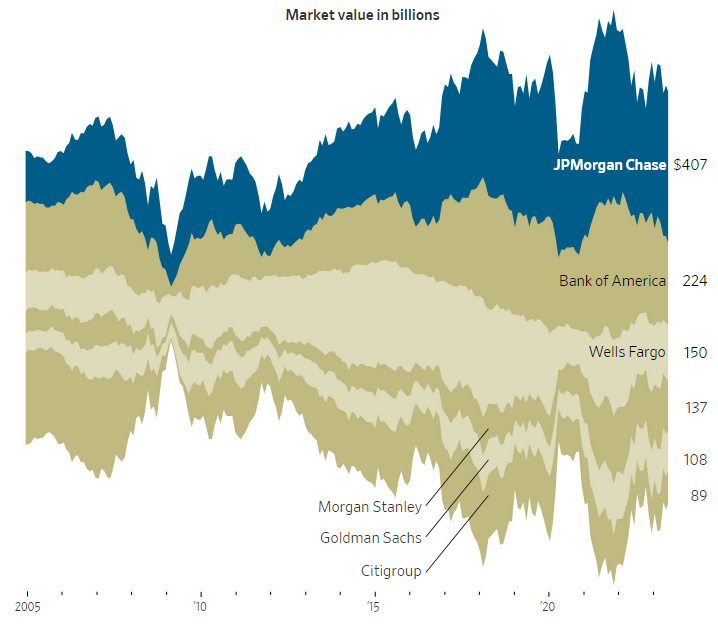

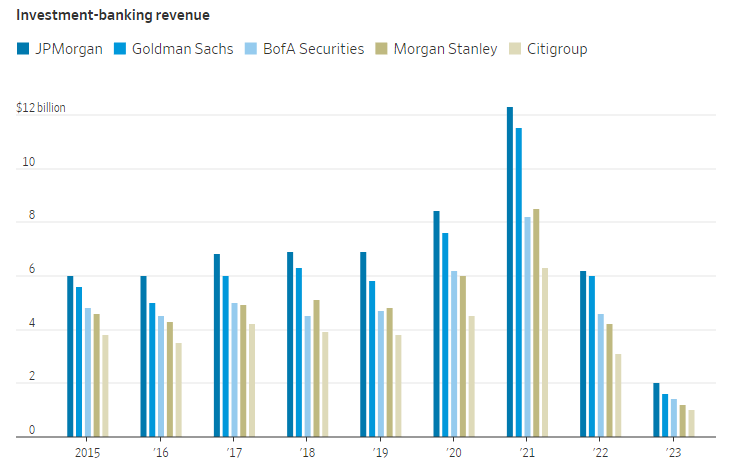

Ở thời điểm hiện tại, JPMorgan chiếm hơn 13% tổng lượng tiền gửi ở Mỹ và 21% tổng chi tiêu bằng thẻ tín dụng, nhiều hơn bất cứ ngân hàng nào khác. Các chuyên viên đầu tư của nó mang lại khoản doanh thu nhiều hơn tất cả các cái tên khác ở Phố Wall, bao gồm cả những 'sói già' như Goldman Sachs và Morgan Stanley.

Ngân hàng lớn nhất nước Mỹ cũng đóng vai trò như “đại lý du lịch” phục vụ những khách hàng bạo chi, và là một công ty truyền thông chuyên đưa ra lời khuyên về các nhà hàng. The JPMorgan Chase Institute - nhóm 'think tank' của JPMorgan ở Washington - chuyên tư vấn cho các nhà hoạch định chính sách bằng cách sử dụng dữ liệu độc quyền về chi tiêu, tiết kiệm và vay mượn của khách hàng.

Khi hệ thống ngân hàng đối diện với một cuộc khủng hoảng niềm tin vào đầu năm nay, "sức nặng" của JPMorgan đã phát huy tác dụng.

Khách hàng đã chuyển 50 tỉ USD tiền gửi sang ngân hàng này. Hàng loạt nhân viên ở các ngân hàng đang gặp khó khăn muốn đầu quân cho JPMorgan. Bộ trưởng Tài chính Janet Yellen gọi điện cho CEO JPMorgan Jamie Dimon để tìm sự giúp đỡ.

Thế nhưng, đối với nhiều người, màn phô diễn sức mạnh của JPMorgan đã phơi bày một điểm yếu của hệ thống tài chính Mỹ.

Ngân hàng này và các đối thủ lớn nhất của nó đã trở nên quá lớn, tầm với quá rộng, đến nỗi chính phủ gần như chắc chắn sẽ can thiệp để ngăn chặn sự sụp đổ của chúng. Điều này càng khuyến khích người dân và doanh nghiệp chuyển tiền của họ sang các ngân hàng cỡ bự này nếu gặp khủng hoảng, tạo nên một vòng lặp khiến cho các ngân hàng lớn càng lớn hơn, dựa trên sự sụp đổ của các đối thủ nhỏ hơn.

Các ngân hàng cỡ nhỏ đương nhiên có vai trò riêng của chúng, đó là hỗ trợ các ngành công nghiệp và khu vực mà những ngân hàng cỡ lớn thường không thể phục vụ tốt, theo Gene Ludwig, cựu giám đốc Văn phòng Kiểm soát Tiền tệ (OCC).

“Chúng ta có một ngân hàng hàng đầu đang tự chứng minh là nó hoạt động tốt. Nhưng chúng ta cần có một hệ thống ngân hàng đa dạng", ông Ludwig nói.

JPMorgan vẫn chưa ngừng tăng trưởng. Tại sự kiện tiếp đón các nhà đầu tư thường niên tổ chức trong hôm 22/5, CEO Jamie Dimon và các tướng lĩnh dưới quyền dự kiến sẽ nói giảm nhẹ về sự thống trị của ngân hàng này, nêu chi tiết về kế hoạch phát triển thị trường và các sản phẩm mà họ đang đi đầu, bao gồm quản lý tài sản khách hàng – từng là một trong những sản phẩm hàng đầu của First Republic.

“Thông điệp sẽ được đưa ra trong sự kiện đó là: “Chúng tôi là JPMorgan, hãy nghe tiếng gầm của chúng tôi”", Mike Mayo, chuyên gia phân tích ngân hàng đến từ Wells Fargo, ví von.

JPMorgan tìm gì ở First Republic?

Trong tháng 3 năm nay, tình trạng rút tiền đồng loạt đã khiến cho Ngân hàng Thung lũng Silicon (SVB) và Signature sụp đổ chỉ trong vài ngày, gây ra tình trạng khủng hoảng lan khắp hệ thống ngân hàng Mỹ. First Republic thậm chí mất đến 100 tỉ USD tiền gửi chỉ trong vài ngày.

Theo lời kêu gọi hỗ trợ của Bộ trưởng Tài chính Mỹ Janet Yellen, ông Jamie Dimon đã bắt tay với các CEO các ngân hàng lớn khác để chuyển cho First Republic 30 tỉ USD tiền gửi nhằm củng cố niềm tin của khách hàng đối với ngân hàng đang gặp rắc rối này.

Nhưng đằng sau hậu trường, các lãnh đạo của JPMorgan đã bắt đầu nghiên cứu về việc mua lại First Republic nếu như nỗ lực giải cứu thất bại. Ngân hàng có trụ sở tại San Francisco từng sở hữu tệp khách hàng giàu có và hoạt động kinh doanh quản lý tài sản khá tốt, vốn là hai mảng mà JPMorgan cũng đã tốn công tạo dựng.

Có được tệp khách hàng giàu có ở khu Bờ Tây vốn trung thành với First Republic sẽ giúp cho JPMorgan tiếp cận được thêm một nhóm khách hàng khác mà họ thèm muốn từ lâu: Các doanh nhân công nghệ nhiều tiền và các công ty sẽ niêm yết vào một ngày nào đó.

Những khách hàng này có thể trở thành một nguồn kinh doanh đáng giá đối với nhánh ngân hàng đầu tư của JPMorgan, vốn có xu hướng cân bằng hoạt động tiêu dùng trong bối cảnh suy thoái. Theo Dealogic, các nhân viên của JPMorgan đã kiếm được nhiều tiền hơn so với tất cả đối thủ của họ, nhờ vào việc tư vấn cổ phiếu, bán nợ và các vụ sáp nhập trong suốt thập kỷ qua.

Ông Dimon và các cấp phó của ông đã quá quen với các vụ giải cứu kiểu này. Năm 2008, JPMorgan đã mua lại ngân hàng Washington Mutual, và nhờ thương vụ này mà bắt đầu chiến lược mở rộng ra toàn quốc.

Trong những năm hậu khủng hoảng tài chính, JPMorgan tập trung vào phát triển mối quan hệ với tầng lớp nhà giàu trên khắp nước Mỹ. Ngân hàng này xây dựng nhánh thẻ tín dụng của mình thành một “gã khổng lồ”, tung ra các thương hiệu Ultimate Rewwards và Sapphire. Mục đích của họ là thiết lập những mối quan hệ - nhờ vào mỗi chiếc thẻ tín dụng, tài khoản thế chấp và môi giới mới – khó có thể phá vỡ được.

Việc 'tán tỉnh' những người giàu có của nước Mỹ đã trở thành một nỗi ám ảnh tại JPMorgan. Các lãnh đạo ngân hàng này săn lùng những thoả thuận giúp họ gia nhập vào lĩnh vực di động đang lên. Nhưng nỗ lực của họ không phải lúc nào cũng thành công.

Năm 2021, JPMorgan chi 175 triệu USD đầu tư cho Frank, một startup ít tên tuổi giúp sinh viên xin hỗ trợ tài chính. Một năm sau, ngân hàng này quay sang kiện người sáng lập startup, Charlie Javice, cáo buộc bà bịa đặt về phần lớn người dùng của nó. Bà Javice bị truy tố với nhiều tội danh lừa đảo nhưng bác bỏ mọi cáo buộc. “Sai lầm lớn” là cách mà Dimon mô tả về vụ việc này.

Và rồi, Dimon quyết tâm sửa sai với First Republic.

Hàng trăm nhân viên của JPMorgan đã nghiên cứu bảng cân đối kế toán của First Republic. Họ quan sát chăm chú vào bản đồ mạng lưới chi nhánh của First Republic và đánh giá giá trị bất động sản, các cửa hiệu lân cận và lưu lượng người đi bộ, áp dụng những chiến thuật nghiên cứu mà họ đã sử dụng khi JPMorgan đang xây dựng mạng lưới chi nhánh khắp cả nước.

Các lãnh đạo chóp bu đã chia nhau nhiệm vụ trong ngày đầu tiên nếu như đạt được thoả thuận. Marianne Lake và Jennifer Piepszak, đồng giám đốc ngân hàng tiêu dùng của JPMorgan, sẽ tới trụ sở của First Republic ở San Francisco và quản lý việc sáp nhập. Đây là nhiệm vụ quan trọng đối với hai nữ giám đốc, những người đứng đầu danh sách ứng viên kế nhiệm vị trí CEO của ông Dimon.

Vào ngày thứ Sáu cuối cùng của tháng Tư, khi Cơ quan Bảo hiểm Tiền gửi liên bang (FDIC) quyết định First Republic đã hết thời gian, bộ máy của JPMorgan đã vận hành hết công suất.

Một đội ngũ gần 1.000 người đã nghiên cứu thông tin tài chính của First Republic. Đến thứ Bảy, Dimon và "tướng lĩnh" hàng đầu của ông, Daniel Pinto, chủ trì một cuộc họp các lãnh đạo chóp bu, trong đó đưa ra hàng loạt bài thuyết trình về việc First Republic có thể hữu ích như thế nào cho hoạt động của JPMorgan.

“Nó giống như một dàn nhạc giao hưởng được điều khiển tốt”, Piepszak nói trong một cuộc phỏng vấn. “Chúng tôi biết điều cần biết và điều mà chúng tôi trước đó không biết”.

Bộ phận quản lý tài sản của First Republic nhận được sự quan tâm đặc biệt.

Năm 2019, JPMorgan tuyên bố rằng họ đang triển khai hoạt động kinh doanh mới để chăm sóc khách hàng giàu có, những người nằm ở khoảng trống giữa các nhánh bán lẻ và ngân hàng tư nhân dành cho giới siêu giàu của ngân hàng này.

Ý tưởng này là nhằm thu về 4 nghìn tỉ USD tài sản mà các khách hàng gửi tiền của JPMorgan đang gửi ở các hãng quản lý tài sản khác như Morgan Stanley và Bank of America.

4 năm sau, JPMorgan vẫn tụt hậu so với các đối thủ của mình. Nó đặt mục tiêu thâu tóm 1 nghìn tỉ USD tài sản đang được quản lý. Và First Republic sẽ giúp nó thu hẹp khoảng cách.

PNC Financial, Citizens Financial và Fifth Third Bank cũng tham gia vào cuộc đấu giá First Republic do FDIC tổ chức. Nhưng thoả thuận cuối cùng thuộc về JPMorgan. Với 3,7 nghìn tỉ USD tài sản, nó lớn hơn gấp 3 lần cả 3 ngân hàng trên cộng lại.

Thoả thuận được công bố trước rạng sáng ngày thứ Hai, 1/5. Chỉ trong vài giờ, Lake và Piepszak đã lên máy bay tới California.

Tranh luận về 'too big to fail'

Thoả thuận này tạo nên cuộc tranh luận về sức mạnh ngày càng tăng của các ngân hàng lớn nhất nước Mỹ.

“Cú sập của First Republic cho thấy thiếu quy định đã khiến cho vấn đề “too big to fail” (quá lớn để sụp đổ) trầm trọng hơn”, Thượng nghị sĩ đảng Dân chủ Elizabeth viết trên Twitter chỉ vài giờ sau khi thoả thuận được công bố. “Một ngân hàng được giám sát kém đã bị một ngân hàng lớn hơn thâu tóm – cuối cùng người đóng thuế chịu thiệt. Quốc hội cần phải đưa ra các bước cải cách lớn để giải quyết vấn đề trong hệ thống ngân hàng”.

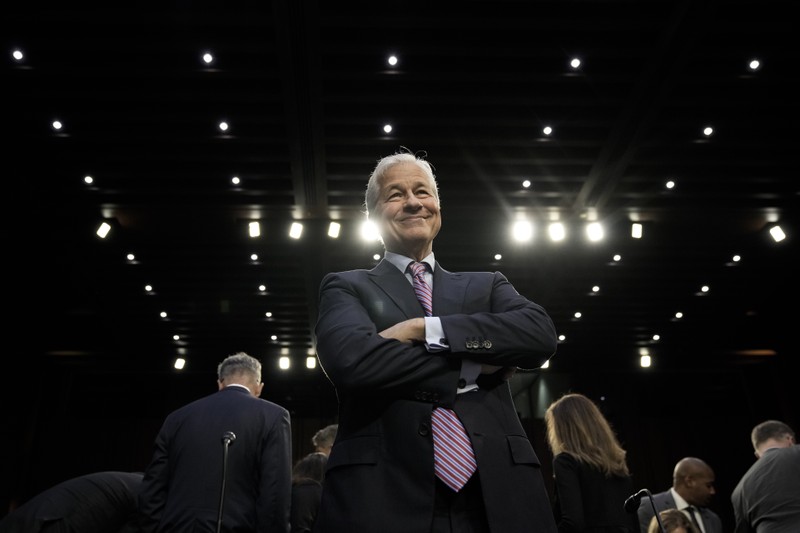

Về phần mình, ông Dimon nói rằng khả năng hấp thụ hầu hết tiền gửi của First Republic và các khoản nợ của ngân hàng này cho thấy hệ thống vẫn đang vận hành như mong đợi.

“Chúng ta cần những ngân hàng lớn, thành công trong một nền kinh tế lớn nhất và thành công nhất trên thế giới”, dimon nói với các phóng viên khi thảo luận về thoả thuận mua lại First Republic. “Bất cứ ai cho rằng nước Mỹ không cần điều đó, các bạn cứ gọi trực tiếp cho tôi”.

Các lãnh đạo của JPMorgan đã liên tục di chuyển kể từ những tuần sau đó, tới thăm các chi nhánh của First Republic và hội họp với các nhân viên, một số trong số họ sẽ mất việc.

JPMorgan cũng đang cân nhắc về việc biến các phòng giao dịch của First Republic thành các chi nhánh đặc biệt phục vụ khách hàng giàu có, những không gian sang trọng nơi mà họ có thể tìm đến để đầu tư và nhận tư vấn về quản lý bất động sản. Kế hoạch này thành hay bại tuỳ thuộc vào việc JPMorgan có đủ sức thuyết phục các cố vấn tài chính của First Republic ở lại hay không.

Lake và Piepszak đang có động thái nhẹ nhàng, bảo tồn mô hình ngân hàng nhỏ được tiếp cận nhiều của First Republic, đồng thời hợp nhất nó vào ngân hàng khổng lồ của họ. “Chúng tôi không muốn phá vỡ nó”, Lake nói. “Chúng tôi cam kết sẽ thực hiện theo cách phù hợp với công ty này”.

(*) Theo trang chasealum.org, vào năm 1959, ông David Rockefeller – lãnh đạo cấp cao của Chase Manhattan (nay đã sáp nhập với JPMorgan Chase) – đã lựa chọn công ty thiết kế Chermayeff & Geismar Associates để phát triển một biểu tượng hiện đại và có tính phổ quát nhằm phản ánh sự hiện diện ngày càng phổ biến của ngân hàng trên toàn cầu.

Logo hình bát giác được giới thiệu vào tháng 11/1960, trùng với thời điểm hoàn thành tòa nhà One Chase Manhattan Plaza.

Trong các thông cáo báo chí và tài liệu quảng cáo, logo của JPMorgan được mô tả là có thiết kế năng động, ‘một dạng hình học đơn giản nhưng thể hiện được cảm giác chuyển động và hoạt động mạnh mẽ"./.

[ĐỌC CHẬM CUỐI TUẦN] Cách CEO James Gorman 'in tiền' cho Morgan Stanley

[ĐỌC CHẬM] CEO JPMorgan Jamie Dimon: 'Vị cứu tinh' ngành ngân hàng Mỹ

JPMorgan - Hiệp sĩ "giải cứu" ngân hàng hay kẻ chưa từng bỏ lỡ cơ hội trong các cuộc khủng hoảng?

Theo Wall Street Journal