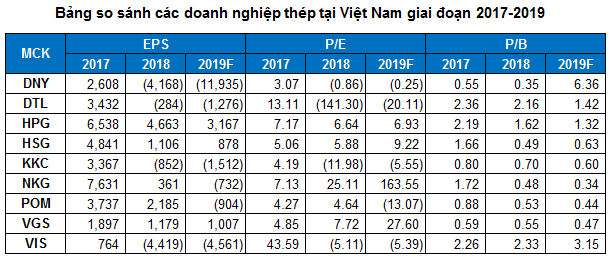

Cạnh tranh ngày càng gay gắt

Hiệp hội Thép Việt Nam (VSA) đánh giá áp lực cạnh tranh về giá cả ngày càng gay gắt ở khu vực Đông Nam Á nhưng sản lượng thép sản xuất và tiêu thụ vẫn đang ổn định. Cụ thể trong 11 tháng đầu năm 2019, các doanh nghiệp trong nước đã sản xuất hơn 23.1 triệu tấn, tăng 4.1% so cùng kỳ; sản lượng bán hàng đạt gần 21.2 triệu tấn, tăng 6.3% so cùng kỳ.

Nguồn: VietstockFinance

Mỹ áp thuế không ảnh hưởng nhiều đến các doanh nghiệp thép Việt Nam

Ngày 16/12/2019, Bộ Thương mại Mỹ (DOC) thông báo Kết luận cuối cùng vụ việc điều tra lẩn tránh biện pháp chống bán phá giá và chống trợ cấp với thép cán nguội (CRS) và thép chống ăn mòn (CORE) của Việt Nam có nguyên liệu đầu vào từ Hàn Quốc và Đài Loan-Trung Quốc (Đài Loan). Với kết luận này, cơ quan Hải quan Mỹ tiếp tục thu thuế đối với các mặt hàng thép của Việt Nam với cơ chế cụ thể như sau:

- Những lô hàng thép CR và CORE xuất khẩu từ Việt Nam không chứng minh được xuất xứ của nguyên liệu thép cán nóng bị áp mức thuế lên đến 456% (mức thuế Mỹ đang áp dụng với thép Trung Quốc);

- Nếu doanh nghiệp chứng minh nguyên liệu cán nóng nhập khẩu từ Hàn Quốc hoặc Đài Loan sẽ bị áp thuế tương ứng của Hàn Quốc (29.4% với thép CORE; 24.2% với thép CRS) và Đài Loan (10.34% với thép CRS).

Nhiều người lo ngại điều này sẽ ảnh hưởng tiêu cực đến các doanh nghiệp thép nội địa. Tuy nhiên, người viết cho rằng tình hình không quá bi quan như vậy. Nếu các doanh nghiệp chứng minh được nguyên liệu sản xuất là của Việt Nam hoặc các nước/vùng lãnh thổ ngoài các nguồn trên sẽ không bị áp dụng biện pháp chống lẩn tránh thuế (tức là không phải nộp thuế).

Trong thời gian vừa qua, ngành sản xuất thép trong nước, đặc biệt là các doanh nghiệp sản xuất, xuất khẩu lớn cũng đã chủ động xây dựng phương án sản xuất, kinh doanh trong bối cảnh Mỹ điều tra chống lẩn tránh, cụ thể là đã chuyển hướng sử dụng nguyên liệu đầu vào (thép cán nóng) từ nhiều nguồn khác cũng như mua thép cán nóng sản xuất trong nước, xây dựng hệ thống quản lý để phục vụ việc tự chứng nhận. Vì vậy, tác động của việc Mỹ áp thuế sẽ được hạn chế đến mức thấp nhất.

Cần thận trọng với “yếu tố Trung Quốc”

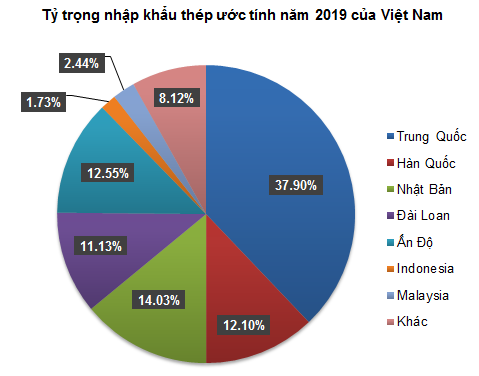

Theo số liệu từ Tổng cục Hải quan, lượng thép từ Trung Quốc vẫn chiếm phần lớn trong tổng lượng nhập khẩu thép của Việt Nam năm 2019. Mặt khác, nhập khẩu thép từ các quốc gia có nhà máy được đầu tư chủ yếu bằng nguốn vốn từ Trung Quốc như Đài Loan, Indonesia và Malaysia đều tăng khá mạnh.

Một ví dụ điển hình là Posco SS Vina (PSSV). Từ đầu năm 2019 đến nay, doanh nghiệp này gặp nhiều khó khăn vì thép hình chữ H của Nhà máy Alliance Steel từ Malaysia (100% vốn từ Trung Quốc) nhập vào Việt Nam ồ ạt. Do muốn đẩy mạnh xuất khẩu vào Việt Nam, Alliance Steel đã phá giá thị trường khi bán sản phẩm với giá thấp hơn Posco gần 60 USD/tấn.

Nguồn: VSA và Tổng cục Hải quan

TS Ngô Trí Long, nguyên Viện trưởng Viện Nghiên cứu giá cả thuộc Bộ Tài chính, cho biết: “Các công ty từ Trung Quốc, nhất là sản phẩm thép thời gian qua đã có “chiêu” né thuế chống bán phá giá tại nhiều quốc gia; trong đó có việc chuyển đầu tư, di dời nhà máy sang những nước khác hoặc chuyển tải bất hợp pháp, giả xuất xứ”. Nếu cộng gộp thêm các quốc gia có “yếu tố Trung Quốc” như Malaysia, Indonesia và Đài Loan thì tỷ trọng nhập khẩu đã lên tới 53.20%. Đây là mức rất lớn và phần nào cho thấy Trung Quốc đang có ảnh hưởng to lớn đến thị trường thép Việt Nam.

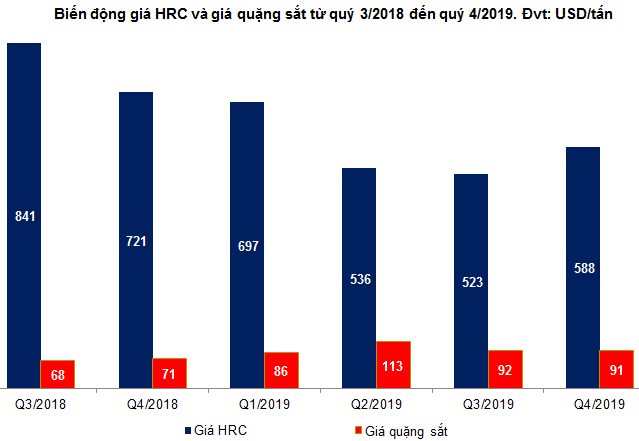

Giá quặng sắt biến động lớn

Giá quặng sắt liên tục tăng “sốc” trong giai đoạn từ quý 3/2018 đến quý 2/2019. Điều này gây ra nhiều khó khăn cho các doanh nghiệp có nguyên liệu đầu vào là quặng sắt (iron ore) do yếu tố này chiếm đến 30%-40% chi phí giá thành sản xuất thép.

Tuy nhiên, giá quặng sắt hiện đã rời khỏi mức đỉnh 120 USD/tấn và hiện đang ở trong vùng 90-100 USD/tấn. Nếu giá rơi về dưới mức 90 USD/tấn thì nhà đầu tư có thể kỳ vọng vào sự phục hồi của nhóm cổ phiếu thép xây dựng.

Do giá thép cuộn cán nóng (HRC) khá ổn định nên nhóm doanh nghiệp sản xuất tôn mạ kim loại và sơn phủ màu không có nhiều biến động. Trong năm 2020, giá HRC được dự báo sẽ tiếp tục chạy trong kênh đi ngang với cận dưới là 480-500 USD/tấn và cận trên là 600-620 USD/tấn. Thị phần của CTCP Tập đoàn Hoa Sen (HOSE: HSG) được giới phân tích đánh giá là sẽ tiếp tục đứng đầu trong mảng này.

Nguồn: TradingView

Chú thích: Giá HRC và giá quặng sắt trong đồ thị là giá đóng cửa tại thời điểm cuối quý.

Đón đọc: Kỳ 2 - Các doanh nghiệp thép đáng chú ý

Theo Fili