Tổng Công ty Xây dựng số 1 - CTCP (Mã CK: CC1) vừa công bố thông tin về đợt phát hành trái phiếu riêng lẻ kéo dài từ ngày 22/11/2019 đến 14/2/2020.

Theo đó, doanh nghiệp này đã phát hành thành công 300 tỷ đồng trái phiếu không chuyển đổi, có tài sản bảo đảm và không kèm chứng quyền. Lô “Trái phiếu A” có kỳ hạn 3 năm, lãi suất cố định cho năm đầu tiên là 11,5%/năm.

Đối với các kỳ hạn tiếp theo, lãi suất sẽ bằng mức cao nhất của lãi suất tiền gửi (cho các khoản tiền tiết kiệm dưới 5 tỷ đồng) của Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) cộng biên độ 4,4%/năm.

Ai mua 850 tỷ đồng trái phiếu do CC1 phát hành?

Bản công bố thông tin cho thấy, “Lô trái phiếu A” được nhà đầu tư tổ chức (không được tiết lộ rõ danh tính) mua vào toàn bộ.

Ngân hàng SHB là đại lý thanh toán , đại lý quản lý tài sản bảo đảm, đại lý quản lý các tài khoản trong thương vụ trái phiếu của CC1. Đại lý đăng ký lưu ký, tổ chức tư vấn, đại lý phát hành trái phiếu là CTCP Chứng khoán Sài Gòn - Hà Nội (SHS).

Bên cạnh “Lô trái phiếu A”, bản công bố thông tin còn tiết lộ thêm về kế hoạch phát hành các “Lô trái phiếu B” (300 tỷ đồng) và “Lô trái phiếu C” (250 tỷ đồng) của CC1.

Số trái phiếu có tổng mệnh giá 850 tỷ đồng của CC1 có chung tài sản bảo đảm.

Đầu tiên có thể kể tới tài sản bảo đảm là “Quyền sử dụng đất và quyền sở hữu công trình gắn liền với đất là Khối văn phòng ngay khi đủ điều kiện thế chấp theo quy định của pháp luật, nhưng không muộn hơn ngày 31/12/2021 và trước khi Bộ Xây dựng phê duyệt bất kỳ phương án/kế hoạch nào mà theo đó, tỷ lệ sở hữu cổ phần mà Bộ Xây dựng đang nắm giữ với tư cách là cơ quan đại diện chủ sở hữu phần vốn nhà nước tại tổ chức phát hành (CC1 - PV) giảm xuống dưới 36% vốn điều lệ của tổ chức phát hành”.

Thêm nữa, CC1 cũng sử dụng quyền quản lý vận hành và khai thác nguồn thu từ Khối Văn Phòng của công trình cao ốc văn phòng cho thuê và căn hộ bán, tọa lạc trên thửa đất có diện tích 2.964 m2 tại địa chỉ số 51 Nguyễn Thị Minh Khai và 111A Pasteur (Tòa nhà Sailing Tower) có diện tích xây dựng 1.496,8 m2 làm tài sản bảo đảm.

Đáng chú ý, toàn bộ các căn hộ cao cấp từ tầng 16 đến tầng 21 tại tòa Sailing Tower đã được CC1 ký hợp đồng bán cho các bên thứ ba khác.

CC1 cũng thế chấp các tài sản là động sản khác thuộc Sailing Tower thuộc quyền sở hữu và tất cả các quyền, lợi ích, các khoản bồi hoàn và các khoản thanh toán khác của bên thế chấp phát sinh từ hoặc lên quan đến cao ốc này thuộc quyền sở hữu.

Ngoài ra, CC1 còn sử dụng nhiều quyền tài sản khác để bảo đảm cho lô trái phiếu trên.

Tổng giá trị tài sản bảo đảm cho các khoản trái phiếu được Công ty TNHH Thẩm định giá Valid định giá lên tới 1.404,024 tỷ đồng.

|

|

Tòa nhà Sailing Tower - nơi đặt trụ sở chính của CC1 (Ảnh: Internet)

|

Tháng 5/2019, tại phiên họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2019 diễn vào tháng 5/2019, các cổ đông của CC1 đã phê duyệt lại chủ trương phát hành 1.000 tỷ đồng trái phiếu, có kỳ hạn từ “3 năm đến 10 năm” thay vì từ “5 năm đến 10 năm” như chủ trương thông qua từ phiên ĐHĐCĐ thường niên năm 2017 trước đó.

Nguồn vốn huy động được dự kiến để rót vào 4 dự án mà CC1 đang đầu tư triển khai, bao gồm: (1) Dự án tuyến đường bộ ven biển đi qua địa phận Hải Phòng và 9 km tỉnh Thái Bình (Tổng mức đầu tư 3.500 tỷ đồng, vốn vay 2.150 tỷ đồng); (2) Dự án Khu dân cư Hạnh Phúc tại số 11B, xã Bình Hưng, huyện Bình Chánh, Tp. HCM các giai đoạn tiếp theo (Tổng mức đầu tư 3.350 tỷ đồng, vốn vay 2.680 tỷ đồng); (3) Dự án nhà máy điện gió Hàm Kiệm (Tổng mức đầu tư 698 tỷ đồng, vốn vay 558 tỷ đồng); và (4) Dự án Tổng kho trung chuyển miền Đông (Tổng mức đầu tư 4.500 tỷ đồng, vốn vay 3.600 tỷ đồng).

CC1 cho biết do nhiều nguyên nhân khách quan nên việc hoàn tất các thủ tục pháp lý gặp nhiều vướng mắc, các dự án đầu tư nêu trên chưa thể triển khai nên tổng công ty chưa phát hành trái phiếu.

Tuy nhiên, tờ trình của ông Lê Dũng - Chủ tịch HĐQT CC1 - cho hay các dự án này đã và đang đi vào triển khai đầu tư và các tổ chức tín dụng cũng đã tiếp cận CC1 để cung cấp tín dụng phục vụ phát triển dự án.

Do đó, nhiều khả năng, nhà đầu tư mua trọn “Lô trái phiếu A” của CC1 chính là tổ chức tín dụng.

Cổ đông chiến lược muốn thoái lui?

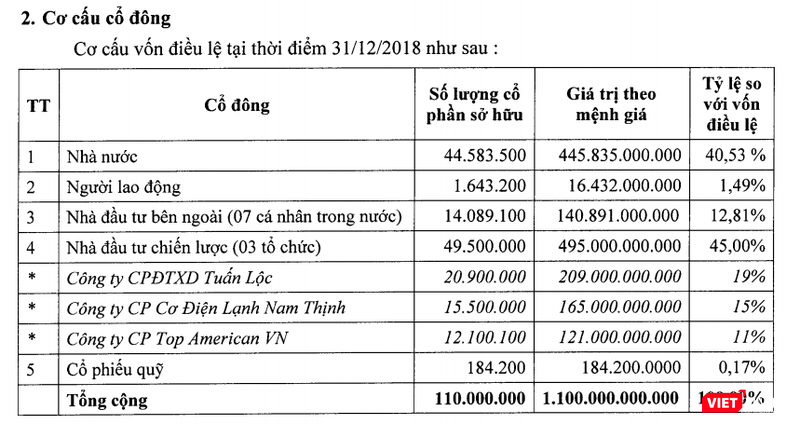

CC1 được thành lập từ năm 1979, nhiều năm hoạt động trên các lĩnh vực sản xuất và kinh doanh vật liệu xây dựng, xây lắp và đầu tư (nhà máy thủy điện, dự án PPP, bất động sản). Năm 2016, CC1 thực hiện IPO thành công và niêm yết trên sàn chứng khoán chỉ 1 năm sau đó. Quy mô vốn của CC1 hiện vẫn ở mức 1.100 tỷ đồng.

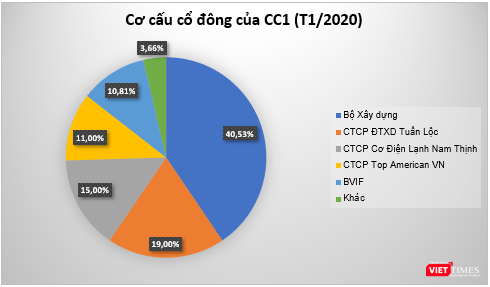

So với nhiều tổng công ty “gốc” Nhà nước khác, CC1 có tới 3 nhà đầu tư chiến lược là: Công ty CP Đầu tư Xây dựng Tuấn Lộc (19% vốn); Công ty CP Cơ Điện Lạnh Nam Thịnh (15% vốn) và Công ty CP Top America VN (11% vốn điều lệ). Trong khi đó, Bộ Xây dựng sở hữu 40,53% vốn điều lệ.

Dù không nắm tỷ lệ chi phối, song với vai trò là cổ đông sở hữu cổ phần lớn nhất (và nắm quyền phủ quyết) nên Bộ Xây dựng vẫn có nhiều tiếng nói tại CC1 thể hiện rõ trong chuyện quyết định việc “rời đi” của nhóm nhà đầu tư chiến lược.

|

|

Cơ cấu cổ đông của CC1 chốt ngày 31/12/2018 (Nguồn: CC1)

|

Tại phiên họp ĐHĐCĐ thường niên diễn ra ngày 25/5/2019, Công ty CP Cơ Điện Lạnh Nam Thịnh (Nam Thịnh) đề xuất bổ sung nội dung trình ĐHCĐ, đề nghị Bộ Xây dựng và HĐQT xem xét cho nhà đầu tư chiến lược được chuyển nhượng cổ phần tự do sau 3 năm nắm giữ thay vì 5 năm so với trước đây.

Tuy nhiên, ông Nguyễn Phúc Hưởng (đại diện cho cổ đông Nhà nước) cho biết chưa xem xét, thông qua tại kỳ họp. Bộ Xây dựng tiếp tục nghiên cứu, báo cáo cấp có thẩm quyền và sẽ có ý kiến chính thức sau.

Theo lý giải của ông Hưởng, quyết định phê duyệt phương án cổ phần hóa CC1 thẩm quyền do Thủ tướng Chính phủ phê duyệt. Thủ tướng đã ủy quyền cho Bộ xây dựng đàm phán và bán cổ phần cho nhà đầu tư chiến lược, vì vậy, khi thay đổi phải xin ý kiến người đứng đầu Chính phủ.

Nội dung đề xuất của Nam Thịnh vẫn được bổ sung vào chương trình đại hội và sẽ lấy ý kiến cổ đông thông qua làm cơ sở khi cổ đông nhà nước cho ý kiến chính thức “sẽ triển khai ngay không phải xin ý kiến cổ đông”.

"Thúc" tiến độ thoái vốn Nhà nước

Việc cổ đông chiến lược muốn “rời đi” sớm dường như không xuất phát từ kết quả kinh doanh của CC1.

Bởi lẽ, doanh nghiệp này nhiều năm liền vẫn có lãi (dù tỷ lệ sinh lời thấp) và tiến hành trả cổ tức. Tính đến cuối năm 2019, khoản lợi nhuận sau thuế chưa phân phối của CC1 đạt 341 tỷ đồng trên tổng số 1.100 vốn chủ sở hữu.

Mặt khác, CC1 vẫn nhận được sự quan tâm lớn từ các nhà đầu tư chuyên nghiệp. Cụ thể, sau khi cựu Thành viên HĐQT CC1 là ông Lê Thành bán toàn bộ hơn 14 triệu cổ phiếu (tương đương 12,8% vốn điều lệ CC1) với giá khớp bình quân là 14.600 đồng/cổ phần, cơ cấu cổ đông của doanh nghiệp này có sự xuất hiện của Công ty TNHH Quản lý Quỹ Bảo Việt (sở hữu 7,27% vốn).

Trong diễn biến mới, Quỹ Đầu tư Giá trị Bảo Việt (BVIF - doanh nghiệp cùng “họ” với Công ty TNHH Quản lý Quỹ Bảo Việt) đã nâng tỷ lệ sở hữu của nhóm cổ đông này tại CC1 lên tới 10,81%.

|

|

Cơ cấu cổ đông của CC1 tính đến cuối tháng 1/2020 (Nguồn: PV Tổng hợp)

|

Về phía Bộ Xây dựng, được biết, CC1 thuộc danh mục các doanh nghiệp phải thực hiện thoái toàn bộ vốn nhà nước trong năm 2017. Như vậy, công tác thoái vốn nhà nước đã chậm so nhiều năm so với kế hoạch.

Một trong những nguyên nhân là do Bộ Xây dựng mất nhiều thời gian hơn dự kiến trong việc lấy ý kiến các địa phương (Tp. HCM và tỉnh Bà Rịa - Vũng Tàu) về phương án sử dụng đất sau cổ phần hóa CC1 và giá đất tại thời điểm quyết toán bàn giao ngày 31/10/2016.

Việc chập thoái vốn Nhà nước đã ảnh hưởng rất lớn đến kế hoạch tăng vốn chủ sở hữu của CC1 để thực hiện các mục tiêu chiến lược về đầu tư và mở rộng hoạt động sản xuất kinh doanh.

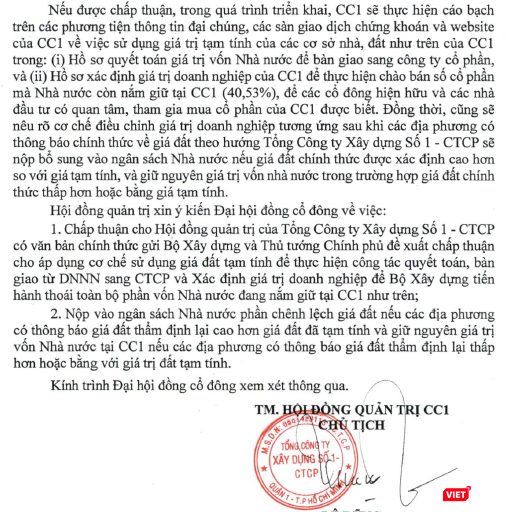

Cuối năm 2019, HĐQT CC1 muốn tổ chức cuộc họp ĐHĐCĐ bất thường trong đó có tờ trình thông qua cơ chế sử dụng đất tạm tính để thực hiện công tác quyết toán bàn giao từ doanh nghiệp nhà nước sang công ty cổ phần và công tác thoái toàn bộ phần vốn mà nhà nước đang nắm giữ.

|

|

CC1 sẵn sàng nộp phần chênh lệch giá đất để "thúc" tiến độ thoái vốn Nhà nước? (Ảnh chụp màn hình - Nguồn: CC1)

|

Song, tới ngày 16/12/2019, ông Lê Dũng thay mặt HĐQT CC1 đã ký quyết nghị hủy họp ĐHĐCĐ bất thường năm 2019. Nguyên nhân là do cổ đông Bộ Xây dựng đánh giá chưa có cơ sở để thực hiện phiên họp ĐHĐCĐ bất thường này./.