Theo bản công bố thông tin gửi Sở Giao dịch Chứng khoán Hà Nội (HNX), CTCP HBI (HBI) cho biết tổng giá trị trái phiếu phát hành là 1.814 tỷ đồng, kỳ hạn 13 tháng. Loại hình trái phiếu không chuyển đổi, không kèm chứng quyền, được đảm bảo bằng tài sản.

HBI không tiết lộ cụ thể danh tính trái chủ nhưng cho biết đã phát hành được 1.812 tỷ đồng trái phiếu cho nhà đầu tư tổ chức, thấp hơn chút ít số với số trái phiếu mà doanh nghiệp này chào bán.

Đáng chú ý, kỳ tính lãi của lô trái phiếu này là giai đoạn kéo dài 1 tháng, thay vì 1 năm so với những đợt phát hành trái phiếu của nhiều doanh nghiệp khác.

Đối với kỳ tính lãi đầu tiên, mức lãi suất áp dụng là 8,65%/năm. Đối với các kỳ tính lãi tiếp theo, mức lãi suất bằng tổng của 0,67%/năm cộng với lãi suất cơ sở áp dụng cho khách hàng doanh nghiệp lớn đối với các khoản vay trung và dài hạn có lãi suất thả nổi (với kỳ định giá 1 tháng/lần) tại Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) nhưng không thấp hơn 8,65%/năm.

|

|

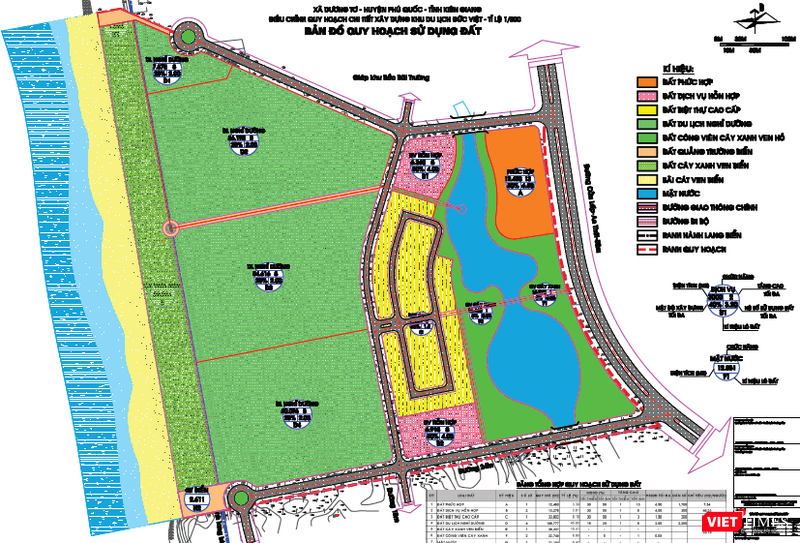

Phối cảnh dự án Imperia Garden do CTCP HBI làm chủ đầu tư, MIKGroup là nhà phát triển dự án (Ảnh: Internet)

|

Về mức lãi suất “mềm” của trái phiếu HBI

HBI được thành lập vào năm 2010, là chủ đầu tư dự án Imperia Garden, có tổng mức đầu tư 1.620 tỷ đồng, tọa lạc tại số 203 Nguyễn Huy Tưởng, Thanh Xuân Hà Nội. Trong đó, tập đoàn bất động sản mới nổi MIK Group là nhà phát triển dự án, còn MIK Home - một công ty thành viên khác của tập đoàn này - đóng vai trò là đơn vị quản lý và phân phối sản phẩm.

Mối quan hệ giữa MIK Group và HBI còn bền chặt hơn thế. Một số nhân sự “quen mặt” trong “hệ sinh thái” của MIK Group như ông Vũ Kim Toán (SN 1955) và bà Nguyễn Hồng Nhật Ngọc (SN 1985) đều đảm nhiệm những chức vụ quan trọng của HBI.

Bên cạnh đó, HBI cũng có nhiều mối liên hệ với Công ty TNHH Đầu tư và Kinh doanh Bất động sản Khu Đông (BĐS Khu Đông) - một pháp nhân lõi trong “hệ sinh thái” của MIK Group. Gần đây, BĐS Khu Đông đã tiết lộ một phần về kế hoạch huy động 1.100 tỷ đồng từ trái phiếu với tài sản đảm bảo là 2 khu đất tại “đảo ngọc” Phú Quốc, tỉnh Kiên Giang.

| Đưa 2 dự án vàng ở Phú Quốc ra đảm bảo, thành viên MIKGroup muốn “rút” nghìn tỷ qua trái phiếu |

Có thể thấy, mức lãi suất áp dụng cho lô trái phiếu HBI phát hành tương đối “rẻ”, không chỉ riêng với BĐS Khu Đông mà còn với nhiều thương vụ trái phiếu của các doanh nghiệp bất động sản khác. Ngoài sự khác biệt về kỳ hạn trái phiếu, một nguyên nhân khác cũng cần phải xét tới, xuất phát từ việc thay đổi “nguồn vốn”.

Trong các đợt phát hành trái phiếu của BĐS Khu Đông, CTCP Chứng khoán VPS là đại lý phát hành và đại lý lưu ký, còn Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) là đại lý quản lý tài sản bảo đảm và quản lý các tài khoản. Được biết, VPBank là đối tác tín dụng quen của MIK Group trong quá trình phát triển các dự án bất động sản.

Ở thương vụ phát hành trái phiếu của HBI, tổ chức bảo lãnh phát hành, đại lý lưu ký và nhận tài sản bảo đảm là CTCP Chứng khoán Kỹ Thương (TCBS). Ngân hàng Techcombank - công ty mẹ của TCBS - đóng vai trò là tổ chức quản lý tài khoản.

Nhờ việc đẩy mạnh các giải pháp thanh toán, Techcombank là một trong số ít các nhà băng có nguồn vốn giá rẻ khá dồi dào, tỷ lệ tiền gửi không kỳ hạn (tỷ lệ CASA) ở mức cao và tỷ lệ vốn ngắn hạn cho vay trung, dài hạn vẫn ở dưới mức trần của NHNN.

Được biết, TCBS còn là đơn vị lưu ký 3.000 tỷ đồng trái phiếu do Công ty TNHH Đầu tư thương mại dịch vụ du lịch Biển Đông (Du lịch Biển Đông) phát hành ngày 28/9/2018, có kỳ hạn 15 tháng 3 ngày. Trong 6 tháng đầu năm 2019, công ty thành viên của MIKGroup đã thực hiện chi trả 121,63 tỷ đồng tiền lãi, tương đương với mức lãi suất của lô trái phiếu (theo tính toán của VietTimes) là 8,1%/năm.

Dòng vốn từ trái phiếu được HBI “rót” vào dự án nào?

Theo bản công bố thông tin, lô trái phiếu do HBI phát hành được đảm bảo bằng cổ phần cùng các quyền, lợi ích và quyền tài sản phát sinh từ phần vốn góp thuộc sở hữu của các cổ đông (sở hữu từ 1% cổ phần) tại doanh nghiệp này.

Bên cạnh đó, HBI cũng thế chấp một số tài sản có liên quan đến “Dự án Thành Phần” như: toàn bộ quyền và lợi ích của HBI phát sinh từ hợp đồng chuyển nhượng dự án; quyền sử dụng đất, công trình xây dựng hình thành trong tương lai, toàn bộ động sản và quyền tài sản phát sinh trên các ô quy hoạch F4-CH04, F4-CH05, F4-CX03 và GT2; các khoản phải thu và tài khoản được mở để phục vụ cho dự án.

|

|

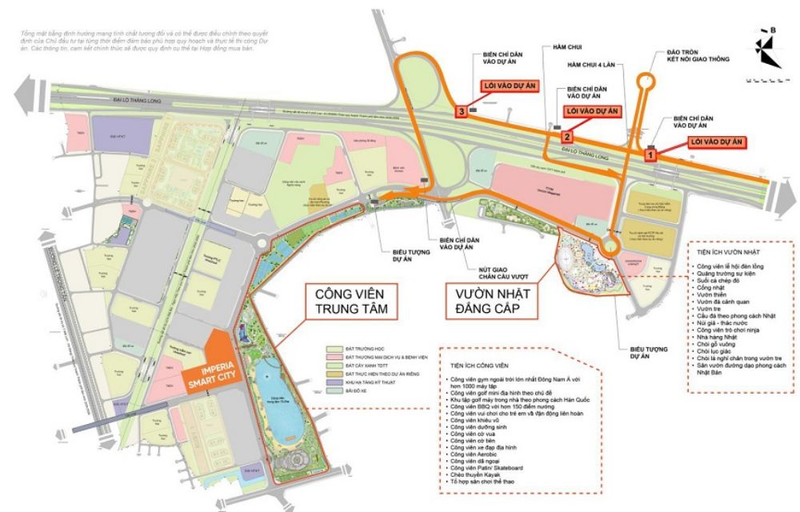

Vị trí đắc địa của Imperia Smart City mà nhóm MIK mới mua lại từ Vingroup.

|

Dù HBI không tiết lộ cụ thể thông tin về “Dự án Thành Phần”, tuy nhiên, các ô đất “F4-CH04, F4-CH05, F4-CX03 và GT2” có ký hiệu tương đồng với các khu đất thuộc dự án Khu đô thị mới Tây Mỗ - Đại Mỗ - Vinhomes Park (tên thương mại là Vinhomes Smart City), tổng diện tích 33.408 m2, mà UBND Tp. Hà Nội cho phép CTCP Đầu tư Xây dựng Thái Sơn chuyển nhượng cho HBI hồi đầu tháng 10/2019. Tổng mức đầu tư phần dự án chuyển nhượng là 5.596 tỷ đồng.

Không lâu sau đó, MIKGroup công bố thông tin cho biết sẽ hợp tác với HBI để phát triển dự án bất động sản có tên gọi Imperia Smart City tại một phần lô đất thuộc khu đô thị mới Tây Mỗ, Quận Nam Từ Liêm, Hà Nội.

Ngoài dự án Imperia Smart City, MIKGroup còn đang phát triển nhiều dự án bất động sản khác trên cả nước. Do đó, nhiều khả năng các thành viên của tập đoàn bất động sản này sẽ tiếp tục tìm đến nguồn vốn tín dụng, trái phiếu trong thời gian tới./.