Malick Diop cảm thấy có gì đó đang thay đổi ở Phố Wall. Ông gia nhập Morgan Stanley vào những ngày tháng ảm đạm của năm 2009 – khi các ngân hàng lớn đang cố gắng hoàn trả các gói cứu trợ được huy động từ tiền thuế của người dân Mỹ và xoa dịu cơn thịnh nộ của công chúng. 4 năm sau đó, cơn giận dữ đã nguôi ngoai.

"Lần đầu tiên, tôi thực sự cảm thấy như công việc và sự nghiệp của mình không còn bị phủ bóng bởi khủng hoảng tài chính. Chúng ta đã vượt qua nó. Và giờ là lúc để chúng ta thực hiện những thương vụ mới", Diop nhớ lại.

Những năm sau đó, sự thăng tiến của ông lên vị trí giám đốc điều hành đánh dấu một chương mới của ngành ngân hàng.

Diop đã giúp dàn xếp thỏa thuận trị giá hàng tỉ USD với SoftBank Group và sau đó là hoàn tất một thương vụ sáp nhập SPAC (công ty mua lại với mục đích đặc biệt, thường dùng cho các thương vụ IPO) khổng lồ.

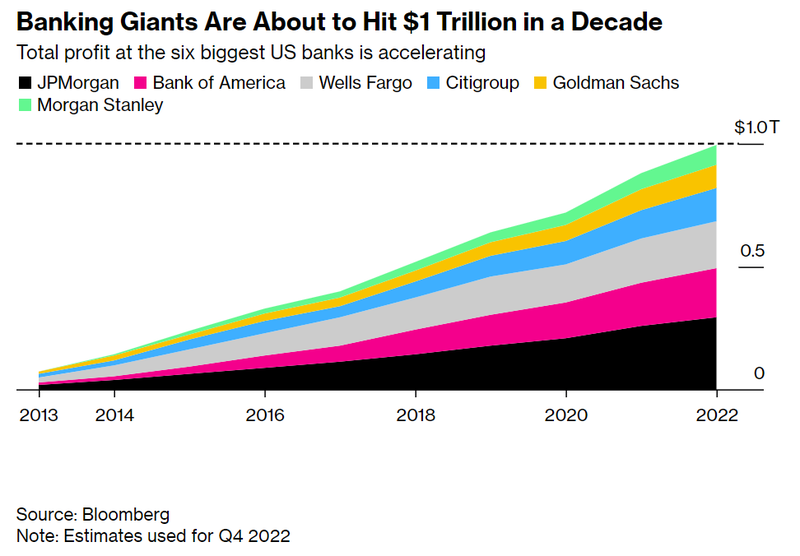

Diop có thể chưa nhận ra, rằng ông đang đóng một vai trò trong kỳ tích chưa từng được ghi nhận: Thập kỷ nghìn tỉ USD đầu tiên cho 6 ngân hàng lớn nhất nước Mỹ. Đó không phải 1.000 tỉ USD doanh thu mà là lợi nhuận ròng.

Theo ước tính của các nhà phân tích, 6 nhà băng lớn nhất nước Mỹ sẽ sớm đạt được kỳ tích 1.000 tỉ USD trong vòng 10 năm vào cuối tháng 12/2022 hoặc chậm hơn là trong những tuần đầu tiên của năm 2023.

Không ai có thể nghĩ tới viễn cảnh này ở 10 năm trước, khi Phố Wall trở thành tâm điểm bị công kích toàn cầu và các chính trị gia ở cả 2 đảng của nước Mỹ đang sôi sục vì các gói cứu trợ hoặc tái cấu trúc những gã khổng lồ 'quá lớn để sụp đổ' (too-big-to-fail).

|

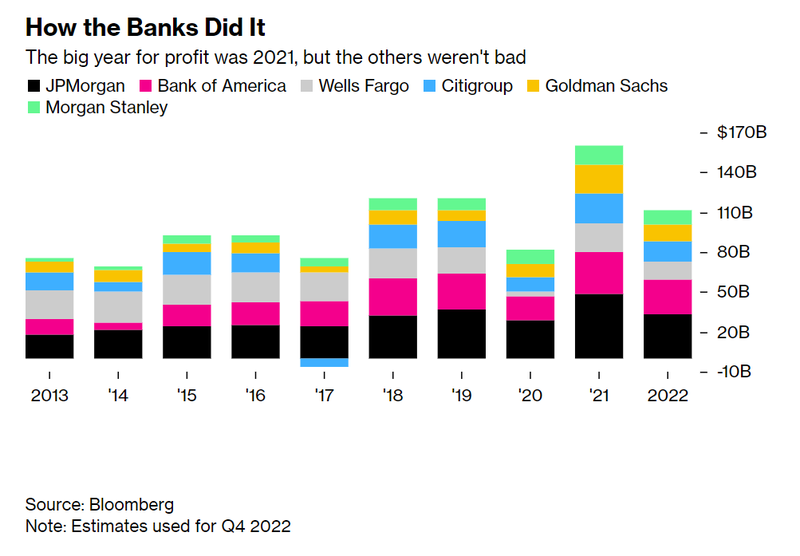

Theo dữ liệu của Bloomberg, JPMorgan Chase&Co. (JPMorgan), Bank of America Corp., và Wells Fargo&Co. đã tăng trưởng vượt trội hơn các doanh nghiệp khác. Citigroup Inc., Goldman Sachs Group Inc. và Morgan Stanley cũng không hề kém cạnh. Cùng nhau, 6 nhà băng này được dự báo sẽ kiếm được nhiều tiền hơn vào năm tới.

Trong khi thế giới dành phần lớn sự chú ý vào sự giàu có của Thung lũng Silicon thì các nhà băng đang có sự phát triển vượt bậc. Không ai có thể giải thích rõ ràng về thành công của họ.

Đó có thể là sự biến động đã thúc đẩy các giao dịch ở Phố Wall, sự bùng nổ giao dịch đến từ các sếp ngân hàng đầu tư như Diop hay chính sách cắt giảm thuế của Donald Trump trên cương vị tổng thống Mỹ.

Tương tự như vậy, cả ngành ngân hàng Mỹ dường như tỏ ra thờ ơ với cột mốc quan trọng mà họ đạt được.

“Đôi khi có cảm giác rằng việc họ kiếm được nhiều tiền như vậy là một điều khủng khiếp nhưng tôi không cho là vậy", Betsy Duke, Cựu thống đốc Cục Dự trữ Liên bang, Chủ tịch hội đồng quản trị của Wells Fargo cho đến năm 2020, chia sẻ.

Trong nhiều năm công chúng giận dữ với ngành ngân hàng, các quy định khắt khe hơn đã được công bố. Tuy nhiên, các ngân hàng thích ứng với khó khăn của thị trường rất tốt và họ thậm chính còn kiếm được 1.000 tỉ USD lợi nhuận.

|

Chặng đường kiếm về 1.000 tỉ USD lợi nhuận

10 năm trước, JPMorgan đang khốn đốn sau vụ bê bối 'Cá voi Luân Đôn' (London Whale) nhưng hiện đã trở thành ngân hàng có vốn hóa thị trường và khả năng sinh lời bậc nhất nước Mỹ.

Các nhà băng vẫn cung cấp những dịch vụ mà họ thường làm trong nhiều năm qua. Đó là bán cổ phiếu và trái phiếu, giao dịch các công cụ tài chính, tư vấn mua bán và sáp nhập, quản lý tài sản, xử lý các khoản thanh toán và cho vay.

Ngành ngân hàng của Mỹ có lẽ cũng phải gửi lời cảm ơn tới cựu tổng thống Donald Trump. Ông Trump từng chế giễu các ngân hàng trong chiến dịch tranh cử trước khi giao cho 2 cựu nhân viên Goldman Sachs phụ trách cuộc đại tu trong lĩnh vực thuế.

Thay vì trả 3 trong 10 phần thu nhập cho chính phủ, các ngân hàng nhận ra họ chỉ cần trả chưa đến 1/5 vào năm 2018. Số thuế của họ tiếp tục giảm kể từ đó.

"Có thể coi các ngân hàng luôn là người chiến thắng vì một số ngoại lệ nhờ vai trò của họ trong nền kinh tế. Họ sắm vai trung gian, vừa đi vay mà cũng là người cho vay", Rodgin Cohen – vị luật sư tại Phố Wall – đánh giá.

Khi đại dịch Covid-19 ập tới, để tránh suy thoái kinh tế, chính phủ các nước đã triển khai các gói cứu trợ cho người dân và doanh nghiệp. Đồng thời, Cục Dự trữ liên bang Mỹ (Fed) đã mua vào hàng nghìn tỉ USD tài sản. Sự hỗn loạn của thị trường đã mang lại sự biến động mà các sàn giao dịch khao khát. Các tập đoàn xếp hàng để vay, huy động vốn hoặc mua lại các đối thủ cạnh tranh yếu kém.

Các ngân hàng còn 'châm ngòi' cho sự bùng nổ của các SPAC. Sau đó, họ được cho là đã bỏ mặc các nhà đầu tư khi các cơ quan quản tăng cường giám sát và thị trường tài chính điều chỉnh.

Tuy vậy, theo Cohen, vận may của các ngân hàng sau cùng vẫn phải phụ thuộc vào sức khỏe của khách hàng. "Lợi nhuận khủng của họ sẽ giảm xuống nếu nền kinh tế suy thoái thực sự", ông nói./.