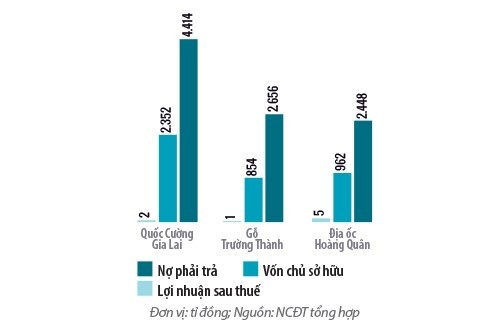

Nhiều người còn đang e ngại cho tình hình của Công ty cổ phần Quốc Cường Gia Lai khi nợ phải trả (trên 4.000 tỷ đồng) gần gấp đôi vốn chủ sở hữu, trong khi lợi nhuận sau thuế bình quân mỗi quý chỉ đạt 2 tỷ đồng trong 3 quý đầu năm 2014.

Thế nhưng, mới đây, Công ty đã có sự thay đổi ngoạn mục khi công bố kết quả chào bán riêng lẻ hơn 145 triệu cổ phần (lớn hơn số lượng cổ phiếu đang niêm yết) để cấn trừ công nợ trên 1.400 tỷ đồng cho các chủ nợ, đồng thời tăng vốn lên gấp đôi.

Giảm nợ

Tình huống của Quốc Cường Gia Lai cho thấy vốn hóa nợ đang được xem là liều thuốc tiên giúp các doanh nghiệp có thể xóa nợ dễ dàng hơn và có cơ hội tiếp cận nguồn vốn mới. Thực ra, không phải đến bây giờ các doanh nghiệp mới áp dụng phương án vốn hóa nợ. Còn nhớ, trong hai năm trước, đã có một số doanh nghiệp khởi xướng cho xu hướng này.

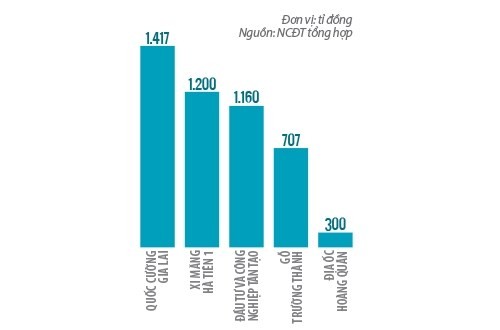

Những doanh nghiệp niêm yết có số nợ được vốn hóa lớn

Chẳng hạn, Công ty Cổ phần Thủy sản Phương Nam đã phát hành thêm để cấn trừ nợ vay tại Ngân hàng Liên Việt và Ngân hàng An Bình, còn Ngân hàng Sài Gòn - Hà Nội (SHB) thì trở thành chủ sở hữu của Công ty Cổ phần Thủy sản Bình An khi các doanh nghiệp này hầu như không thể trả được nợ nữa.

Đó là vốn hóa nợ đối với trường hợp doanh nghiệp nợ ngân hàng. Trên thực tế, vốn hóa nợ còn diễn ra phổ biến giữa một doanh nghiệp với công ty con, công ty liên kết hay cổ đông nội bộ, cổ đông lớn.

Mở đầu là Công ty Cổ phần Đầu tư Công nghiệp Tân Tạo (ITA). Theo đó, Công ty đã phát hành gần 116 triệu cổ phiếu để cấn trừ khoảng 1.160 tỷ đồng công nợ cho các chủ nợ. Tiếp sau đó là hàng loạt thương vụ vốn hóa nợ khác của các công ty như Xi măng Hà Tiên 1 (HT1) với 1.200 tỷ đồng nợ thành vốn góp, Địa ốc Hoàng Quân (HQC), Đô Thị Kinh Bắc (KBC), Địa ốc An Khang (KAC), Công ty Mirae (KMR)...

Rõ ràng, lợi ích của việc vốn hóa nợ đã giúp doanh nghiệp giảm đáng kể áp lực phải trả nợ, từ đó có cơ hội cải thiện tình hình hoạt động kinh doanh. Không chỉ vậy, vốn hóa nợ còn giúp các ngân hàng giảm được lượng nợ xấu, đồng thời giúp tăng nguồn vốn do vốn vay đã trở thành khoản đầu tư tài chính của ngân hàng.

Không khó để chỉ ra các doanh nghiệp có kết quả kinh doanh được cải thiện đáng kể sau khi áp dụng phương án vốn hóa nợ như Xi măng Hà Tiên 1, Thủy sản Bình An, Mía đường Kontum, Sadico Cần Thơ, Thủy sản Phương Nam...

Lấy ví dụ về Thủy sản Phương Nam. Tính đến tháng 11.2012, công ty này nợ ngân hàng gần 1.600 tỷ đồng và đứng trước bờ vực phá sản. Khi ấy, các ngân hàng chủ nợ đã tái cấu trúc Thủy sản Phương Nam bằng cách vốn hóa các khoản nợ của Công ty. Theo đó, Ngân hàng Liên Việt sở hữu hơn 62% vốn, còn Ngân hàng An Bình sở hữu hơn 34%. Công ty Mua bán nợ DATC là đơn vị trực tiếp tham gia vào quá trình tái cấu trúc và Thủy sản Phương Nam đã đạt được những kết quả khả quan sau vài tháng vốn hóa nợ. Điều này thể hiện qua kim ngạch xuất khẩu tăng mạnh từ tháng 7.2013 trở đi và nhiều khách hàng truyền thống của Công ty đã quay trở lại.

Kết quả tái cấu trúc tích cực từ các doanh nghiệp như Thủy sản Phương Nam cũng như kỳ vọng giảm mạnh nợ xấu là động lực khiến cho cả cơ quan quản lý nhà nước lẫn doanh nghiệp đều chú trọng đến phương án chuyển nợ thành vốn góp. Có thể nhìn thấy điều này khi mới đây, Ngân hàng Nhà nước vừa chấp thuận chủ trương cho VietinBank tái cấu trúc khoản cho vay tại Vinalines bằng cách chuyển thành vốn cổ phần (Vinalines đang nợ VietinBank hơn 5.000 tỷ đồng).

Tuy nhiên, việc chủ nợ trở thành chủ sở hữu, nhất là thành cổ đông lớn, cũng có không ít vấn đề như bất đồng quan điểm trong quản trị, chủ nợ không biết khi nào thì doanh nghiệp cải thiện được tình hình khó khăn để thu hồi vốn, khả năng cổ đông sáng lập bị mất quyền kiểm soát công ty... Nhưng những chuyện này dường như đều được hóa giải nếu việc vốn hóa nợ diễn ra giữa những... “người quen”.

Tăng vốn

“Người quen” ở đây chính là cổ đông nội bộ, cổ đông lớn hoặc công ty liên kết, công ty con của doanh nghiệp. Chẳng hạn, các chủ nợ của Quốc Cường Gia Lai trong đợt phát hành cấn trừ nợ nói trên hầu hết đều là cổ đông lớn, cổ đông nội bộ của Công ty.

Đáng chú ý, trong tổng số gần 1.500 tỷ đồng vốn hóa nợ, có đến hơn 800 tỷ đồng là số tiền Công ty nợ của Chủ tịch Hội đồng Quản trị là bà Nguyễn Thị Như Loan và cô con gái Nguyễn Ngọc Huyền My. Theo thông tin công bố, đây là khoản tiền mà bà Loan và Huyền My đã cho Công ty vay trong suốt nhiều năm qua. Không nắm giữ vị trí chủ chốt, nhưng Huyền My lại là người có ảnh hưởng lớn đến dòng tiền của Quốc Cường Gia Lai khi cho Công ty vay đến gần 40% tổng giá trị các khoản phải trả ngắn hạn tính đến hết quý III/2014.

Trên thực tế, những khoản vay kiểu quen biết này có vẻ ít được chú ý. Các nhà đầu tư hầu như không có thông tin chi tiết về dòng tiền vay “dân sự” của doanh nghiệp. Đó là lý do tên tuổi của Huyền My chỉ được biết đến nhiều khi trở thành cổ đông lớn của Công ty sau khi Quốc Cường Gia Lai công bố kết quả chuyển nợ thành vốn góp.

Với kết quả chào bán thành công, tổng nợ của Quốc Cường Gia Lai giảm hơn 1.400 tỷ đồng, đồng thời vốn điều lệ của Công ty tăng hơn gấp đôi, lên gần 2.800 tỷ đồng. tỷ lệ sở hữu của bà Loan giảm khoảng 10% xuống còn xấp xỉ 37%, nhưng cộng thêm sự xuất hiện của Huyền My thì tổng tỷ lệ sở hữu lên đến hơn 51%, cao hơn so với con số 48% của 2 năm trước.

Không riêng gì Quốc Cường Gia Lai, Xi măng Hà Tiên 1 cũng đã từng tăng vốn lên hơn gấp rưỡi nhờ cấn trừ nợ cho công ty mẹ là Vicem, hay như Địa ốc Hoàng Quân tăng thêm gần 500 tỷ đồng vốn điều lệ sau hai lần phát hành cấn trừ nợ...

Trong khi Xi Măng Hà Tiên 1 chỉ phát hành cho công ty mẹ là Vicem thì việc cấn trừ nợ của Hoàng Quân lại rắc rối hơn nhiều. Theo đó, năm 2013, Hoàng Quân đã phát hành 18 triệu cổ phiếu với giá 10.000 đồng/cổ phiếu (cao hơn thị giá lúc đó) để cấn trừ nợ cho hai chủ nợ lớn của Công ty. Hai chủ nợ này cũng đồng thời là công ty liên kết của Hoàng Quân, gồm Công ty Cổ phần Hoàng Quân Mê Kông (Hoàng Quân sở hữu 32%) và Công ty Cổ phần Việt Kiến Trúc (Hoàng Quân sở hữu 40%). Qua đợt cấn trừ nợ này, vốn điều lệ của Hoàng Quân đã tăng từ 720 tỷ đồng lên 900 tỷ đồng.

Đến quý III/2014, Hoàng Quân lại tiếp tục phát hành thêm 30 triệu cổ phiếu để cấn từ công nợ cho Hoàng Quân Mê Kông, Việt Kiến Trúc và Công ty Phát triển Nhà Bình Thuận (Hoàng Quân sở hữu 4%). Số cổ phiếu này được niêm yết bổ sung vào cuối tháng 9.2014, giúp Hoàng Quân tăng vốn thêm 300 tỷ đồng, lên mức 1.200 tỷ đồng.

Một câu hỏi đặt ra là liệu các công ty này có dễ dàng tăng mạnh quy mô vốn điều lệ như ở trên, nếu thay thế vốn hóa nợ bằng phương án phát hành thêm ra công chúng? Câu trả lời là gần như không thể. Có 2 lý do chính. Thứ nhất, vào thời điểm triển khai vốn hóa nợ, tình hình tài chính của các công ty này không mấy khả quan. Do vậy, nếu chọn phương án phát hành thêm để tăng vốn, họ sẽ khó thu hút được nhà đầu tư mới tham gia.

Chẳng hạn, trước khi chuyển nợ thành vốn góp, Quốc Cường Gia Lai có vốn điều lệ khoảng 1.300 tỷ đồng, còn nợ phải trả lên đến hơn 4.400 tỷ đồng vào quý III/2014. Trong khi đó, lợi nhuận thuần từ hoạt động kinh doanh lỗ liên tục trong giai đoạn 2011-2013. Lũy kế từ đầu năm đến hết quý III/2014, lợi nhuận sau thuế của công ty này chỉ vỏn vẹn 6 tỷ đồng, một con số quá nhỏ so với quy mô vốn điều lệ ngay cả khi chưa tăng vốn nhờ chuyển nợ thành vốn góp.

Tương tự, các cổ đông và đặc biệt là giới truyền thông đã lên tiếng rất mạnh mẽ khi Vicem tăng sở hữu tại Xi măng Hà Tiên 1 bằng việc xóa nợ 1.200 tỷ đồng. Sở dĩ lúc đó, việc vốn hóa nợ này bị phản đối là vì trước thời điểm xóa nợ, HT1 có lợi nhuận sau thuế âm 71 tỷ đồng (3 quý đầu năm 2013), cộng với nợ phải trả của quý III/2013 là hơn 11.000 tỷ đồng, trong khi vốn chủ sở hữu chưa đến 2.000 tỷ đồng. Với kết quả kinh doanh này, không ai hiểu được vì sao Vicem lại quyết định mua 120 triệu cổ phiếu với giá 10.000 đồng khi giá trên thị trường lúc đó chỉ có 5.200 đồng.

Lý do thứ hai khiến cho việc tăng vốn thông qua phát hành thêm khó hơn nhiều so với vốn hóa nợ là thủ tục phát hành ra công chúng khá phức tạp và tốn kém. Đó là chưa kể đến việc doanh nghiệp sẽ bị săm soi rất kỹ, đặc biệt là đối với những cổ phiếu có thị giá dưới mệnh giá (10.000 đồng/cổ phiếu).

Không những vậy, nhiều nhà đầu tư trên thị trường đều cho rằng nếu không phải là công ty liên quan hoặc cổ đông lớn, cổ đông nội bộ, chắc hẳn các chủ nợ tại Quốc Cường Gia Lai, Xi măng Hà Tiên 1, Địa ốc Hoàng Quân... cũng khó lòng chấp nhận việc đổi nợ thành vốn với giá phát hành cao hơn nhiều so với thị giá.

3 chỉ tiêu tài chính* của các doanh nghiệp vốn hóa nợ trong năm 2014

Tiềm ẩn RỦI RO

Qua các tình huống chuyển nợ thành vốn góp nói trên, có thể nhận thấy một điều rằng bên cạnh việc giảm nợ, doanh nghiệp còn được lợi lớn nhờ tăng quy mô vốn dễ dàng hơn nhiều so với phát hành ra công chúng. Đôi khi, đây mới là động lực chính để doanh nghiệp chuyển nợ thành vốn góp, chứ không chỉ vì muốn giảm nợ, nhất là khi chủ nợ đồng ý mua với giá cao hơn thị giá của cổ phiếu công ty.

Tuy nhiên, việc tăng vốn để trả những khoản nợ lớn sẽ gây ra tình trạng pha loãng cổ phiếu, khiến cho các cổ đông khác bị giảm tỷ lệ sở hữu trong công ty. Không chỉ vậy, việc vốn hóa nợ, nếu muốn đạt được hiệu quả cao cho cả chủ nợ lẫn con nợ, cần phải kết hợp các biện pháp tái cấu trúc, định hướng chiến lược phát triển sau khi có cổ đông mới, chứ không chỉ đơn giản là vốn hóa nợ rồi bán ra thị trường.

Thế nhưng, trường hợp vốn hóa nợ rồi bán ra thị trường của các công ty liên kết với Hoàng Quân khiến cho nhà đầu tư lo lắng về vấn đề tái cấu trúc tại đây. Theo đó, 2 công ty là Việt Kiến Trúc và Hoàng Quân Mê Kông đã đăng ký thoái toàn bộ phần vốn đã được cấn trừ nợ trong năm 2013 để thu về “tiền tươi” ngay sau khi hết thời gian hạn chế chuyển nhượng. Sự việc cũng chưa đáng chú ý cho đến khi Hoàng Quân lại thông báo tiếp tục vốn hóa nợ cho những công ty trên vào năm 2014 với số tiền 300 tỷ đồng.

Mối quan hệ chồng chéo giữa các công ty liên quan đến Hoàng Quân và vòng lặp vốn hóa nợ vay nội bộ - bán vốn lấy tiền được đánh giá là phương án tăng vốn dễ hơn nhiều so với cách phát hành ra công chúng. Và theo báo cáo tài chính quý III/2014, “chỉ riêng nợ phải trả (chủ yếu là nợ Hoàng Quân Mê Kông) đã chiếm hơn 60% tổng nguồn vốn thì khả năng quy mô vốn của Hoàng Quân sẽ còn tăng nhanh trong thời gian tới nhờ vốn hóa nợ”, một chuyên gia chứng khoán tại TP.HCM (không muốn nêu tên) nhận định

Theo Nhịp cầu Đầu tư