Khối ngân hàng và bất động sản dẫn đầu phát hành trái phiếu

Dữ liệu gần đây cho thấy, thị trường trái phiếu doanh nghiệp Việt Nam đã bắt đầu có sự phục hồi rõ rệt sau hai năm tăng trưởng chậm kèm theo tâm lý kém lạc quan của thị trường.

Những thay đổi về các quy định trên thị trường trái phiếu doanh nghiệp đang giúp định hình hành vi của các bên tham gia, hoàn thiện cấu trúc thị trường và thúc đẩy sự hồi phục của các đợt phát hành mới.

Báo cáo của Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) cho thấy, kể từ sau giai đoạn khủng hoảng về thanh khoản và chậm trả gốc lãi tăng mạnh từ tháng 9/2022 - 6/2023, tâm lý thị trường tích cực hơn, chủ yếu nhờ các nghị định liên quan đến hoạt động giải quyết nợ xấu.

Từ tháng 3/2023, hơn 200 trái phiếu đã thực hiện kéo dài ngày đáo hạn, phần lớn gia hạn thêm khoảng 22 tháng, sau khi đạt được thỏa thuận với nhà đầu tư theo Nghị định 08/2023/NĐ-CP.

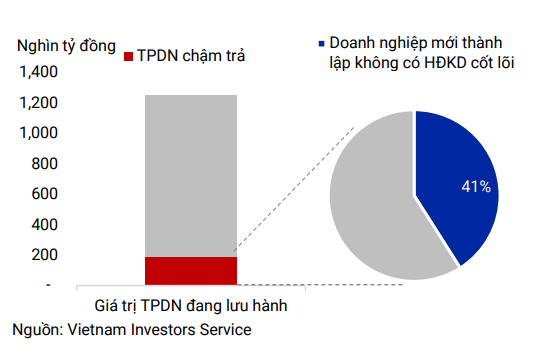

Nhiều tổ chức phát hành có mức vay nợ cao và sức khỏe tài chính yếu, gồm cả những doanh nghiệp mới thành lập mà không có hoạt động kinh doanh cốt lõi và dòng tiền kinh doanh hạn chế, liên quan đến các dự án bất động sản, đã tránh được tình trạng chậm trả nhờ nghị định này.

Với tỷ lệ chậm trả trái phiếu giảm và tỷ lệ thu hồi chậm trả đang tăng lên, các tổ chức phát hành và nhà đầu tư đã lạc quan hơn và đang chủ động thích ứng với yêu cầu phát hành chặt chẽ hơn.

Trong 8 tháng đầu năm 2024, lượng phát hành mới đã tăng gấp đôi lên 298.000 tỷ đồng so với cùng kỳ năm 2023, dẫn đầu bởi khối ngân hàng và bất động sản. Hoạt động giao dịch trên thị trường thứ cấp cũng sôi động hơn kể từ khi sàn giao dịch trái phiếu riêng lẻ được triển khai vào tháng 7/2023.

VIS Rating đánh giá, hành vi của các bên tham gia đã có sự điều chỉnh theo hướng tích cực hơn. Tuy nhiên, xu hướng của các giao dịch trái phiếu gần đây cho thấy các bên tham gia còn nhận thức chưa đầy đủ về rủi ro và cơ cấu nhà đầu tư chưa đủ đa dạng để duy trì thị trường trái phiếu doanh nghiệp hoạt động ổn định.

Phần lớn doanh nghiệp mới thành lập chậm trả trái phiếu

Hầu hết các trái phiếu được phát hành và giao dịch trên thị trường thứ cấp đều là các trái phiếu phát hành riêng lẻ, hoặc do các doanh nghiệp mới thành lập và không có hoạt động kinh doanh cốt lõi phát hành, do đó có rất ít thông tin công khai để nhà đầu tư có thể theo dõi và phân tích.

Gần 50% các trường hợp chậm trả gốc/lãi trong giai đoạn 2022 - 2023 đến từ các doanh nghiệp mới thành lập, tình hình tài chính yếu, nhưng vẫn phát hành với mức lãi suất không tương xứng với rủi ro.

Hiện nay, nhiều trái phiếu từ nhóm doanh nghiệp này vẫn đang được giao dịch với mức lợi suất không chênh lệch nhiều so với các trái phiếu của các công ty có tình hình tài chính lành mạnh hơn.

Cơ quan quản lý dự định giảm bớt rủi ro quá mức trong hoạt động đầu tư trái phiếu doanh nghiệp bằng cách giới hạn trái phiếu chào bán riêng lẻ chỉ dành cho các nhà đầu tư tổ chức.

Theo VIS Rating, sự tham gia nhiều hơn của các nhà đầu tư tổ chức là rất quan trọng cho sự phát triển bền vững của thị trường. So với nhà đầu tư cá nhân có xu hướng tập trung vào mục tiêu lợi nhuận trong ngắn hạn, các nhà đầu tư tổ chức thường phải cân nhắc rủi ro đầu tư kỹ hơn, chấp nhận đầu tư dài hạn và có khả năng chịu đựng rủi ro tốt hơn đối với các biến động ngắn hạn.

Tuy vậy, theo dữ kiện từ Bộ Tài chính và thống kê từ báo cáo tài chính bán niên, nhà đầu tư tổ chức như công ty bảo hiểm, quỹ hưu trí và quỹ đầu tư chỉ nắm giữ 8% trái phiếu doanh nghiệp đang lưu hành tính đến cuối tháng 6/2024.

So với các thị trường trái phiếu doanh nghiệp phát triển hơn trong khu vực, Việt Nam thiếu sự hiện diện các nhà đầu tư tổ chức có thời gian đầu tư nằm giữ dài hạn và khả năng chịu đựng rủi ro cao để vượt qua các biến động ngắn hạn.

Trong Dự thảo Luật Chứng khoán sửa đổi, dự kiến có thể được thông qua vào quý IV/2024, cơ quan quản lý có dự định đưa ra các biện pháp bảo vệ bổ sung nhằm giảm bớt trường hợp các nhà đầu tư chấp nhận rủi ro quá mức, chẳng hạn giới hạn trái phiếu phát hành riêng lẻ chỉ cho các nhà đầu tư chuyên nghiệp là tổ chức.

Không giống như các nhà đầu tư cá nhân - thường tập trung vào lợi nhuận ngắn hạn - các nhà đầu tư tổ chức thường phải cân nhắc rủi ro đầu tư kỹ hơn, có thể đầu tư dài hạn và có khả năng chịu đựng rủi ro tốt hơn đối với các biến động ngắn hạn.

"Nhà đầu tư tổ chức lớn nhất hiện tại là Quỹ Bảo hiểm Xã hội Việt Nam với quy mô tài sản quản lý đạt 1,2 triệu tỷ đồng tính đến cuối tháng 12/2023, tuy nhiên, Quỹ chưa thực hiện đầu tư vào thị trường", VIS Rating cho hay.