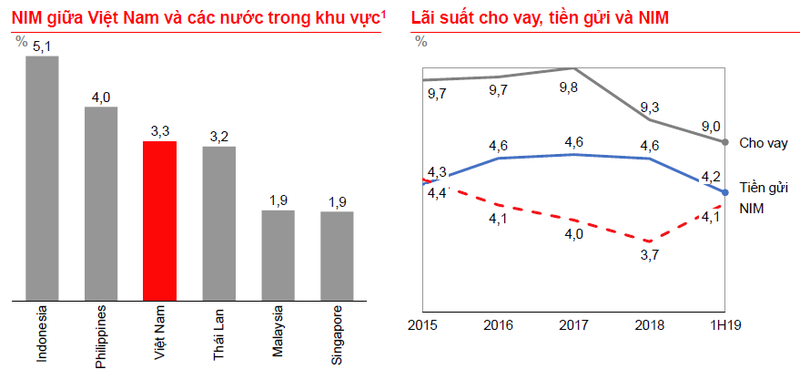

Trước tiên, cần nhắc tới tỷ lệ lãi cận biên (NIM) của Techcombank. Chỉ số này có xu hướng giảm dần từ mức 4,4% năm 2015, chạm đáy vào năm 2018 - ở mức 3,7%, nhưng tới Quý 1/2019, tỷ lệ NIM của Techcombank bất ngờ bật tăng mạnh lên mức 4,1%.

Điều đáng nói là kết quả này đạt được khi mức lãi suất cho vay bình quân của nhà băng này, đã sụt giảm từ mức đỉnh 9,8%/năm (năm 2017) xuống chỉ còn 9,0%/năm (Quý 1/2019).

Hệ số NIM phục hồi ấn tượng một phần nhờ vào tiền gửi có chi phí huy động thấp, hay nói cách khác, “áp lực trên hệ số NIM được bù lại nhờ việc Techcombank giảm chi phí huy động”. Mà đóng góp lớn nhất đến từ việc Techcombank có lượng tiền gửi không kỳ hạn (CASA), với chi phí lãi suất huy động thấp hơn nhiều so với tiền gửi có kỳ hạn, gia tăng nhanh trong thời gian qua.

|

|

Biến động hệ số NIM của Techcombank (Nguồn: TCB)

|

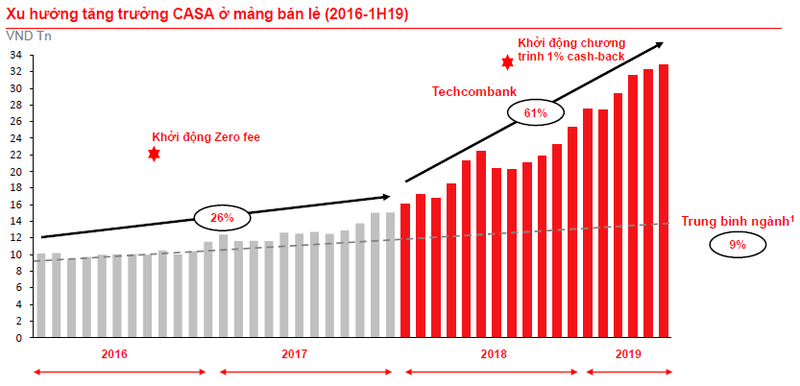

Trong buổi gặp gỡ các chuyên gia phân tích diễn ra vào cuối tháng 7/2019, Tổng Giám đốc Techcombank - ông Nguyễn Lê Quốc Anh - tỏ ra tâm đắc với sự tăng trưởng ấn tượng của CASA. Theo vị CEO này, đây là kết quả sẽ “chẳng ai tin” ở thời điểm 5 năm trước.

So với đầu năm 2018, tăng trưởng CASA của TCB đã cao hơn gấp 6 lần trung bình ngành tại Việt Nam. Còn Tỷ lệ CASA (Tỷ lệ tiền gửi không kỳ hạn/Tổng tiền gửi khách hàng) của ngân hàng tăng đều đặn từ mức 22,7% thời điểm cuối năm 2018 lên mức 30,4% trong nửa đầu năm 2019.

Xu hướng này đã giúp Techcombank giảm chi phí huy động vốn từ tiền gửi 35 điểm phần trăm (0,35%). Về hiệu quả con số tuyệt đối, CASA tăng giúp cho Techcombank tối ưu tới 710 tỷ đồng chi phí huy động vốn trong 6 tháng đầu năm 2019.

Để đạt được kết quả này, Techcombank đã “phá giá” dịch vụ thanh toán trên thị trường.

Khởi đầu là chương trình “Zero free - miễn phí dịch vụ cho doanh nghiệp” được triển khai trong suốt 2 năm 2016 - 2017. Phải tới khi Techcombank triển khai chương trình 1% cash-back (“Hoàn tiền 1% không giới hạn”) cho thẻ ghi nợ, CASA mới thực sự tạo nên khác biệt (đạt mức tăng trưởng 61% trong lĩnh vực bán lẻ ở giai đoạn 2018 - 2019).

Trong nửa đầu năm 2019, Techcombank ghi nhận 11 triệu giao dịch trực tuyến hàng tháng, tăng gấp 20 lần chỉ trong vòng 3 năm. Theo lãnh đạo ngân hàng này, giá trị mang lại là sự thấu hiểu và xây dựng được mối quan hệ gắn bó với khách hàng.

|

|

Xu hướng tăng trưởng CASA của Techcombank (Nguồn: TCB)

|

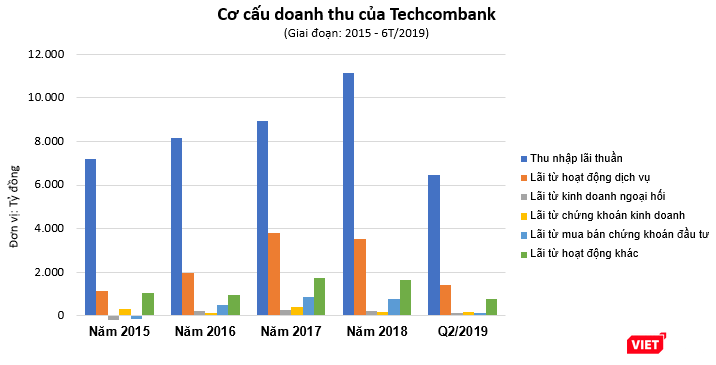

Báo cáo kết quả kinh doanh hợp nhất giữa niên độ (kỳ 6 tháng năm 2019) đã soát xét của Techcombank cho thấy tốc độ tăng trưởng tích cực ở thu nhập lãi thuần và thu nhập từ hoạt động dịch vụ so với cùng kỳ, với kết quả lần lượt đạt 6.483 tỷ đồng (+28,37%) và 2.066 tỷ đồng (+35%).

Tuy vậy, báo cáo này cũng cho thấy những nét “kém vui”, khi kết quả lợi nhuận trước thuế có được đến từ việc chi phí dự phòng rủi ro tín dụng giảm mạnh, chỉ còn 239 tỷ đồng thay vì 1.043 tỷ đồng so với cùng kỳ.

Cần lưu ý rằng, tổng lợi nhuận 6 tháng năm 2019 trước trích lập dự phòng của Techcombank đạt 5.901 tỷ đồng, giảm 5,4% so với cùng kỳ năm trước, bất chấp việc thu nhập lãi thuần và thu nhập từ hoạt động dịch vụ tăng trưởng tốt.

|

|

Thu nhập lãi thuần và hoạt động dịch vụ đóng góp tỷ trọng lớn trong cơ cấu doanh thu của Techcombank (Nguồn: TCB, PV tổng hợp)

|

Chi phí dự phòng rủi ro tín dụng giảm mạnh xuất phát một phần từ sự thay đổi cơ cấu các nhóm nợ.

Tính đến ngày 30/6/2019, tỷ lệ nợ xấu của Techcombank đạt 1,78% tăng nhẹ so với đầu năm 2018. Cấu trúc các khoản nợ từ nhóm 3 - nhóm 5 cũng có sự thay đổi rõ rệt.

Trong đó, các khoản nợ dưới tiêu chuẩn (nhóm 3) tăng gần gấp 3 lần, đạt mức 672,9 tỷ đồng. Tương tự, các khoản nợ có khả năng mất vốn (nhóm 5), tăng 33%, đạt mức 2.274 tỷ đồng. Ở chiều hướng ngược lại, các khoản nợ nghi ngờ (nhóm 2) giảm tới 59%, đạt mức 354,3 tỷ đồng.

Ngoài ra, nguồn tiền gửi không kỳ hạn (CASA) dù có chi phí rẻ nhưng cũng là dòng vốn đầy biến động, đòi hỏi có những biện pháp quản trị rủi ro tốt. Hơn nữa, Techcombank cũng chịu áp lực cạnh tranh đến từ xu hướng giảm, miễn phí giao dịch đang lan rộng trong hệ thống và được thúc đẩy bởi các công ty công nghệ tài chính (fintech).

Xét về con số tuyệt đối, CASA của Techcombank tăng 9.180 tỷ đồng trong 6 tháng đầu năm 2019 và chủ yếu đến từ khách hàng cá nhân.

Ngoài CASA, Techcombank còn gì để cải thiện hệ số NIM?

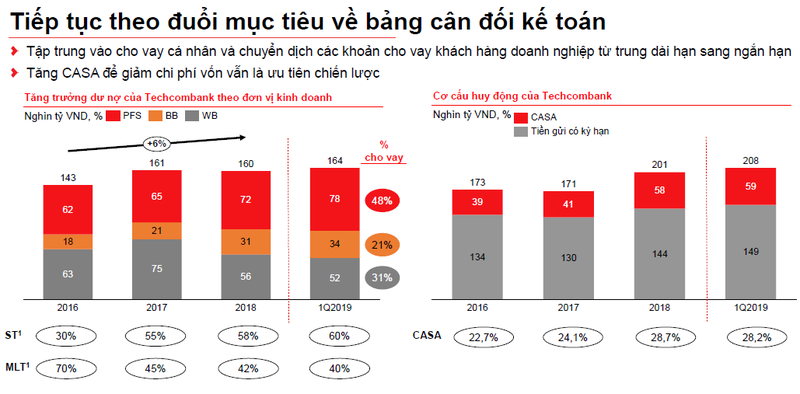

Bên cạnh mục tiêu chiến lược ưu tiên là tăng CASA, Techcombank còn theo đuổi mục tiêu về một bảng cân đối kế toán linh hoạt hơn. Mặt khác, nhà băng này cũng muốn chuyển dịch các khoản cho vay khách hàng doanh nghiệp từ trung dài hạn sang ngắn hạn và tập trung vào cho vay khách hàng cá nhân. Việc duy trì đà tăng trưởng cũng là mục tiêu khó có thể bỏ qua.

Thay đổi kỳ hạn vay là điều không dễ đạt được trong thời gian ngắn, đặc biệt là khi tăng trưởng tín dụng của Techcombank trong nhiều năm vẫn phụ thuộc vào một khách hàng doanh nghiệp bất động sản lớn trên thị trường, cụ thể là Vingroup. Thậm chí, tăng trưởng cho vay khách hàng cá nhân (PFS) của Techcombank trong 6 tháng đầu năm 2019, theo một số công ty phân tích, cũng xuất phát từ khoản giải ngân cho vay mua nhà đối với dự án bất động sản của doanh nghiệp này.

Techcombank cho biết ngân hàng này đã “tận dụng thị trường vốn” đế đáp ứng nhu cầu vốn dài hạn của khách hàng doanh nghiệp lớn với tỷ lệ tăng trưởng kép (CAGR) trong giai đoạn 2016 - 2018 đạt tới 46%. Hoạt động tư vấn phát hành trái phiếu doanh nghiệp cũng đạt mức 86% CAGR.

Trái phiếu thực sự là một giải pháp tài chính tối ưu cho Techcombank và có lẽ là phương án thu xếp, tái cấu trúc nguồn vốn tốt cho cả các khách hàng doanh nghiệp bất động sản lớn, nếu đặt trong bối cảnh tín dụng cho lĩnh vực bất động sản ngày càng bị siết chặt như hiện nay.

|

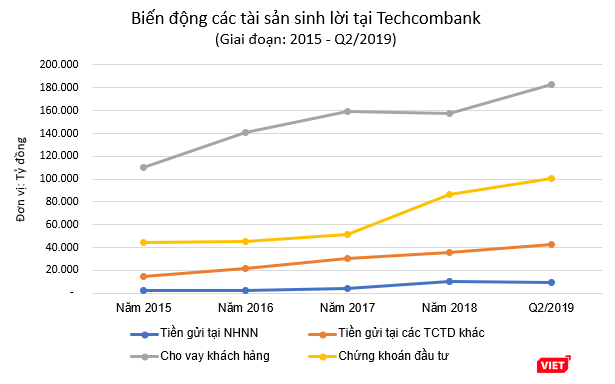

Số lượng trái phiếu doanh nghiệp mà Techcombank nắm giữ chỉ thực sự “phình to” đáng kể trong năm 2018.

Trong giai đoạn 2015 - 2018, Techcombank đã nỗ lực đưa tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về mức 40% kể từ ngày 1/1/2019 (theo Thông tư 36/2016/TT-NHNN và Thông tư 19/2017/TT-NHNN). Sự chuyển dịch này tạo áp lực khiến hệ số NIM có phần suy giảm.

Đổi lại, trong năm 2018, Techcombank được NHNN cho phép nới room tăng trưởng tín dụng từ 14% lên 20%. Tuy nhiên, nhà băng này đã dành gần như tất cả chỉ tiêu cho việc đầu tư vào trái phiếu doanh nghiệp.

Tính đến ngày 30/6/2019, giá trị chứng khoán đầu tư của Techcombank đạt 100.234 tỷ đồng, tăng 2,26 lần so với cuối năm 2015. Trong đó, chứng khoán nợ do các tổ chức kinh tế trong nước phát hành do Techcombank nắm giữ có số dư 45.456 tỷ đồng, tăng 5,58 lần so với năm 2015. Đó là chưa kể khoản chứng khoán đầu tư nắm giữ đến ngày đáo hạn 14.406 tỷ đồng mà ngân hàng này nắm giữ tính đến cuối Quý 2/2019.

|

Việc tập trung vào trái phiếu, với biên lợi nhuận được đánh giá cao hơn các loại hình cho vay, đã giúp Techcombank trở thành một trong những ngân hàng có tỷ suất lợi nhuận cao nhất trong hệ thống. Hệ số NIM, vì thế, cũng được cải thiện.

Mặt khác, Techcombank có thể phân phối lại số trái phiếu doanh nghiệp đã mua cho các nhà đầu tư tổ chức, hoặc cá nhân có nhu cầu. Theo tìm hiểu của VietTimes, trong nửa đầu năm 2019, Hội đồng quản trị của CTCP Chứng khoán Kỹ Thương (TCBS) đã nhiều lần thông qua nghị quyết mua lại trái phiếu doanh nghiệp từ ngân hàng mẹ Techcombank, tổng giá trị lên tới hàng nghìn tỷ đồng.

Được biết, TCBS đã thiết kế riêng sản phẩm trái phiếu doanh nghiệp dành cho khách hàng cá nhân (iBond). Theo TCBS, có 13.489 khách hàng cá nhân đang sở hữu sản phẩm này và đã bán ra 34.186 tỷ đồng. Các trái phiếu iBond có thể được cẩm cố để vay tại Techcombank trong trường hợp khách hàng cần tiền nhưng chưa muốn bán trái phiếu./.