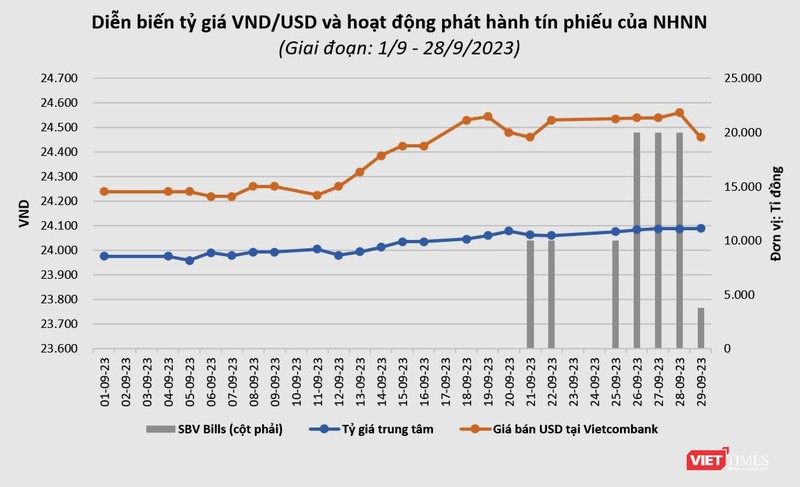

Theo thống kê của VietTimes, sau 7 phiên giao dịch (từ ngày 21/9 – 29/9/2023), Ngân hàng Nhà nước Việt nam (NHNN) đã bán ra 93.800 tỉ đồng tín phiếu (SBV Bills), qua đó ‘hút’ về lượng tiền tương ứng trong hệ thống.

Các tín phiếu được nhà điều hành bán ra đều có kỳ hạn 28 ngày nhưng có sự thay đổi đáng kể, theo chiều tăng, trong lãi suất trúng thầu. Cụ thể, nếu như số tín phiếu được NHNN phát hành hôm 21/9 có lãi suất trúng thầu ở mức 0,69%/năm, thì lượng giấy tờ có giá này được nhà điều hành bán ra hôm 29/9 có lãi suất trúng thầu lên tới 1%/năm.

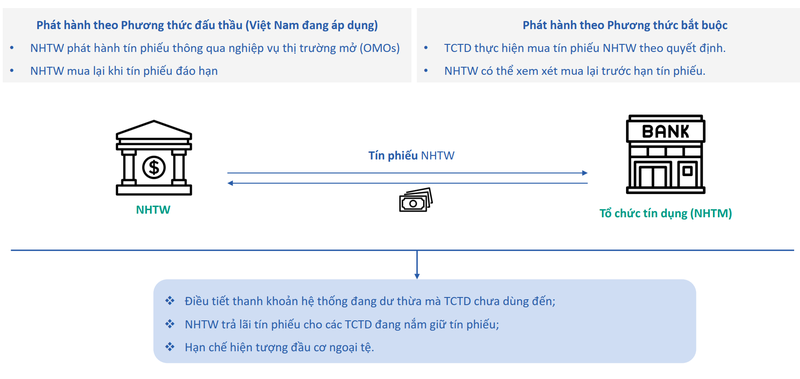

Hoạt động ‘bơm’, ‘hút’ tiền qua kênh tín phiếu là nghiệp vụ thông thường của NHNN, tác động đến lượng tiền trên thị trường liên ngân hàng (nơi các nhà băng cho vay lẫn nhau), không lưu thông trên thị trường dân cư.

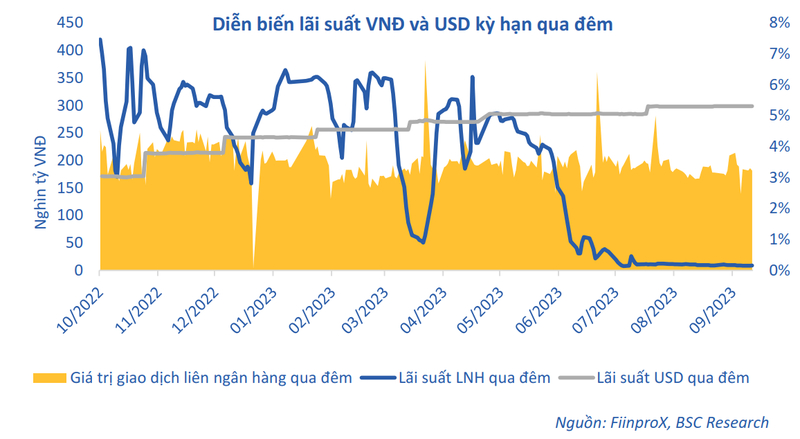

Dù NHNN có động thái ‘hút’ bớt tiền về trên thị trường mở (OMO) nhưng mặt bằng lãi suất liên ngân hàng vẫn chưa thay đổi đáng kể, chênh lệch lãi suất giữa VND và USD gần như không thay đổi.

Theo dữ liệu cập nhật tới ngày 28/9 của NHNN, lãi suất bình quân liên ngân hàng qua đêm đạt 0,15%/năm, giảm so với mức 0,17%/năm ghi nhận hôm 22/9. Tương tự, lãi suất bình quân liên ngân hàng kỳ hạn 1 tuần cũng giảm từ 0,39%/năm xuống còn 0,35%/năm.

Trong khi đó, giá bán USD tại các ngân hàng vẫn nhích tăng, vượt 24.500 đồng, trong những ngày đầu NHNN tái khởi động việc ‘hút’ tiền trên OMO, trước khi quay đầu giảm. Chẳng hạn, tại Vietcombank, giá bán USD niêm yết từ ngày 21/9 – 28/9 ghi nhận bước tăng 100 đồng, từ 24.460 lên mức 24.560 đồng, trước khi giảm về 24.460 đồng vào ngày 29/9.

Theo BSC, động thái phát hành tín phiếu của NHNN nhằm điều tiết thanh khoản tiền đồng quá dư thừa trên hệ thống ngân hàng. Cụ thể, theo dữ liệu của công ty chứng khoán này, số dư Citad (số dư tiền gửi của các ngân hàng tại NHNN) đạt khoảng 400.000 tỉ đồng, trong khi dự trữ bắt buộc chỉ ở mức 280.000 tỉ đồng.

Bên cạnh đó, hoạt động của NHNN còn nhằm hỗ trợ mục tiêu đảm bảo ổn định tỷ giá trong xu thế tăng giá của đồng USD và lạm phát, qua đó tạo cơ sở và tiền đề để duy trì môi trường lãi suất thấp nhằm hỗ trợ tăng trưởng kinh tế trong bối cảnh các nền kinh tế lớn như Hoa Kỳ, EU tiếp tục duy trì môi trường lãi suất cao.

BSC cho rằng, ở giai đoạn hiện tại, công cụ hút ròng qua kênh tín phiếu khả năng sẽ là công cụ chính được NHNN sử dụng để điều tiết thị trường vì thế khối lượng hút ròng có thể sẽ tiếp tục tăng cho đến khi lãi suất liên ngân hàng tăng trở lại và tỷ giá phần nào được điều chỉnh ổn định hơn.

Theo nhóm phân tích của BSC, việc hút ròng tín phiếu của NHNN chủ yếu nhằm điều tiết và hỗ trợ thị trường, chưa phải là hoạt động mang hàm ý “đảo chiều chính sách” mà cần phải theo dõi và đánh giá thêm.

Mặt khác, theo thống kê của BSC, chỉ số VN-Index thường bước vào nhịp điều chỉnh lớn khi NHNN hút ròng hơn 100.000 tỉ đồng qua kênh tín phiếu./.

Câu chuyện tỷ giá tác động ra sao tới chứng khoán?

Tỷ giá tăng có đáng ngại?