Trước Tết, khi thị trường vẫn râm ran về thương vụ tỉ đô FE Credit mà VPBank đang đàm phán, người viết từng xin đánh giá từ Chủ tịch một ngân hàng rất có thực lực – một đại gia số má trở về từ Đông Âu.

“Sao có giá đó được em, FE chỉ là một công ty tài chính tiêu dùng. Em xem có mấy ngân hàng Việt Nam hiện có vốn hóa tỉ đô đâu, trên 2 tỉ đô thì càng ít. Cũng đầy ngân hàng phát hành cho cổ đông chiến lược, cũng nước ngoài định giá đó chứ” – vị banker xua tay.

Nhưng hôm qua “deal” bán vốn FE Credit đã được chốt.

Kết quả làm thỏa mãn nhiều nhà đầu tư kiên trì theo dõi và đặt niềm tin vào cổ phiếu VPB của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank).

1,4 tỉ USD cho 49% cổ phần FE Credit xác lập kỷ lục mới cho thị trường tài chính Việt Nam. Trước FE Credit, chưa tổ chức tín dụng nào của Việt Nam bán vốn được tiền tỉ đô cho nước ngoài, kể cả đó là một ngân hàng thương mại hàng đầu.

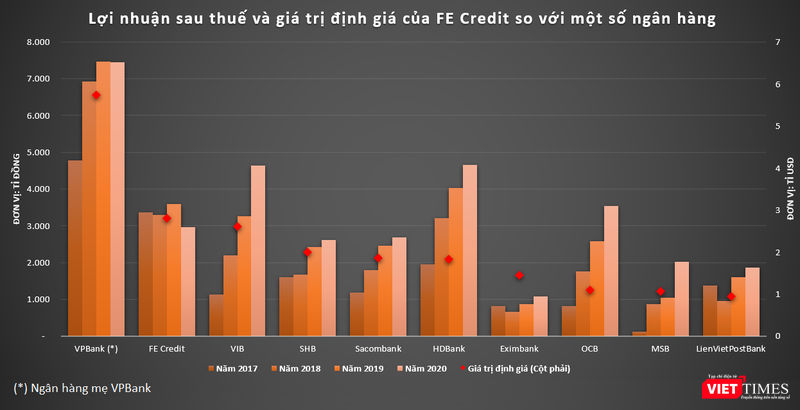

Với mức định giá 2,8 tỉ USD, FE Credit đã vượt vốn hóa của hàng loạt ngân hàng số má đang niêm kết trên thị trường chứng khoán Việt Nam.

Vốn hóa của VPBank – ngân hàng mẹ, sở hữu 100% vốn của FE Credit – tại ngày “chốt deal” với SMBC (28/4) đạt mức 5,74 tỉ USD, được đánh giá là còn nở mạnh sau thương vụ lịch sử và lan tỏa hiệu ứng cho mức định giá của nhiều ngân hàng khác.

|

Mức định giá 2,8 tỉ USD của FE Credit đã vượt qua vốn hóa của hàng loạt ông lớn ngân hàng. |

Một điểm đáng chú ý theo hướng tích cực từ thương vụ FE Credit là tính “tiền tươi, thóc thật” của nó.

Theo tìm hiểu của VietTimes, “deal” bán vốn tỉ đô này sẽ được thanh toán làm hai đợt. Phần lớn số tiền, khoảng 1,1 tỉ USD, sẽ được thanh toán ngay sau khi các thủ tục hoàn tất. Phần còn lại sẽ được thanh toán sau nhưng có thể còn lớn hơn con số dự kiến ban đầu, nếu tình hình kinh doanh của FE Credit khả quan hơn kỳ vọng.

Hiệu ứng FE Credit

Hiệu ứng từ thương vụ tỉ đô FE Credit giữa VPBank và SMBC có lẽ sẽ rộng và xa hơn những gì đang được thấy.

Trước tiên là cho VPBank. Dòng tiền tươi và lớn đến với VPBank đúng thời điểm ngân hàng này đang khát vốn nhất, sau những tác động tiêu cực từ Covid-19 lên tệp khách hàng chính của họ, là những người lao động bình dân, vốn dễ bị tổn thương bởi đại dịch.

Sự đồng hành của một định chế tài chính ở tầm mức toàn cầu cũng sẽ đóng góp cho FE Credit và sau đó là VPBank nhiều kinh nghiệm về quản trị, mạng lưới, bộ đệm và nguồn lực, trang bị thêm cho họ những công cụ chiến lược trong cuộc cạnh tranh đang ngày càng khốc liệt ở tốp đầu thị trường, trong thời chuyển đổi số và hội nhập với những biến động nhanh chóng.

Với SMBC, khoản đầu tư vào FE Credit sẽ giúp ông lớn Nhật Bản này đồng sở hữu được doanh nghiệp đang thống lĩnh thị trường tài chính tiêu dùng Việt Nam – một quốc gia phát triển nhanh, dân số đông và nhu cầu tiêu dùng liên tục được mở rộng. “Là một phần trong chiến lược trung hạn nhằm mở rộng nền tảng kinh doanh tại châu Á của tập đoàn”, đại diện SMBC chia sẻ ngắn gọn tại lễ ký kết vừa diễn ra.

Trước khi vào FE Credit, SMBC đã và đang là cổ đông chiến lược của Eximbank – ngân hàng từng có vị thế hàng đầu trong nhóm thương mại cổ phần. Tập đoàn này cũng nhiều lần dạm hỏi Chính phủ và Ngân hàng Nhà nước để mua lại ngân hàng 0 đồng GPBank. Có nghĩa họ rất tham vọng và muốn “chơi lớn” ở Việt Nam, dù kết quả lại chưa như kỳ vọng (như những gì đang nhận được ở Eximbank).

SMBC cũng chịu áp lực từ cuộc đua với các đối thủ đồng hương của họ ở Việt Nam, như Mizuho Bank – cổ đông chiến lược của Vietcombank, hay MUFG – cổ đông chiến lược của Vietinbank. Các khoản đầu tư thành công và vị thế của Mizuho Bank cũng như MUFG phả hơi nóng cũng như tạo động lực khiến SMBC – với tầm vóc của mình – cần phải có một cuộc chơi xứng đáng ở một ngân hàng xứng đáng ở Việt Nam.

|

"Deal" tỉ đô của FE Credit sẽ tạo hiệu ứng mạnh cho toàn thị trường. |

Do đó, người viết cũng tin rằng mối hợp tác giữa SMBC với VPBank sẽ không chỉ giới hạn ở FE Credit. Nên nhớ, VPBank hiện vẫn còn “room ngoại”, chưa có cổ đông chiến lược và đang còn gần 9% cổ phần tồn tại dưới dạng cổ phiếu quỹ, được gom về cách đây ít năm và chưa bán. Nhu cầu mở rộng quy mô vốn, nâng mức vốn hóa của VPBank thì luôn thường trực, kể cả sau “deal” FE Credit. Tầm nhìn và cả tham vọng của VPBank đang gặp tầm nhìn và tham vọng của SMBC.

Nếu SMBC chơi lớn hơn và sâu hơn với VPBank chắc chắn họ cần cơ cấu lại các khoản đầu tư khác. Dễ nhìn thấy nhất là khoản đầu tư hiện ở Eximbank.

Eximbank, như VietTimes nhiều lần phân tích, là một chương thất vọng của SMBC. Vị thế của Eximbank lúc này cũng không còn phù hợp cho tham vọng lớn của SMBC. Trong khi chỗ 15% cổ phần EIB mà SMBC nắm giữ thì đang thu hút rất nhiều ánh mắt, hơn cả là 2 phe đối nghịch đang cạnh tranh gay gắt ở Eximbank. Cấu trúc sở hữu hiện thời cho thấy, phe nào có được lô 15% cổ phần EIB của SMBC, phe đó sẽ chi phối cổ phần, để tiến lên làm chủ Eximbank.

Số phận Eximbank nếu được định đoạt sẽ tiếp tục có tác động dắt dây tới hàng loạt tay chơi có liên quan và cả hệ thống.

Tính chất hiệu ứng từ thương vụ FE Credit, vì thế, còn nằm ngoài con số 1,4 tỉ USD mà thị trường đang xem như kỷ lục!

VPBank từng định bán FE Credit với giá 600 triệu USD

Trước thương vụ tỉ đô với SMBC, ít người biết, 5 năm trước, VPBank từng suýt bán FE Credit. Những ai từng dự phiên Đại hội đồng cổ đông thường niên năm 2016 của ngân hàng này chắc vấn nhớ rằng, trên bàn Chủ tọa, Chủ tịch Ngô Chí Dũng hôm ấy đã “buột miệng” thông báo rằng đang làm việc với một đối tác ngoại để bán công ty tài chính VPBank.

Bên mua, theo tìm hiểu của VietTimes, cũng đến từ Nhật Bản, là một ngân hàng tầm trung. Mọi chuyện tưởng như đã chốt cho đến khi lãnh đạo VPBank và nhà tư vấn của họ đi ‘roadshow’ ở Hong Kong để chuẩn bị IPO ngân hàng vào năm 2017.

Một số nhà đầu tư nước ngoài tỏ ra đặc biệt ấn tượng với VPBank, nhất là ở năng lực bán lẻ, họ chấp nhận mức định giá VPBank khi ấy ở 2,2 tỉ USD nhưng với điều kiện, là một VPBank có FE Credit. FE Credit khi này đã kiến tạo tới một nửa lợi nhuận cho VPBank. “Nếu VPBank 2,2 tỉ đô thì FE Credit phải 1,1 tỉ USD. Nếu bây giờ anh bán 600 triệu USD là ‘discount’” – họ cùng thảo luận.

|

Chủ tịch VPBank Ngô Chí Dũng đã không "bán non" FE Credit. (Ảnh: Internet) |

Sau nhiều cân nhắc, ông Dũng quyết định giữ lại FE Credit. Deal 600 triệu USD – dù đã là kinh điển vào thời điểm ấy – đổ vào phút chót. “Người mua hụt” đến từ Nhật Bản kia, năm ngoái, cũng đã trở lại Việt Nam, với một khoản đầu tư chiến lược vào một ngân hàng tầm trung.

Chuyện bán FE Credit từ đó không còn được đề cập. Cũng từ đây, FE Credit bước vào chu kỳ tăng trưởng vũ bão, trở thành động lực chính, đều đặn kiến tạo đến cả nửa lợi nhuận mỗi năm cho ngân hàng mẹ. FE Credit cũng trở thành điểm khác biệt và là lợi thế so sánh của VPB so với các ngân hàng khác.

Thành công quá đỗi ấn tượng của FE Credit đã truyền cảm hứng và tạo ‘trend’ phát triển công ty tài chính ở hàng loạt ngân hàng. Nhưng không mô hình nào tiệm cận được tầm của FE Credit trong lĩnh vực tài chính tiêu dùng, cũng như hiếm có ngân hàng nào bán lẻ tốt được như VPBank – với “hạt nhân” FE Credit.

Tính riêng từ khi thành lập công ty (năm 2015) đến nay, FE Credit đã đem về cho VPBank tới 19.000 tỉ đồng lợi nhuận trước thuế.

Với dư nợ cho vay tới hơn 66.000 tỉ đồng tại thời điểm cuối năm 2020, khả năng giải ngân của FE Credit còn vượt trội hơn hiều ngân hàng thương mại đang hoạt động trên thị trường. Tốc độ giải ngân và quay vòng vốn của FE Credit ấn tượng như một “nhà máy sản xuất” hợp đồng, với cứ ít giây lại có một hợp đồng mới.

Và FE Credit lại mới kiếm cho VPBank một siêu hợp đồng: 1,4 tỉ USD. Mà chỉ cho 49% cổ phần. VPBank vẫn là mẹ của FE Credit, với 50% sở hữu (ngoài ra còn 1% đứng tên VCSC). FE Credit sẽ vẫn tiếp tục kiếm tiền to cho họ!