Trước thông tin Ngân hàng Nhà nước Việt Nam (NHNN) vừa công bố dự thảo thông tư thay thế Thông tư 36/2014/TT-NHNN (Thông tư 36) thay đổi về quy định giới hạn, tỷ lệ an toàn hoạt động của lĩnh vực ngân hàng, CTCP Chứng khoán MB (MBS) vừa thực hiện báo cáo chuyên đề, đánh giá một số tác động của dự thảo này.

NHNN sẽ chọn phương án nào?

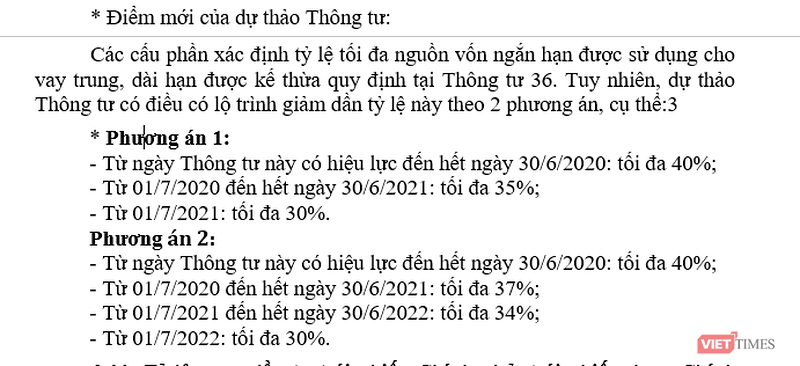

Theo đó, dự thảo để xuất các lộ trình nhằm đưa tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn cho vay trung dài hạn về mức 30% kể từ tháng 7/2021 (phương án 1) hoặc tháng 7/2022 (phương án 2).

Đối với phương án 1, lộ trình dự kiến từ ngày thông tư có hiệu lực đến 30/6/2020, áp dụng tỷ lệ nguồn vốn ngắn hạn cho vay trung hạn và dài hạn là 40%; từ 01/7/2020 đến 30/6/2021, tỷ lệ áp dụng là 35%; và từ 01/7/2021 trở đi tỷ lệ áp dụng là 30%.

Đối với phương án 2, lộ trình dự kiến từ ngày thông tư có hiệu lực đến 30/6/2020, áp dụng tỷ lệ nguồn vốn ngắn hạn cho vay trung hạn và dài hạn là 40%; từ 01/7/2020 đến 30/6/2021, tỷ lệ áp dụng là 37%; từ 01/7/2021 đến 30/6/2022, tỷ lệ áp dụng là 34%; và từ 01/7/2022 trở đi, tỷ lệ áp dụng là 30%.

Bên cạnh đó, dựa trên số liệu thống kê của NHNN, ban soạn thảo cũng cho biết việc giảm tỷ lệ tối đa nguồn vốn ngắn hạn để cho vay trung, dài hạn hàng năm 5% không tác động quá lớn đến hệ thống ngân hàng và nhu cầu vốn trung, dài hạn của nền kinh tế.

Trong số 2 phương án được đưa ra, các chuyên gia MBS nhận định rằng các đối tượng chịu sự điều chỉnh của thông tư này sẽ kiến nghị NHNN áp dụng phương án "hài hòa" hơn.

“Nhiều khả năng NHNN sẽ cân nhắc áp dụng phương án 2 nhằm tạo điều kiện cho hệ thống ngân hàng thương mại (NHTM) có thời gian thích nghi với những thay đổi của quy định mới, giảm áp lực đẩy mạnh huy động vốn trong hệ thống qua đó đẩy mặt bằng lãi suất tăng cao” - báo cáo chuyên đề của MBS cho biết.

Cũng theo báo cáo này, để đảm bảo những quy định về tỷ lệ an toàn, các ngân hàng sẽ phải tiến hành tăng nguồn vốn ngắn hạn cũng như nguồn vốn trung dài hạn, đồng thời giảm tổng dư nợ trung và dài hạn.

|

|

Các phương án giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 30% được NHNN đưa ra

|

Ngân hàng nào sẽ bị tác động nhiều nhất?

Theo báo cáo của MBS, xét trên bình diện toàn hệ thống, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn trung bình đang dao động trong khoảng 30-32%. So với mức cho phép hiện tại là 40% đến tháng 6/2020 và lộ trình giảm xuống 30% đến giữa năm 2021, nhìn chung áp lực lên toàn bộ hệ thống không quá lớn và hoàn toàn có khả năng đáp ứng quy định mới.

“Tuy nhiên, áp lực huy động vốn sẽ tăng lên tại các NHTM cụ thể có tỷ lệ tín dụng dài hạn cao khiến các NHTM này phải tăng lãi suất huy động và qua đó kéo mặt bằng lãi suất huy động toàn hệ thống tăng lên” - các chuyên gia nhận định.

Theo số liệu thống kê của MBS, hoạt động này ở một số NHTM đã diễn ra kể từ cuối năm 2018. Mặt bằng lãi suất tăng trung bình 0,53% ở các ngân hàng khảo sát so với cùng kỳ năm trước.

Trong đó, tính đến thời điểm hiện tại, các ngân hàng thương mại cổ phần (TMCP) đã đẩy mặt bằng lãi suất huy động kỳ hạn trên 12 tháng lên mức cao hơn so với cùng kỳ 2018, với mức cao nhất lên đến 8,6%/năm.

Trong số 29 ngân hàng được khảo sát, 15 ngân hàng có mức lãi suất huy động cao nhất trên 8%/năm, và 7 ngân hàng đã nâng lãi suất huy động hơn 1%/năm (so với cùng kỳ 2018).

Đáng chú ý, mức lãi suất huy động cao nhất trên thị trường hiện tại là 8,6%/năm, đang được 3 ngân hàng áp dụng là: TPBank (kỳ hạn 24 tháng, trên 100 tỷ đồng), VietCapital Bank (kỳ hạn trên 24 tháng) và VPBank.

“Việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn đã góp phần tác động làm tăng lãi suất huy động trên thực tế. Tuy nhiên, không thể kết luận mặt bằng lãi suất tăng hoàn toàn là do nguyên nhân này khi áp lực lạm phát năm 2019 cũng cao hơn so với 2018” - các chuyên gia MBS phân tích và cho biết mặt bằng lãi suất có tăng "song không quá đáng lo ngại".

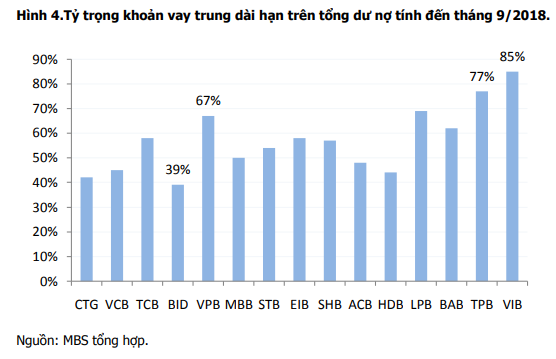

Mặt khác, xét về tỷ trọng tín dụng trung dài hạn trên tổng dư nợ, nhìn chung hệ thống cũng không phải chịu áp lực quá lớn khi chỉ số trung bình đang ở mức 52,7% mà áp lực sẽ xuất hiện tại một số ngân hàng có tỷ lệ này ở quanh mức 80%.

|

Ngoài ra, cũng theo số liệu của MBS, các ngân hàng cũng liên tục tăng vốn điều lệ, với tốc độ tăng trưởng 12,47%, tương đương với xấp xỉ 72 nghìn tỷ đồng, đạt 576.338 tỷ đồng trong năm 2018.

Trong đó, khối NHTMCP tăng vốn điều lệ thêm 65.260 tỷ đồng, chiếm 91% mức tăng của toàn hệ thống và tăng 24,42% so với cùng kỳ, đạt 267.234 tỷ đồng.

Một số NHTMCP đã tăng vốn mạnh mẽ như Techcombank, VPBank, MB, ACB. Trong đó, Techcombank tăng vốn điều lệ gấp 3 lần lên gần 35 nghìn tỷ đồng, và đang đứng thứ 3 về vốn điều lệ chỉ sau Vietinbank và Vietcombank

Các chuyên gia MBS cũng dự báo xu hướng tăng vốn điều lệ sẽ tiếp tục diễn ra trong bối cảnh các ngân hàng đồng thời phải đáp ứng yêu cầu vốn tối thiểu theo tiêu chuẩn Basel II theo Thông tư 41/2016/TT-NHNN với thời hạn quy định từ ngày 1/1/2020./.