Một số ngân hàng mới đây đã công bố kết quả kinh doanh Quý 2/2020, không khó để bắt gặp những con số ấn tượng. Tuy nhiên, có một xu hướng chung là kết quả đạt được phần nhiều không đến từ tăng thu nhập lãi (chiếm tỷ trọng lớn trong cơ cấu nguồn thu của các ngân hàng tại Việt Nam) mà do giảm chi phí dự phòng rủi ro tín dụng và chi phí hoạt động.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank – Mã CK: VPB) ghi nhận tổng thu nhập hoạt động trong Quý 2/2020 đạt 8.948,4 tỷ đồng, tăng gần 1% so với cùng kỳ năm 2019 (trong đó thu nhập lãi thuần đạt 7.700 tỷ đồng, tăng 3,6% so với năm trước).

Ở chiều hướng ngược lại, tổng chi phí hoạt động và trích lập dự phòng đạt 5.274,7 tỷ đồng, giảm tới 16% so với cùng kỳ, giúp lợi nhuận trước thuế của nhà băng này tăng 43% so với Quý 2/2019, lên mức 3.673 tỷ đồng.

Hay tại Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank – Mã CK: VCB), thu nhập lãi thuần từ nhà băng này giảm 5,8% so với cùng kỳ năm trước. Nhưng nhờ cắt giảm mạnh chi phí hoạt động, Vietcombank vẫn báo lãi ròng 4.615 tỷ đồng trong Quý 2/2020, tăng 5,7% so với cùng kỳ năm trước.

Chỉ một số ít ngân hàng như VIB hay TPBank vẫn duy trì được tăng trưởng lợi nhuận do thu nhập lãi thuận tăng mạnh, trong khi vẫn tăng trích lập dự phòng.

|

|

Cơ cấu lợi nhuận ở một số ngân hàng đã công bố BCTC Quý 2/2020 (PV tổng hợp)

|

Dịch Covid-19, theo một cách chưa từng có tiền lệ, đã có tác động tiêu cực đến tất cả các lĩnh vực, tất cả các đối tượng khách hàng, tiềm ẩn rủi ro gia tăng nợ xấu. Qua đó, đặt ra nhiều thách thức cho ngành ngân hàng.

Trong lúc diễn biến dịch bệnh phức tạp, ngày 13/3/2020, Ngân hàng Nhà nước Việt Nam ban hành Thông tư số 01/2020/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19 (Thông tư 01).

Trao đổi với VietTimes, ông Phan Lê Thành Long (Giám đốc Viện Kế toán Quản trị Công chứng Úc) cho biết Thông tư 01 giúp các ngân hàng có kéo dài thời gian xử lý các khoản nợ xấu phát sinh bởi dịch bệnh. Xét về mặt tích cực, việc này sẽ góp phần giúp doanh nghiệp tiếp cận được nguồn vốn, tháo gỡ khó khăn trước mắt và hồi phục sau đại dịch.

“Tuy nhiên, lợi nhuận của các ngân hàng phụ thuộc nhiều vào các mô hình đánh giá rủi ro, trích lập dự phòng. Về bản chất, kết quả kinh doanh của các ngân hàng vẫn phụ thuộc vào chất lượng tài sản, cần phải đánh giá khách hàng, doanh nghiệp đã bị ảnh hưởng đến đâu, thanh khoản ra sao” - ông Long lưu ý.

Trong khi đó, bày tỏ lạc quan về một sự hồi phục của nền kinh tế trong năm 2021, ông Huỳnh Minh Tuấn (Giám đốc môi giới hội sở của Mirae Asset Việt Nam) nhận định nợ xấu phát sinh do dịch Covid-19 có bản chất khác với giai đoạn trước đây.

“Nợ xấu phát sinh do các hoạt động kinh doanh bị đứt gãy (do dịch Covid-19), khi nền kinh tế hồi phục trở lại, các khoản nợ xấu này sẽ mất đi thay vì để lại di chứng như giai đoạn năm 2011 – 2012” – ông Tuấn phân tích.

Tuy nhiên, để đánh giá được hết tác động của dịch Covid-19 tới các ngân hàng vẫn cần phải có thêm thời gian, ít nhất là cho đến khi các ngân hàng niêm yết công bố hết BCTC Quý 2/2020. Khi Thông tư 01 vẫn còn hiệu lực, nhiều khả năng bức tranh lợi nhuận ngành ngân hàng vẫn không quá xấu.

Nợ nhóm 2 tăng nhanh

Trên bảng cân đối, dấu hiệu “ủ bệnh” của các ngân hàng phần nào được thể hiện rõ nét hơn.

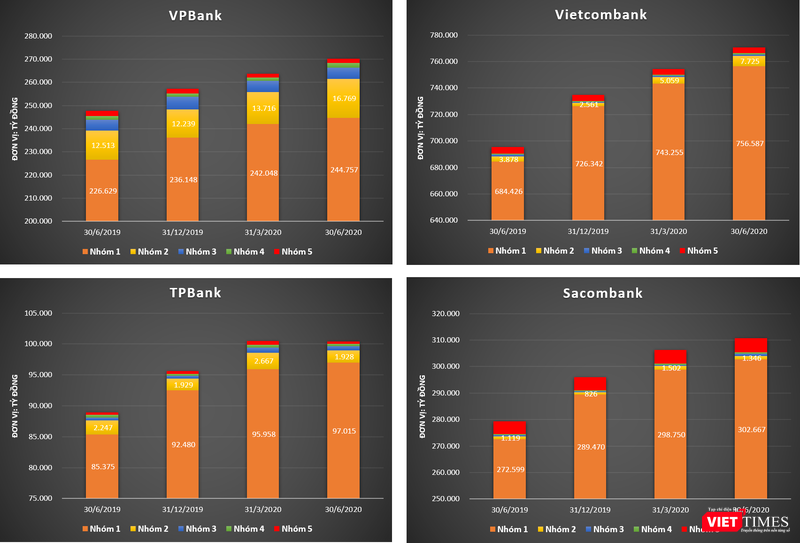

Trong khi các khoản nợ xấu được “giữ” khá ổn định, thì các khoản nợ đáng chú ý (nhóm 2), thường là các khoản nợ quá hạn từ 10 – 90 ngày hoặc được điều chỉnh kỳ hạn trả nợ lần đầu, có xu hướng tăng mạnh tại nhiều ngân hàng.

Tại VPBank, so với thời điểm 30/3, chỉ trong quý 2, nợ nhóm 2 của ngân hàng này đã tăng tới 22,3% lên mức 16.769 tỷ đồng.

Sẽ không có gì đáng nói nếu đặt trong bối cảnh tăng trưởng tín dụng của nhà băng này có xu hướng chứng lại, các khoản nợ nhóm 1 có sự tăng trưởng thấp trong giai đoạn cao điểm áp dụng các biện pháp chống dịch Covid-19.

Tại Vietcombank, tỷ trọng nợ nhóm 2 trên tổng dư nợ cũng tăng nhanh từ 0,35% hồi đầu năm lên mức 1% vào cuối Quý 2/2020.

Đối với những ngân hàng đẩy mạnh đầu tư trái phiếu doanh nghiệp như TPBank, cơ cấu nợ lại ghi nhận ít sự biến động hơn.

|

|

Nợ nhóm 2 tại một số ngân hàng tính đến ngày 30/6/2020

|

Trong một báo cáo phát hành vào tháng 4/2020, công ty chứng khoán HSC nhận định các tập đoàn/công ty lớn có năng lực quản trị dòng tiền mạnh sẽ kiên cường nhất trong khó khăn thời đại dịch. Đồng thời, họ cũng là đối tượng đầu tiên có thể tiếp cận các chính sách hỗ trợ của Chính phủ trong bối cảnh khủng hoảng.

Trong khi đó, các khoản vay dành cho doanh nghiệp vừa và nhỏ (DNVVN) và cho vay cá nhân (bao gồm các khoản vay thế chấp nhà ở và cho vay tiêu dùng có tài sản đảm bảo) sẽ là đối tượng ảnh hưởng sau một thời gian của đại dịch, bởi vì dự trữ tiền mặt của các đối tượng này mỏng hơn và/hoặc nguồn thu nhập đang bị sụt giảm.

Trong đó, các khách hàng DNVVN vi mô và các khách hàng vay tài chính tiêu dùng không có tài sản đảm bảo được đánh giá là những đối tượng dễ bị tổn thương nhất. Trên thực tế, những khách hàng này đã bị ảnh hưởng nghiêm trọng do dự trữ tiền mặt rất thấp, phụ thuộc đáng kể vào thu nhập theo ngày trong khi chi phí lãi vay áp dụng cho đối tượng này thường rất cao (25- 50%/năm).

Do đó, bất kỳ sự gián đoạn dòng tiền/nguồn thu nhập nào do chính sách cách ly xã hội có thể dễ dàng ảnh hưởng tới năng lực trả nợ của họ.

Các khoản vay tín chấp cho DNVVN vi mô và khách hàng tài chính tiêu dùng cũng có thể tạo ra gánh nặng dự phòng nợ xấu lớn hơn nhiều so với các khoản vay thông thường ở ngân hàng truyền thống bởi vì không được khấu trừ bớt giá trị tài sản đảm bảo.

Bên cạnh đó, với việc sở hữu một danh mục cho vay gồm hàng triệu hợp đồng vay với giá trị mỗi hợp đồng rất nhỏ, các công ty tài chính không dễ có thể tìm hiểu và thỏa thuận với từng khách hàng cụ thể để tìm ra phương án cơ cấu lại lịch trả nợ gốc/lãi vay phù hợp nhất cho từng khách.

|

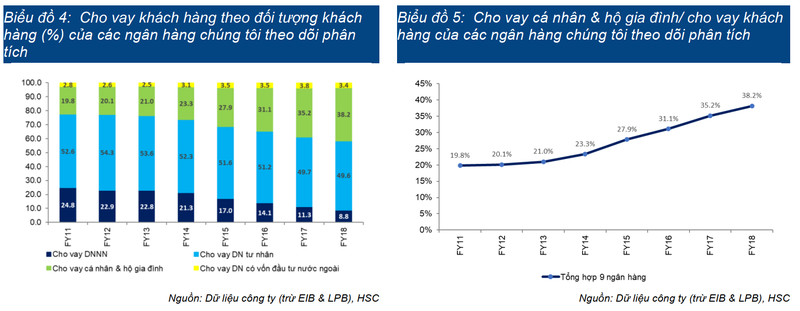

Trong giai đoạn 2008-2012, gánh nặng nợ xấu chủ yếu đến từ các tập đoàn/doanh nghiệp nhà nước kém hiệu quả và các công ty bất động sản.

Tại thời điểm cuối năm 2011, tỷ trọng của các khoản vay cá nhân và hộ gia đình trong tổng dư nợ các ngân hàng thuộc danh sách phân tích của chúng tôi chỉ là 19,8%. Trong khi đó, tỷ trọng dư nợ cho các doanh nghiệp nhà nước là 24,8%.

Trong 10 năm qua, các khoản cho vay cá nhân và hộ gia đình đã tăng mạnh và trở thành động lực chính cho tăng trưởng tín dụng trong nước, chiếm tỷ trọng là 38,2% dư nợ ngành tại thời điểm cuối năm 2018.

Do vậy, tình trạng hiện tại do ảnh hưởng của COVID-19 sẽ rất khác so với cuộc khủng hoảng tài chính từ hơn 10 năm trước./.