Các ông chủ ngân hàng ảo thường có bài toán thế này: có một đồng vốn họ mang đầu tư cổ phiếu ngân hàng, sử dụng cổ phiếu ấy cầm cố ở tổ chức tín dụng, vay thêm một đồng nữa, lại mua cổ phiếu tiếp. Tỷ lệ đòn bẩy 50% tương đối phổ biến. Có một vài trường hợp, trong những bối cảnh nhất định, đòn bẩy lên tới 80-90%, thậm chí cả 100%.

Để khẳng định vị thế làm chủ ngân hàng, thời gian nắm giữ cổ phiếu phải đủ lâu. Các ông chủ thường không nắm giữ ngắn hạn và cũng không trông đợi vào sự biến động giá cổ phiếu nhất là hiện nay cổ phiếu ngân hàng vẫn chưa ra khỏi “cơn mê ngủ đông”. Trừ khi có những thương vụ chuyển nhượng khối lượng nhiều (tuy nhiên tối đa không vượt quá tỷ lệ 5% vốn điều lệ ngân hàng để phải công khai làm cổ đông lớn), còn lại thị giá cổ phiếu ngân hàng ít biến động.

Những khoản vay nhằm “đi buôn” ngân hàng có thể được gia hạn năm này qua năm khác, nhưng chỉ được gia hạn gốc, lãi phải trả. Cổ tức bằng tiền mặt nhận được hàng năm, vì thế, đóng vai trò vô cùng quan trọng. Nếu cổ tức bằng hoặc cao hơn lãi suất khoản vay thì quá tốt, còn không có thể thấp hơn 1-2%/năm, mức khả dĩ mà người đi vay có thể bù thêm bằng vốn tự có để trả lãi vay.

Từ đây, một số ngân hàng dưới tác động của các ông chủ, phần lớn lợi nhuận làm ra được dùng để trả cổ tức. Ngay cả những ngân hàng đạt lợi nhuận thấp cũng cố gắng chia cổ tức tiền mặt 4-5%. Ngân hàng nào không thể chia cổ tức thì quả là “tai họa” cho các ông chủ. Khi không có đủ tiền trả lãi khoản vay, không được gia hạn nợ, cách duy nhất là bán đi thứ tài sản đang có: cổ phiếu ngân hàng.

Ngân hàng Nhà nước (NHNN) thấu hiểu rất rõ chuyện này và khi tháo gỡ sở hữu chéo, nợ xấu, cổ tức tiền mặt được đưa vào diện cương tỏa. Hội đồng quản trị hay đại hội đồng cổ đông ngân hàng ra nghị quyết về chia cổ tức tiền mặt, chưa xong nhé. Cổ tức bao nhiêu bây giờ do NHNN xem xét trên cơ sở đánh giá kết quả lợi nhuận, trích lập dự phòng rủi ro, xử lý nợ xấu và thêm một yếu tố mới là số nợ xấu đã bán cho VAMC (Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam). Nợ xấu ở đây không phải là nợ do các ngân hàng tự đánh giá, báo cáo, mà là nợ xấu được cơ quan thanh tra, giám sát ngân hàng trưng ra từ các đợt thanh, kiểm tra chất lượng tín dụng.

NHNN chưa ban hành một văn bản pháp lý giấy trắng mực đen nào về mức cổ tức được chia của các ngân hàng. Song, việc kiểm soát chia cổ tức của từng ngân hàng vẫn đang diễn ra. Mới tuần trước, trong đại hội đồng cổ đông của Ngân hàng TMCP Quốc tế (VIB), lãnh đạo ngân hàng thông báo ban đầu họ dự kiến cổ tức 11% cho năm 2014 bằng tiền, nhưng NHNN chỉ đồng ý cho chia 9%, phần 2% còn lại sẽ đưa vào quỹ dự trữ bổ sung vốn điều lệ. Ngân hàng TMCP Liên Việt được cơ quan quản lý chấp thuận mức cổ tức được chia thấp hơn là 6% thay cho 10% mà đại hội đồng cổ đông ấn định năm ngoái. Một nguồn tin cho biết Ngân hàng TMCP Á Châu (ACB) cũng sẽ rút mức cổ tức xuống 7% từ mức cao hơn mà cổ đông yêu cầu trước đó.

Những ngân hàng có truyền thống chia cổ tức tiền mặt cao như Vietcombank, VietinBank, Quân đội, Sacombank chắc chắn đang phải chờ “tín hiệu” phát đi của NHNN trước khi công bố con số cụ thể tại đại hội đồng cổ đông tới đây. VietinBank, Quân đội, Vietcombank, BIDV là những ngân hàng không có ông chủ ảo và đây là những tổ chức tín dụng tốp đầu, có tỷ lệ trích lập dự phòng rủi ro cao, nên khả năng có thể được cơ quan quản lý “du di” xem ra khá hiện thực.

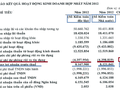

Dẫu thế, họ vẫn tỏ ra thận trọng. Vietcombank trước đây toàn trả cổ tức tiền mặt 12%/năm, năm nay dự kiến thấp hơn, còn 10%. VietinBank trả cổ tức tiền mặt 13,47% cho năm 2010; 16% cho năm 2012; 10% cho năm 2013. Trong kế hoạch kinh doanh năm 2014 cổ tức tiền mặt được đại hội đồng cổ đông nhất trí 10%. BIDV đã trả cổ tức bằng tiền 8,5% cho năm 2013 và dự kiến 9% cho năm 2014. Ngoài ra, cùng với tiền mặt, ba “ông lớn” trên còn trả một tỷ lệ hấp dẫn cổ tức bằng cổ phiếu.

Đối với các cổ đông nhỏ lẻ, những cá nhân và tổ chức đầu tư giá trị, việc ngân hàng chia cổ tức tiền mặt cộng thêm bằng cổ phiếu một cách ổn định, giúp họ yên tâm sở hữu cổ phiếu lâu dài. Mua cổ phiếu ngân hàng, với họ, giống như gửi tiết kiệm dài hạn và đây là điều mà các ngân hàng nói riêng, các doanh nghiệp nói chung, mong muốn.

Kiểm soát chia cổ tức tiền mặt của các ngân hàng, do đó, nên nhìn từ nhiều phía và không nên đưa ra một mức trần hoặc sàn cố định bởi chất lượng tài sản của từng ngân hàng khác nhau. Với một số ngân hàng việc giải quyết sở hữu chéo đến nay dường như đã là quá muộn, với số khác sở hữu chéo không có chỗ đứng.

Tương tự nợ xấu cần một cái nhìn và sự đánh giá thực tế, khách quan hơn để giảm nợ tận gốc, chứ không phải chỉ bằng các giải pháp kỹ thuật. Bên cạnh đó, cơ quan quản lý không thể không xem xét khía cạnh quyền lợi của cổ đông chân chính, nhà đầu tư chân chính. Cho đến nay đại hội đồng cổ đông ngân hàng không có tiếng nói quyết định sau cùng về nhân sự lãnh đạo, giờ lại thêm không được quyết định mức cổ tức tiền mặt, vô hình trung quyền lực của cổ đông đang bị thu hẹp, trong khi các ngân hàng phần lớn đã chuyển sang mô hình tổ chức tín dụng thương mại cổ phần.

Theo TBKTSG